กลุ่มธุรกิจโรงไฟฟ้าถือว่าเป็นกลุ่มที่ได้รับความสนใจอย่างมากในช่วงไม่กี่ปีที่ผ่านมา B.GRIMM POWER หรือ BGRIM เป็นอีกบริษัทที่ประกอบธุรกิจด้านการผลิตและขายไฟฟ้ามาอย่างยาวนานและเป็นหนึ่งในผู้บุกเบิกอุตสาหกรรมการผลิตไฟฟ้าภาคเอกชนของประเทศไทยตั้งแต่ปี 1992 ด้วยประสบการณ์ที่หลากหลายทั้งในด้านการจัดหาสัญญาซื้อขายไฟฟ้า การพัฒนา ออกแบบและก่อสร้างโครงการ การบริหารจัดการการบำรุงรักษาโรงไฟฟ้าและระบบสายส่งไฟฟ้าและท่อไอน้ำ รวมถึงการจัดหาแหล่งเงินทุนที่เหมาะสมในการก่อสร้างโรงไฟฟ้า

กลุ่มธุรกิจโรงไฟฟ้าถือว่าเป็นกลุ่มที่ได้รับความสนใจอย่างมากในช่วงไม่กี่ปีที่ผ่านมา B.GRIMM POWER หรือ BGRIM เป็นอีกบริษัทที่ประกอบธุรกิจด้านการผลิตและขายไฟฟ้ามาอย่างยาวนานและเป็นหนึ่งในผู้บุกเบิกอุตสาหกรรมการผลิตไฟฟ้าภาคเอกชนของประเทศไทยตั้งแต่ปี 1992 ด้วยประสบการณ์ที่หลากหลายทั้งในด้านการจัดหาสัญญาซื้อขายไฟฟ้า การพัฒนา ออกแบบและก่อสร้างโครงการ การบริหารจัดการการบำรุงรักษาโรงไฟฟ้าและระบบสายส่งไฟฟ้าและท่อไอน้ำ รวมถึงการจัดหาแหล่งเงินทุนที่เหมาะสมในการก่อสร้างโรงไฟฟ้า

โดยคาดว่ากำไรปี FY18F/19F จะโตถึง 29%/35% โดยได้แรงหนุนจากโรงไฟฟ้า SPP สามโรง และโรงไฟฟ้า solar ในเวียดนาม BGRIM มีกำลังการผลิตไฟฟ้าตามสัดส่วนการถือหุ้น 1.0GW ซึ่งส่วนใหญ่มาจากโรงไฟฟ้า SPP พลังความร้อนร่วมแบบใช้ก๊าซเป็นเชื้อเพลิง 14 โรง โดยบริษัทมีแผนจะเพิ่มกำลังการผลิตอีก 0.7GW ในช่วงปี FY18-21F คิดเป็นอัตราการเติบโตถึง 70% ในขณะที่อัตราการเติบโตเฉลี่ยของคู่แข่งอยู่ที่ 30% เท่านั้น

เรายังประเมินอัตราการเติบโตปี FY18F/19F ไว้ที่ 29%/35% จากกำลังการผลิตที่เพิ่มขึ้น 221MW จากโรงไฟฟ้า SPP และ 193MW จากโรงไฟฟ้า solar ในเวียดนาม นอกจากนี้ ยังมี upside อีกจากต้นทุนก๊าซของโครงการ SPP ที่ลดลง ซึ่งปัจจุบันอยู่ที่ 9 บาท/MMBTU สูงกว่าต้นทุนก๊าซของโรงไฟฟ้า IPP เรามองว่าค่า Ft มีแนวโน้มเพิ่มขึ้นในอีก 12 เดือนข้างหน้าตามต้นทุนเชื้อเพลิงที่แพงขึ้น และส่วนแบ่งกำลังการผลิต RE ที่เพิ่มขึ้น ซึ่งจะทำให้ margin ของลูกค้าอุตสาหกรรม (ประมาณ 30% ของยอดขายรวม) เพิ่มขึ้น เราประเมินว่าต้นทุนค่าก๊าซจะลดลง 1% อยู่ที่ 2 บาท/MBTU ซึ่งจะทำให้กำไรสุทธิเพิ่มขึ้น 140 ล้านบาทในปี FY19 (ประมาณปีละ 10 ล้านบาท/โรง)

ราคาหุ้น BGRIM ที่ร่วงลงมาถึง 16% ในช่วงเดือนที่ผ่านมาจากความกังวลว่าโรงไฟฟ้า BGPR 1&2 ขนาด 240MW จะถูกยกเลิกถ้าหากไม่สามารถย้ายที่ตั้งได้ ในขณะที่นักวิเคราะห์กรุงศรีมองว่ามีความเสี่ยงต่ำที่ PPA จะถูกยกเลิก เพราะ BGRIM ปฏิบัติตามข้อกำหนดเรื่องการย้ายที่ตั้งตามที่ระบุไว้ใน PPA โดยผู้บริหารคาดว่าจะได้ข้อสรุปภายในสิ้นปีนี้ ต่อด้วยกระบวนการขออนุมัติ EIA ซึ่งใช้เวลาประมาณหกเดือน และการก่อสร้างอีกสองปี ดังนั้นยังคงกำหนด COD ในเดือนมิถุนายน และตุลาคม 2021

นอกจากนี้ BGRIM มีโรงไฟฟ้า SPP สามโรง – ABP1, ABP2 และ BPLC1 ซึ่ง PPAs จะหมดอายุในปี 2019 และ 2022 เรามองว่ามีโอกาสที่ PPAs ซึ่งจะหมดอายุในช่วงปี 2019-2025 จะถูกต่อสัญญาอีก 10 ปี (extension scheme) แทนที่จะเป็นการทำสัญญาใหม่อายุ 25 ปี (replacement scheme)เราประเมินมูลค่าโรงไฟฟ้าสามโรงนี้ตาม extension scheme ที่ 2.0 บาท/หุ้น ในขณะที่ประเมินมูลค่าตาม replacement scheme อยู่ที่ 2.6 บาท/หุ้น

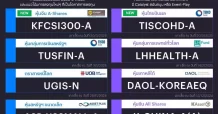

เราประเมินราคาเป้าหมาย 30.00 บาทด้วยวิธี SoTP ใช้ WACC ที่ 5-6% ขึ้นกับโครงสร้างเงินทุนของแต่ละโครงการ โดยไม่มี terminal growth ราคาเป้าหมายของเราคิดเป็น P/E ปี FY18F ที่ 35x ซึ่งเหมาะสมแล้วกับอัตราการเติบโตของกำไรที่แข็งแกร่งถึง 26% CAGR ในช่วงปี FY17-20F เรามองว่ายังมี upside อีกจากกำลังการผลิตที่จะเพิ่มขึ้นจากโครงการ Solar ในเวียดนาม, โครงการพลังงานลมขนาด 99MW ในเกาหลี, โครงการโรงไฟฟ้าพลังน้ำขนาด 340MW ในลาว และโครงการ solar rooftop ขนาด 70MW

www.mitihoon.com