มิติหุ้น – ผู้สื่อข่าว “มิติหุ้น” รายงานว่า บมจ.แสนสิริ หรือ SIRI โดยนายอภิชาติ จูตระกูล ประธานอำนวยการ เปิดเผยว่า บริษัทเตรียมเสนอขายหุ้นกู้อายุ 3 ปี อัตราดอกเบี้ย 3.80% ต่อปี จ่ายดอกเบี้ยทุก 3 เดือน มูลค่ารวม 5,500 ล้านบาท เพื่อใช้ในการขยายธุรกิจที่เติบโต ซึ่งอันเป็นผลจากเงินทุนที่ได้จากการจำหน่ายหุ้นกู้ครั้งนี้ จะเป็นส่วนหนึ่งในการพัฒนาธุรกิจในปี 2562 นอกเหนือจากการพึ่งพาวงเงินกู้จากธนาคาร

ทั้งนี้ บริษัทเสนอเสนอขายหน่วยละ 1,000 บาท กำหนดวงเงินจองซื้อจองซื้อขั้นต่ำ 100,000 บาทและทวีคูณครั้งละ 100,000 บาท โดยแต่งตั้งให้ 4 สถาบันการเงิน ได้แก่ ธนาคารกสิกรไทย ธนาคารไทยพาณิชย์ ธนาคารกรุงเทพ และธนาคารกรุงไทย เป็นผู้จัดการการจัดจำหน่าย จะเริ่มเปิดจองซื้อในวันที่ 22 และ 25 – 26 ก.พ. ผ่านธนาคารกสิกรไทย ธนาคารไทยพาณิชย์ ธนาคารกรุงเทพ และวันที่ 22–26 ก.พ. ผ่านธนาคารกรุงไทยทุกสาขาทั่วประเทศ

“การนำเสนอหุ้นกู้ในครั้งนี้ เชื่อมั่นว่าจะได้รับการตอบรับที่ดีจากนักลงทุน หลังจากที่บริษัทประสบความสำเร็จจากการเสนอขายหุ้นกู้ต่อเนื่องตลอดปี 2561 ที่ผ่านมา ซึ่งหุ้นกู้ที่บริษัทนำเสนอล่าสุดนี้ถือว่าให้อัตราดอกเบี้ยที่น่าสนใจ และเป็นอีกหนึ่งทางเลือกสำหรับผู้ที่มองหาการลงทุนที่ให้ผลตอบแทนสูงกว่าเงินฝาก โดยบริษัทวางแผนออกหุ้นกู้ที่เหมาะสมเพื่อช่วยสร้างเสถียรภาพด้านการบริหารต้นทุนทางการเงิน และดอกเบี้ยอย่างมีประสิทธิภาพ รวมทั้งเป็นแหล่งเงินทุนหมุนเวียนในการขยายธุรกิจ โดยไม่ต้องกังวลกับแนวโน้มดอกเบี้ยขาขึ้น” นายอภิชาติ กล่าว

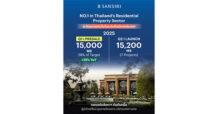

สำหรับภาพรวมธุรกิจของบริษัทในปี 2562 นี้ ในปัจจุบันมีจำนวนโครงการที่เปิดขายและอยู่ระหว่างการพัฒนาทั้งสิ้น 98 โครงการ มูลค่าโครงการรวม 207,000 ล้านบาท รวมทั้งมียอดขายรวมในปีที่ผ่านมารวมทั้งสิ้นสูงถึง 48,500 ล้านบาท นอกจากนี้บริษัทยังมีความได้เปรียบในการแข่งขันจากการมีชื่อเสียงเป็นที่ยอมรับ และการมีกลยุทธ์ทางการตลาดที่แข็งแกร่งเป็นสำคัญ รวมถึงยอดขายที่รอการส่งมอบ

โดยปัจจุบันบริษัทมียอดขายรอรับรู้รายได้ไปจนถึงปี 2565 แล้วถึง 63,500 ล้านบาท โดยเตรียมพัฒนาและโอน 26 โครงการใหม่ มูลค่ารวม 57,000 ล้านบาทในปีนี้ ตามเป้าหมายการโอนที่วางไว้ 32,000 ล้านบาท