มิติหุ้น-นายวิรัตน์ เอื้อนฤมิต ประธานเจ้าหน้าที่บริหารและกรรมการผู้จัดการใหญ่ บริษัท ไทยออยล์ จำกัด (มหาชน) เปิดเผยว่า “ บริษัทฯ ประสบความสำเร็จในการออกและเสนอขายหุ้นกู้สกุลเหรียญสหรัฐอเมริกาไม่มีหลักประกันและไม่ด้อยสิทธิ เมื่อเร็วๆ นี้ จำนวนรวม 565 ล้านเหรียญสหรัฐฯ เพื่อนำเงินมาสนับสนุนการลงทุนของบริษัทฯ โดยเฉพาะโครงการพลังงานสะอาด หรือ CFP เป็นการเสริมความแข็งแกร่งด้านการเงินของบริษัทฯ ในช่วงสถานการณ์อัตราดอกเบี้ยทั่วโลกอยู่ในระยะต่ำและเศรษฐกิจโลกที่มีความไม่แน่นอนในปัจจุบัน ”

“หุ้นกู้ดังกล่าวได้รับการจัดอันดับความน่าเชื่อถือจาก Standard and Poor’s และ Moody’s ที่ระดับ BBB+ และ Baa1 ตามลำดับ โดยมีอายุ 30 ปี อัตราดอกเบี้ยคงที่ร้อยละ 3.50 ต่อปี ถือว่าเป็นหุ้นกู้ที่มีอัตราดอกเบี้ยต่ำที่สุดเป็นประวัติการณ์สำหรับหุ้นกู้อายุ 30 ปีของประเทศไทย และยังเป็นหุ้นกู้ที่มีอัตราดอกเบี้ยต่ำที่สุดของบริษัทที่มีอันดับความน่าเชื่อถือในระดับ BBB (Investment Grade) จากภูมิภาคเอเชียในรอบปีที่ผ่านมาอีกด้วย ภายหลังจากที่เสนอขายหุ้นกู้ดังกล่าวของไทยออยล์ให้แก่ผู้ลงทุนสถาบันในต่างประเทศ ได้รับความนิยมสูงมาก โดยมียอดจองถึง 1,500 ล้านเหรียญสหรัฐ ภายใน 2 ชั่วโมงที่ออกเสนอขาย และมียอดจองทั้งหมดมากกว่า 3,700 ล้านเหรียญสหรัฐ หรือคิดเป็น 6.5 เท่าของวงเงินที่ตั้งไว้ การออกและเสนอขายหุ้นกู้ดังกล่าวจัดจำหน่ายโดยธนาคาร ANZ, BofA Merrill Lynch, Citigroup (B&D), Standard Chartered Bank, BNP PARIBAS, HSBC โดยกำหนดอัตราดอกเบี้ย (Pricing Date) เมื่อวันที่ 9 ตุลาคม 2662 และจะดำเนินการ settlement แล้วเสร็จวันที่ 17 ตุลาคม 2562”

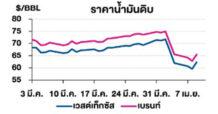

นายวิรัตน์ กล่าวเสริมว่า “จากสถานการณ์อุตสาหกรรมโรงกลั่นและปิโตรเคมีในภูมิภาคเอเชียที่มีโรงกลั่นน้ำมันและปิโตรเคมีเปิดใหม่หลายแห่ง ขณะที่เศรษฐกิจโลกมีแนวโน้มชะลอตัวลง ส่งผลให้อุปสงค์ของน้ำมันปรับตัวลดลงตามไปด้วย อย่างไรก็ตาม สถานการณ์ตลาดพันธบัตร และอัตราดอกเบี้ยปัจจุบันที่อยู่ในระดับต่ำทั่วโลก อัตราดอกเบี้ยระยะยาว อ้างอิงอัตราดอกเบี้ยพันธบัตรรัฐบาลสหรัฐฯ อยู่ในระดับต่ำที่สุดในรอบ 10 ปี ส่งผลให้ Credit Spread ของบริษัทที่มีฐานะการเงินแข็งแกร่งอย่างไทยออยล์อยู่ในระดับต่ำ ประกอบกับนักลงทุนมีความต้องการที่จะลงทุนในตราสารหนี้ระยะยาวจากประเทศไทย ซึ่งในช่วงที่ผ่านมามีบริษัทจากประเทศไทยเพียงไม่กี่แห่งที่ออกและเสนอขายหุ้นกู้สกุลดอลลาร์สหรัฐฯ ดังนั้นบริษัทฯ จึงใช้ประโยชน์จากจังหวะโอกาสนี้ทำการออกและเสนอขายหุ้นกู้ (Pre-Funding) ตามแผนกลยุทธ์การจัดหาเงินระยะยาวของบริษัทฯ เพื่อสนับสนุนโครงการลงทุนต่างๆ โดยเฉพาะโครงการพลังงานสะอาด ผ่านโปรแกรม Global Medium Term Note (GMTN) ซึ่งเป็นโปรแกรมเตรียมความพร้อมในการจัดหาเงินทุนที่บริษัทฯ มีการเตรียมการอยู่แล้ว ส่งผลให้บริษัทฯ สามารถเข้าถึงนักลงทุนได้อย่างกว้างขวางและรวดเร็วทันต่อสถานการณ์ตลาดการเงินและอัตราดอกเบี้ยที่ผันผวน และทำให้บริษัทฯ สามารถจัดหาเงินทุนผ่านการออกพันธบัตรด้วยต้นทุนที่ต่ำเป็นประวัติการณ์ ”