วิเคราะห์ตลาดต่างประเทศ บริษัท ปตท. จำกัด (มหาชน)

ปัจจัยที่กระทบต่อราคาน้ำมันดิบในเชิงลบ

- ซาอุดีอาระเบียประกาศลดราคาขายน้ำมันดิบมากที่สุดในรอบ 30 ปี เพื่อเพิ่มส่วนแบ่งการตลาด อาทิ ราคาขายน้ำมันดิบ Arab Light แบบเทอม (Official Selling Price: OSPs) ให้ลูกค้าในทวีปเอเชีย ลดลง 6 เหรียญสหรัฐฯ ต่อบาร์เรล , อเมริกาลดลง 7 เหรียญสหรัฐฯ ต่อบาร์เรล และยุโรปลดลง 8 เหรียญสหรัฐฯ ต่อบาร์เรล และจะเพิ่มปริมาณการผลิตน้ำมันดิบจากในเดือน มี.ค. 63 ที่ระดับ 9.7 ล้านบาร์เรลต่อวัน และในเดือน เม.ย. 63 อยู่ที่ระดับ 12.3 ล้านบาร์เรลต่อวัน

- 12 มี.ค. 63 องค์การอนามัยโลก (WHO) ประกาศยกระดับการแพร่เชื้อไวรัส COVID-19 จากโรคระบาด (Epidemic) เป็นโรคระบาดระดับโลก หรือ Pandemic (ทั้งนี้ WHO นิยามคำว่า Pandemic คือ เชื้อโรคใหม่ที่ระบาดไปทั่วโลกทำให้อัตราการป่วยและเสียชีวิตเพิ่มสูงขึ้นอย่างมาก และวันที่ 13 มี.ค. 63 ประธานาธิบดีสหรัฐฯ Donald Trump ประกาศระงับการเดินทางจากยุโรปมายังสหรัฐฯ (ยกเว้นอังกฤษ) เป็นเวลา 30 วัน เริ่มตั้งแต่ 13 มี.ค. 63 เพื่อป้องกันไวรัส COVID-19 แพร่กระจาย

- สถาบันวิจัยพลังงานหลักทั้ง 3 แห่ง ได้แก่ IEA, EIA, และ OPEC ปรับลดคาดการณ์ความต้องการใช้น้ำมันโลกปี พ.ศ. 2563 ถดถอยจากการแพร่ระบาดของ COVID-19 โดย IEA ปรับลดคาดการณ์อุปสงค์น้ำมันของโลกในปี พ.ศ. 2563 ลงจากคาดการณ์เดือนก่อน 1.07 ล้านบาร์เรลต่อวัน อยู่ที่ 99.90 ล้านบาร์เรลต่อวัน ส่งผลให้อุปสงค์น้ำมันของโลกถดถอยจากปีก่อน 90,000 บาร์เรลต่อวัน ขณะที่ EIA คาดการณ์อุปสงค์น้ำมันโลก เพิ่มขึ้นเพียง 370,000 บาร์เรลต่อวัน ต่ำกว่าคาดการณ์ครั้งก่อน 290,000 บาร์เรลต่อวัน อยู่ที่ 101.2 ล้านบาร์เรลต่อวัน และกลุ่ม OPEC คาดการณ์เพิ่มขึ้นจากปีก่อนเพียง 60,000 บาร์เรลต่อวัน อยู่ที่ 99.73 ล้านบาร์เรลต่อวัน

- Energy Information Administration (EIA) รายงานปริมาณสำรองน้ำมันดิบเชิงพาณิชย์ในสหรัฐฯ สัปดาห์สิ้นสุด 6 มี.ค. 63 เพิ่มขึ้นจากสัปดาห์ก่อน 7.7 ล้านบาร์เรล มาอยู่ที่ 451.8 ล้านบาร์เรล สูงสุดในรอบ 3 เดือน

- ICE รายงานสถานะการลงทุนสัญญาน้ำมันดิบ Brent ตลาด NYMEX นิวยอร์คและที่ตลาด ICE ลอนดอน สัปดาห์สิ้นสุด 10 มี.ค. 63 กลุ่มผู้จัดการกองทุนปรับสถานะถือครองสุทธิ (Net Long Position) ลดลงจาก สัปดาห์ก่อน 74,430 สัญญา อยู่ที่ 153,355 สัญญา

- Baker Hughes Inc. รายงานจำนวนแท่นขุดเจาะน้ำมัน (Oil Rig) ในสหรัฐฯ สัปดาห์สิ้นสุด 13 มี.ค. 63 เพิ่มขึ้นจากสัปดาห์ก่อน 1 แท่น อยู่ที่ 683 แท่น

ปัจจัยที่กระทบต่อราคาน้ำมันดิบในเชิงบวก

- บริษัทผู้ผลิตน้ำมันรายใหญ่ในอเมริกาเหนือ อาทิ Occidental Petroleum Corp., Cenovus Energy และ Marathon Oil Corp. ประกาศลดค่าใช้จ่ายการลงทุน (Capital Expenditures) และลดการขุดเจาะน้ำมัน ล่าสุด Devon Energy ลดลง 37% จากแผนเดิม, Apache ลดลง 30%, Murphy ลดลง 35% และชะลอโครงการขุดเจาะน้ำมันที่อ่าวเม็กซิโก และเรียกร้องผู้รับเหมาบริการขุดเจาะน้ำมันดิบลดค่าจ้างลงให้ลดค่าใช้จ่ายให้สอดคล้องกับสภาวะราคาน้ำมันตกต่ำ

- 15 มี.ค. 63 ธนาคารกลางสหรัฐฯ ลดอัตราดอกเบี้ยลง 1% มาสู่ระดับ 0-0.25% และเตรียมเข้าซื้อสินทรัพย์ อาทิ พันธบัตรรัฐบาล และหู้นกู้ที่มีหลักประกันมูลค่ารวม 700,000 ล้านเหรียญสหรัฐฯ และ ธนาคารกลางอังกฤษ (BOE) จัดประชุมฉุกเฉิน และมีมติปรับลดอัตราดอกเบี้ยลดลง 0.50% มาอยู่ที่ 0.25 % ต่ำสุดเป็นประวัติการณ์ และ ธนาคารกลางยุโรป (ECB) ขยายวงเงินอัดฉีดเข้าระบบเศรษฐกิจเพิ่มเติม 120,000 ล้านยูโร ประมาณ 135,000 ล้านดอลลาร์สหรัฐฯ

- CFCT รายงานสถานะการลงทุนสัญญาน้ำมันดิบ WTI ที่ตลาด NYMEX นิวยอร์คและที่ตลาด ICE ลอนดอน สัปดาห์สิ้นสุด 10 มี.ค. 63 นักลงทุนปรับ Net Long Position เพิ่มขึ้นจากสัปดาห์ก่อน 7,721 สัญญา อยู่ที่ 125,254 สัญญา

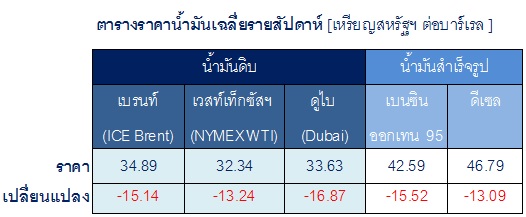

แนวโน้มราคาน้ำมัน ราคาน้ำมันดิบปิดตลาดเพิ่มขึ้นจากสหรัฐฯ และธนาคารกลางต่างๆ ประกาศมาตรการกระตุ้นเศรษฐกิจวันที่ 15 มี.ค. 63 ธนาคารกลางสหรัฐฯ (Fed) ประชุมฉุกเฉิน และลดอัตราดอกเบี้ยเป็นครั้งที่ 2 ในปีนี้ และมีแผนจะเข้าซื้อสินทรัพย์ ในเร็วๆ นี้ อีกทั้งประธานาธิบดีสหรัฐฯ สั่งการให้กระทรวงพลังงานพิจารณาจัดซื้อน้ำมันดิบเข้าเก็บในคลังสำรองปิโตรเลียมเชิงยุทธศาสตร์ (Strategic Petroleum Reserve: SPR) ซึ่งเป็นครั้งแรกที่ประธานาธิบดีสหรัฐฯ สั่งการให้บรรจุน้ำมันเข้า SPR ในรอบเกือบ 19 ปี นับตั้งแต่ประธานาธิบดี George W. Bush ดำเนินการหลังสหรัฐฯ ถูกโจมตีเมื่อ 11 ก.ย. 2544 (หรือที่มักเรียกกันว่าเหตุการณ์ “9-11”) อย่างไรก็ดี ซาอุดิอาระเบียทำสงครามราคาโดยเสนอขายน้ำมันดิบ ส่งมอบที่ Rotterdam ที่ระดับ 25-28 เหรีญสหรัฐฯ ต่อบาร์เรล ขณะที่ราคาน้ำมัน Urals ของรัสเซียเสนอขายราคาอยู่ที่ระดับสูงกว่า 30 เหรีญสหรัฐฯ ต่อบาร์เรล Vortexa รายงานปริมาณสำรองน้ำมันดิบเชิงพาณิชย์ในคลังลอยน้ำ (Floating Storage) ทั่วโลก สัปดาห์สิ้นสุด 11 มี.ค. 63 เพิ่มขึ้นจากสัปดาห์ก่อน 15 % อยู่ที่ 70 ล้านบาร์เรล ซึ่งอยู่ในเอเชีย 26 ล้านบาร์เรล โดยลอยลำอยู่บริเวณใกล้กับมลฑล Jiangsu ของจีน 40 % นักวิเคราะห์ Goldman Sach คาดการณ์ว่าอุปทานน้ำมันในเดือน เม.ย. 63 จะล้นตลาดประมาณ 6 ล้านบาร์เรลต่อวัน ให้ติดตามสถานการณ์โรคระบาดจากไวรัส COVID-19 ยังคงกดดันอุปสงค์น้ำมันทั่วโลก อาทิ นายกรัฐมนตรีออสเตรีย นาย Scott Morrison ประกาศกักตัวผู้เดินทางเข้ามาในประเทศจะต้องเป็นเวลา 14 วัน และระงับเรือสำราญจากต่างประเทศเทียบท่าเป็นเวลา 30 วัน ด้านเทคนิคสัปดาห์นี้คาดว่าราคาน้ำมันดิบ ICE Brent จะเคลื่อนไหวอยู่ในกรอบ 32-38 เหรียญสหรัฐฯ ต่อบาร์เรล และน้ำมันดิบ NYMEX WTI อยู่ในกรอบ 28-34 เหรียญสหรัฐฯ ต่อบาร์เรล ราคาน้ำมันดิบ Dubai จะเคลื่อนไหวอยู่ในกรอบ 31-37 เหรียญสหรัฐฯ ต่อบาร์เรล

สถานการณ์ราคาน้ำมันเบนซิน

ราคาน้ำมันเบนซินเฉลี่ยรายสัปดาห์ลดลง เนื่องจากแรงขายของจีน, เวียดนาม และไต้หวัน ประกอบกับ บริษัท JXTG Nippon Oil & Energy ของญี่ปุ่นกลับมาเดินเครื่อง CDU (กำลังการกลั่น 90,000 บาร์เรลต่อวัน) หน่วยที่ 1 ที่โรงกลั่น Mizushima (กำลังการกลั่น 180,000 บาร์เรลต่อวัน) เมื่อวันที่ 4 มี.ค. 63 หลังปิดซ่อมฉุกเฉิน ตั้งแต่วันที่ 19 ก.พ. 63 ด้านปริมาณสำรอง International Enterprise Singapore (IES) รายงานปริมาณสำรอง Light Distillates เชิงพาณิชย์ที่สิงคโปร์ สัปดาห์สิ้นสุดวันที่ 11 มี.ค. 63 เพิ่มขึ้นจากสัปดาห์ก่อน 350,000 บาร์เรล มาอยู่ที่ 14.59 ล้านบาร์เรล สูงสุดในรอบเกือบ 1 ปี อย่างไรก็ตาม โรงกลั่น Ulsan (กำลังการกลั่น 840,000 บาร์เรลต่อวัน) ของ SK Energy ในเกาหลีใต้ลดอัตราการกลั่นประมาณ 15% มาอยู่ที่ระดับ 85% จนถึงปลายเดือน มี.ค. 63 และ Petroleum Planning and Analysis Cell (PPAC) ของอินเดียรายงานอุปสงค์น้ำมันเบนซิน เดือน ก.พ. 63 เพิ่มขึ้น จากปีก่อน 11.2% อยู่ที่ 736,000 บาร์เรลต่อวัน และ EIA รายงานปริมาณสำรองน้ำมันเบนซินเชิงพาณิชย์ที่สหรัฐฯ สัปดาห์สิ้นสุดวันที่ 6 มี.ค. 63 ลดลงจากสัปดาห์ก่อน 5 ล้านบาร์เรล มาอยู่ที่ 247 ล้านบาร์เรล ด้านเทคนิคในสัปดาห์นี้คาดว่าราคาน้ำมันเบนซินจะเคลื่อนไหวอยู่ในกรอบ 40-46 เหรียญสหรัฐฯ ต่อบาร์เรล

สถานการณ์ราคาน้ำมันดีเซล

ราคาน้ำมันดีเซลเฉลี่ยรายสัปดาห์ ลดลง จากแรงขายจาก อินเดีย, ไต้หวัน และ ศรีลังกา ขณะที่จีนส่งออกน้ำมันดีเซล เดือน ก.พ. 63 เพิ่มขึ้นจากเดือนก่อน 20,000 บาร์เรลต่อวัน อยู่ที่ 52,000 บาร์เรลต่อวัน ประกอบกับ Reuters รายงาน Arbitrage ส่งออกน้ำมันดีเซลจากเอเชียสู่ตะวันตกปิด อย่างไรก็ตาม PPAC ของอินเดียรายงานอุปสงค์น้ำมันดีเซล เดือน ก.พ. 63 เพิ่มขึ้นจากปีก่อน 6.3% อยู่ที่ 1.8 ล้านบาร์เรลต่อวัน ด้านปริมาณสำรอง EIA รายงานปริมาณสำรอง Distillates เชิงพาณิชย์ที่สหรัฐฯ สัปดาห์สิ้นสุดวันที่ 6 มี.ค. 63 ลดลงจากสัปดาห์ก่อน 6.4 ล้านบาร์เรล มาอยู่ที่ 128.1 ล้านบาร์เรล ต่ำสุดในรอบ 2 เดือน และ IES รายงานปริมาณสำรอง Middle Distillatesเชิงพาณิชย์ที่สิงคโปร์ สัปดาห์สิ้นสุดวันที่ 11 มี.ค. 63 ลดลงจากสัปดาห์ก่อน 430,000 บาร์เรล มาอยู่ที่ 11.47 ล้านบาร์เรล ต่ำสุดในรอบ 2 สัปดาห์ ทางเทคนิคในสัปดาห์นี้คาดว่าราคาน้ำมันดีเซลจะเคลื่อนไหวอยู่ในกรอบ 46-52เหรียญสหรัฐฯ ต่อบาร์เรล

www.mitihoon.com