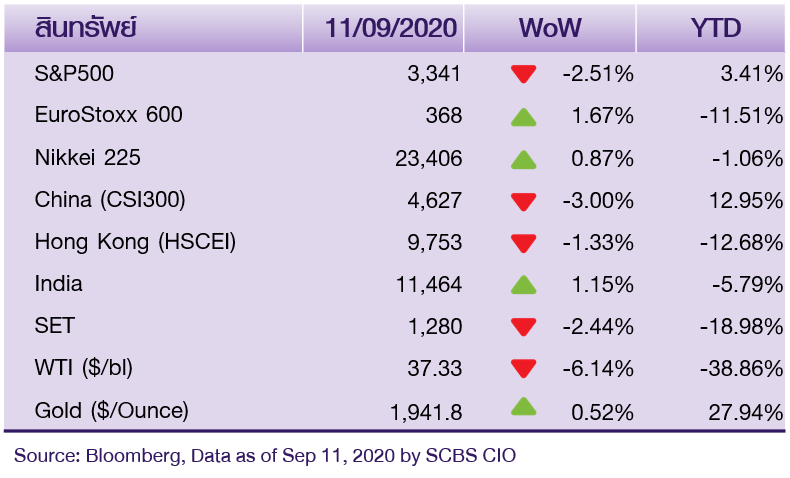

มิติหุ้น-วิเคราะห์เจาะลึกประเด็นการลงทุนประจำสัปดาห์ วันที่ 14 – 18 ก.ย. 2563 ซึ่งในสัปดาห์ที่ผ่านมา (7 – 11 ก.ย.) ตลาดหุ้นสหรัฐฯ ปรับลดลงต่อ จากแรงขายกำไรในหุ้นกลุ่มเทคโนโลยี หลังราคาปรับเพิ่มขึ้นมามากตั้งแต่ต้นปี และความกังวงต่อสถานะการลงทุนในหุ้นสหรัฐฯของ Softbank เนื่องจากช่วงที่ผ่านมา Softbank เข้าลงทุนในหุ้นสหรัฐฯราว 10 พันล้านดอลลลาร์ สรอ. และยังเข้าลงทุนตราสารอนุพันธ์ที่เกี่ยวข้องกับหุ้นสหรัฐฯค่อนข้างมาก นอกจากนี้ ดัชนีฯยังได้รับปัจจัยกดดันจากการที่บริษัท AstraZeneca ได้ประกาศเลื่อนแผนการทดลองในเฟสที่ 3 ออกไป ด้านตลาดหุ้นยุโรปปิดบวก แม้ว่าที่ประชุมธนาคารกลางยุโรป มีมติคงนโยบายการเงิน และยังไม่ส่งสัญญาณออกมาตรการกระตุ้นเศรษฐกิจและมาตรการเพื่อชะลอการเเข็งค่าของเงินยูโร ก็ตาม ขณะที่ นักลงทุนยังระมัดระวังการซื้อขาย เนื่องจากยังกังวลต่อประเด็นความเสี่ยง No-Deal Brexit สำหรับตลาดหุ้นจีน (A-Share) ปรับลดลง หลังทางการสหรัฐฯเตรียมพิจารณาขึ้นบัญชีดำกับ SMIC บริษัทผลิตชิปรายใหญ่ของจีน โดยให้เหตุผลว่า SMIC มีความสัมพันธ์กับกองทัพจีน ด้านตลาดหุ้นไทยปิดลบเช่นกัน จากความกังวลต่อความเสี่ยงการแพร่ระบาดของโควิด-19 ระลอกใหม่ในไทย และแรงขายนำในหุ้นกลุ่มพลังงาน ตามราคาน้ำมันดิบที่ปรับลดลงค่อนข้างมาก ทั้งนี้ ราคาน้ำมันดิบที่ปรับลดลง เนื่องจากซาอุดี อารามโค ประกาศปรับลดราคา OSP (Official Selling Price) น้ำมันดิบทุกชนิด ในเดือน ต.ค.ลง

มุมมองของเราในสัปดาห์นี้

ในสัปดาห์นี้ ตลาดหุ้นโลกมีแนวโน้มฟื้นตัวได้ต่อ แต่ยังเคลื่อนไหวผันผวน ได้รับปัจจัยสนับสนุนมาจากแนวโน้มการส่งสัญญาณดำเนินนโยบายการเงินเชิงผ่อนคลายของธนาคารกลางที่ต่างๆ ในการประชุมธนาคารกลางของสหรัฐฯ (Fed), ญี่ปุ่น (BoJ) และอังกฤษ (BoE) ในสัปดาห์นี้ รวมทั้ง สัญญาณความคืบหน้าการพัฒนาวัคซีนและยาต้านโควิด-19 หลังบริษัท AstraZeneca ประกาศกลับมาทดลองวัคซีนต้านโควิด-19 ในเฟสที่ 3 อีกครั้ง และบริษัทยังตั้งเป้าในการพัฒนาวัคซีนโควิด-19 ให้สำเร็จภายในสิ้นปีนี้ ประกอบกับ ตัวเลขเศรษฐกิจของจีนและสหรัฐฯที่มีแนวโน้มออกมาดีต่อเนื่อง อย่างไรก็ตาม ข้อพิพาทระหว่างสหรัฐฯ-จีน โดยเฉพาะด้านเทคโนโลยี ที่มีแนวโน้มตึงเครียดมากขึ้น ทั้งในประเด็นเรื่อง SMIC และ TikTok รวมทั้ง ความล่าช้าในการออกมาตรการกระตุ้นทางการคลังรอบใหม่ของรัฐบาลสหรัฐฯ ที่อาจกระทบต่อภาพการฟื้นตัวของเศรษฐกิจสหรัฐฯในระยะถัดไป ตลอดจนความเสี่ยงในเรื่อง No-Deal Brexit ที่เพิ่มขึ้น จะสร้างความผันผวน และยังคงกดดันการปรับเพิ่มขึ้นของตลาดหุ้นโลกโดยรวม ด้านราคาน้ำมันดิบ WTI มีแนวโน้มปรับลดลง จากความกังวลการฟื้นตัวของอุปสงค์น้ำมันโลก หลังยอดผู้ติดเชื้อโควิด-19 ทั่วโลกยังคงปรับเพิ่มขึ้นอย่างต่อเนื่อง ขณะที่ นักลงทุนระมัดระวังการซื้อขาย เพื่อจับตาการประชุมของกลุ่มโอเปกพลัสในสัปดาห์นี้

เหตุการณ์สำคัญ (KEY EVENTS)

- ติดตามสถานการณ์การแพร่ระบาดของโควิด-19 โดยในสหรัฐฯ ยอดผู้ติดเชื้อใหม่รายวันทยอยปรับลดลงจากจุดสูงสุดช่วงกลางเดือน ก.ค. ขณะที่ รัฐนิวยอร์กได้อนุญาตให้ร้านอาหารบางส่วนราว 25% กลับมาเปิดอีกครั้ง ด้านยุโรป ยอดผู้ติดเชื้อใหม่รายวันของสเปน และฝรั่งเศสล่าสุดอยู่ที่ระดับสูงสุดเป็นประวัติการณ์ และรัฐบาลอังกฤษกลับมาทยอยดำเนินมาตรการควบคุมการแพร่ระบาด

- ติดตามประเด็นข้อพิพาทด้านเทคโนโลยีระหว่างสหรัฐฯ-จีน หลังตามที่ปธน.ทรัมป์ ยืนยันว่าจะไม่ขยายกรอบเวลาที่ระบุให้ ByteDance ขายกิจการ TikTok ในสหรัฐฯจากวันที่ 15 ก.ย.ออกไป ในขณะที่ ByteDance มีแนวโน้มที่จะไม่สามารถปฎิบัติตามกรอบเวลาได้ เนื่องจากทางการจีนได้ปรับกฎระเบียบควบคุมการส่งออกเทคโนโลยีฉบับใหม่ ซึ่งทำให้ต้องขออนุมัติจากรัฐบาลจีนก่อนถึงจะส่งออกได้ และทางรัฐบาลจีนยังต้องการให้ ByteDance ปิดกิจการ TikTok ในสหรัฐฯ มากกว่าจะต้องยอมถูกบังคับให้ขายกิจการ

- ติดตามประเด็น Brexit หลังนายกฯอังกฤษยื่นคำขาดว่า พร้อมที่จะแยกตัวแบบ No-Deal Brexit ซึ่งกำหนดการณ์เดิมคือวันที่ 15 ต.ค. ขณะที่ ทางสหภาพยุโรป (EU) เตรียมดำเนินคดีกับ UK ภายในวันที่ 30 ก.ย.นี้ หากนายกฯอังกฤษยังไม่เลิกแผนผลักดันกฏหมาย Internal Market Bill ซึ่งถือเป็นกฏหมายที่ละเมิดข้อตกลง Brexit ทั้งนี้ ทางสภาฯ UK จะถกกันในประเด็นเกี่ยวกับกฏหมายดังกล่าว ในช่วงสัปดาห์นี้

- ติดตามความไม่แน่นอนในการออกมาตรการกระตุ้นทางการคลังรอบใหม่ของสหรัฐฯ หลังวุฒิสภาสหรัฐฯมีมติไม่ผ่านร่างงบประมาณเยียวยาผลกระทบของโควิด-19 ที่ถูกเสนอจากพรรครีพับลิกัน โดยทั้งทางพรรครีพับลิกันและพรรคเดโมแครต ยังเห็นต่างกันในเรื่องมาตรการช่วยเหลือคนว่างงาน และในเรื่องวงเงินงบประมาณรวมสำหรับมาตรการเยียวยา

- ผลการประชุมธนาคารกลางสหรัฐฯ (Fed) (16 ก.ย.) คาดที่ประชุมฯ จะคงอัตราดอกเบี้ยนโยบายที่ 0%-0.25% แต่มีการให้รายละเอียดเพิ่มเติมเรื่องเป้าหมายอัตราเงินเฟ้อเฉลี่ยที่ 2% นอกจากนี้ รายงานแนวโน้มตัวเลขเศรษฐกิจ และอัตราดอกเบี้ยในอนาคต (Dot plot) มีแนวโน้มบ่งชี้ว่า ที่ประชุมฯมีแนวโน้มคาดการณ์ GDP และอัตราเงินเฟ้อของสหรัฐฯ ดีขึ้น จากรายงานในเดือน มิ.ย. พร้อมทั้ง มีแนวโน้มคงอัตราดอกเบี้ยจนถึงปี 2023 อย่างไรก็ตาม เราคาดว่า ที่ประชุมจะยังไม่หารือเกี่ยวกับนโยบายควบคุมเส้นอัตราผลตอบแทนพันธบัตรสหรัฐฯ (Yield curve control) และการปรับเปลี่ยนแผนการเข้าซื้อสินทรัพย์ (QE) ในการประชุมครั้งนี้

- ผลการประชุมธนาคารกลางญี่ปุ่น (BoJ) (17 ก.ย.) คาดที่ประชุมฯ มีแนวโน้มคงนโยบายการเงิน แต่ให้ติดตามถ้อยแถลงของผู้ว่าการ BoJ หลังเศรษฐกิจญี่ปุ่นมีแนวโน้มเผชิญมากขึ้น ทั้งจากการแพร่ระบาดของโควิด-19 ระลอกใหม่ ในประเทศ และความไม่แน่นอนของการดำเนินนโยบายทางด้านเศรษฐกิจและด้านการต่างประเทศ ภายใต้นายกฯคนใหม่ ซึ่งคาดว่า น่าจะเป็นนายโยชิฮิเดะ สึกะ

- ผลการประชุมธนาคารอังกฤษ (BoE) (17 ก.ย.) คาดที่ประชุมฯ มีแนวโน้มคงอัตราดอกเบี้ยนโยบายที่ไว้ 0.1% และคงวงเงิน QE ที่ 745 พันล้านยูโร ในขณะที่ ความเสี่ยงของเศรษฐกิจสหราชอาณาจักร (UK) ที่เพิ่มขึ้น เนื่องจากผลกระทบจากระบาดระลอกใหม่ของโควิด-19 และความเสี่ยง No-Deal Brexit ที่เพิ่มขึ้น ได้ส่งผลให้ที่ประชุมฯจะลดอัตราดอกเบี้ยลงในอนาคต ทั้งนี้ ปัจจุบัน ตลาดฯ คาดที่ประชุมฯ จะลดอัตราดอกเบี้ยสู่ระดับ 0% ในเดือน ก.พ.2021 และมีโอกาสมากขี้น ที่ประชุมฯจะปรับลดอัตราดอกเบี้ยลงติดลบในปี 2021

- ตัวเลขเศรษฐกิจ ได้แก่ การผลิตภาคอุตสาหกรรม ยอดค้าปลีกของสหรัฐฯ, การลงทุนสินทรัพย์ถาวร การผลิตภาคอุตสาหกรรม และยอดค้าปลีกของจีน, รายได้เฉลี่ย ดัชนีราคาผู้บริโภค และยอดค้าปลีกของอังกฤษ, เงินทุนสำรองระหว่างประเทศของไทย

www.mitihoon.com