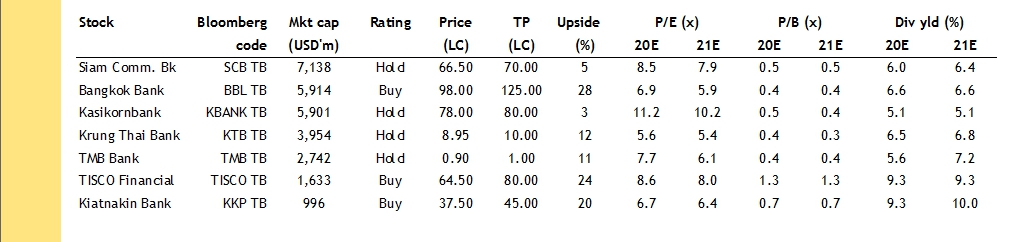

ผู้สื่อข่าว “มิติหุ้น” รายงานว่า บล.เมย์แบงก์ กิมเอ็ง (ประเทศไทย) ระบุว่า ฝ่ายวิจัยยังคงชอบหุ้นธนาคารที่มีแนวโน้มกำไรชัดเจน และงบดุลแข็งแกร่ง โดยหุ้นเด่นที่เรามองว่า ‘ปลอดภัย’ ในกลุ่มธนาคารคือ TISCO เนื่องจากมีแนวโน้มกำไรดีกว่าธนาคารอื่นๆ ในขณะที่ทั้งเงินกองทุนและสัดส่วน NPL coverage ก็อยู่ในระดับสูง เราปรับเพิ่มคำแนะนำหุ้น KBANK จากขายเป็นถือ และคงราคาเป้าหมายเอาไว้ที่ 80 บาท หลังจากที่ราคาหุ้นตกลงไปถึง 22% และ underperform ดัชนี SET ถึง 14% นับตั้งแต่กลางเดือนมิถุนายน นอกจากนี้ เรายังปรับลดประมาณการกำไรปี FY20-21E ของ KKP ลงอีก 4-6% โดยยังคงคำแนะนำซื้อ แต่ปรับลดราคาเป้าหมายลงเหลือ 45 บาท (อิงจาก PER ปี FY20E ที่ 8x และ P/BV ที่ 0.83x)

ผู้สื่อข่าว “มิติหุ้น” รายงานว่า บล.เมย์แบงก์ กิมเอ็ง (ประเทศไทย) ระบุว่า ฝ่ายวิจัยยังคงชอบหุ้นธนาคารที่มีแนวโน้มกำไรชัดเจน และงบดุลแข็งแกร่ง โดยหุ้นเด่นที่เรามองว่า ‘ปลอดภัย’ ในกลุ่มธนาคารคือ TISCO เนื่องจากมีแนวโน้มกำไรดีกว่าธนาคารอื่นๆ ในขณะที่ทั้งเงินกองทุนและสัดส่วน NPL coverage ก็อยู่ในระดับสูง เราปรับเพิ่มคำแนะนำหุ้น KBANK จากขายเป็นถือ และคงราคาเป้าหมายเอาไว้ที่ 80 บาท หลังจากที่ราคาหุ้นตกลงไปถึง 22% และ underperform ดัชนี SET ถึง 14% นับตั้งแต่กลางเดือนมิถุนายน นอกจากนี้ เรายังปรับลดประมาณการกำไรปี FY20-21E ของ KKP ลงอีก 4-6% โดยยังคงคำแนะนำซื้อ แต่ปรับลดราคาเป้าหมายลงเหลือ 45 บาท (อิงจาก PER ปี FY20E ที่ 8x และ P/BV ที่ 0.83x)

รายได้ที่อ่อนแอจะฉุด PPoP ในไตรมาส 3/63

เราคาดว่ากำไรสุทธิรวมในไตรมาส 3/63 ของธนาคารเจ็ดแห่งที่เราดูแลอยู่จะอยู่ที่ 2.22 หมื่นล้านบาท ลดลง 52% YoY (เนื่องจาก credit cost เพิ่มขึ้น และ NIM ลดลง) และลดลง 4%จากไตรมาสก่อน (จากการลดลงของ non-NII และNIM) โดยคาดว่าสินเชื่อจะทรงตัว YoY เนื่องจากอุปสงค์สินเชื่อยังอ่อนแอ หักล้างไปกับยอดการชำระคืนหนี้ที่ลดลง ทั้งนี้ สินเชื่อกลุ่มธนาคารขยายตัวแค่ 0.2% QTD ในเดือนสิงหาคม เราคาดว่ารายได้ในไตรมาส3/63 จะอ่อนแอจากทั้ง NII และ non-NII โดย NII ที่อ่อนแอจะเป็นผลมาจาก NIM ที่ลดลงจากการลดดอกเบี้ยหลายรอบ ในขณะที่ non-NII ที่อ่อนแอจะเป็นเพราะฐานที่สูงเนื่องจากมีกำไรจากเงินลงทุนสูงในไตรมาส2/63 ดังนั้น เราจึงคาดว่า PPoP ของกลุ่มธนาคารจะลดลง 28% จากช่วงเดียวกันของปีก่อน และ 18% จากไตรมาสก่อน

Credit cost อาจจะลดลง qoq ใน 3Q แต่จะยังไม่สะท้อนผลกระทบจาก Covid-19

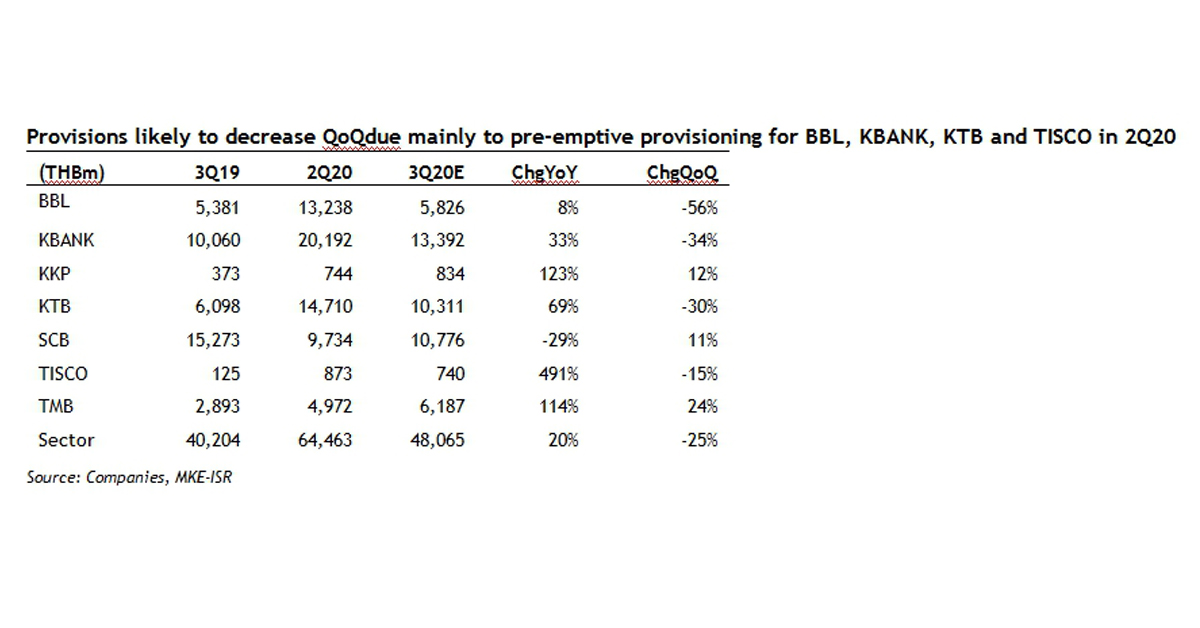

เราคาดว่ากลุ่มธนาคารจะตั้งสำรองลดลง 25% จากไตรมาสก่อน เนื่องจาก BBL KBANK และ KTB ตั้งสำรองล่วงหน้าเผื่อไปแล้วตั้งแต่ 2/63 ในทางกลับกัน เราคาดว่า credit cost ของ SCB TMB และ KKP จะเพิ่มขึ้นจากไตรมาสก่อน ในไตรมาส 3/63 เรามองว่าคุณภาพสินทรัพย์มีแนวโน้มจะอ่อนแอลงทั้งกลุ่ม แต่ยอด NPL ของธนาคารต่าง ๆ อาจจะยังไม่ได้เพิ่มขึ้นอย่างมีนัยสำคัญ เพราะ ธปท. อนุญาตให้ธนาคารสามารถคงสถานะการจัดชั้นหนี้ที่ผ่านการปรับโครงสร้างเอาไว้ได้จนถึงสิ้นปี 64 เราแนะนำให้นักลงทุนมองเลยวัฏจักรรอบนี้ไปในการประเมินความเสี่ยงด้านคุณภาพสินทรัพย์ โดยเราเชื่อว่าทั้ง NPLs และ credit cost จะยังคงสูงต่อเนื่องไปอีก 3 ปี

แนวโน้มกำไรยังอ่อนแอ และยังขาดปัจจัยกระตุ้นหากนักท่องเที่ยวยังไม่กลับมา

เราเชื่อว่าแนวโน้มรายได้ที่อ่อนแอ (ทั้งจากการอัตราการเติบโตของสินเชื่อ NIM และรายได้ค่าธรรมเนียม) และคุณภาพสินทรัพย์ที่ยังมีความไม่แน่นอนสูงจะกดดันผลประกอบการกลุ่มธนาคารในอีกสามปีข้างหน้า ถึงแม้ว่าราคาหุ้นกลุ่มธนาคารของไทยจะดูไม่แพงในแง่ P/BV แต่เราเชื่อว่าราคาหุ้นในปัจจุบันเหมาะสมแล้วกับ ROE ของกลุ่มที่คาดว่าจะลดลงเหลือแค่ 6-7% ในปี 2020-2022E จาก 10-13% ในช่วง 5 ปีที่ผ่านมา ทั้งนี้ เรายังมองไม่เห็นปัจจัยกระตุ้นในระยะสั้นถ้าหากว่าภาคท่องเที่ยวยังฟื้นตัวช้าโดย ธปท. คาดการณ์จำนวนนักท่องเที่ยวต่างชาติปีนี้เอาไว้แค่ 6.7 ล้านคน และปีหน้าที่ 9.0 ล้านคน จาก 39.8 ล้านคนในปี 63

www.mitihoon.com