ผู้สื่อข่าว “มิติหุ้น” รายงานว่า บมจ.เอสซีจี แพคเกจจิ้ง(SCGP) โดยบล.แลนด์ แอนด์ เฮ้าส์ ระบุว่า ฝ่ายวิจัยมองว่า SCGP เป็นหุ้น IPO ที่ครบเครื่อง ทั้งมีฐานธุรกิจที่มั่นคง, มีแผนขยายธุรกิจอย่างต่อเนื่อง, แนวโน้มกำไรปีหน้าเติบโต, และมีมูลค่าตลาดที่ใหญ่ถึง 1.5 แสนลบ. คาดกำไรปีหน้าเติบโตด้วยแรงหนุนจากการขยายกำลังผลิตใหม่, การทำ M&P, และต้นทุนการเงินลดลงประเมินมูลค่าหุ้นเบื้องต้นที่39-45 บ. อิง FY64F P/E 23-25เท่า มี Upside+29% จากราคา IPO 35 บ. แนะนำ“ซื้อ”

ผู้สื่อข่าว “มิติหุ้น” รายงานว่า บมจ.เอสซีจี แพคเกจจิ้ง(SCGP) โดยบล.แลนด์ แอนด์ เฮ้าส์ ระบุว่า ฝ่ายวิจัยมองว่า SCGP เป็นหุ้น IPO ที่ครบเครื่อง ทั้งมีฐานธุรกิจที่มั่นคง, มีแผนขยายธุรกิจอย่างต่อเนื่อง, แนวโน้มกำไรปีหน้าเติบโต, และมีมูลค่าตลาดที่ใหญ่ถึง 1.5 แสนลบ. คาดกำไรปีหน้าเติบโตด้วยแรงหนุนจากการขยายกำลังผลิตใหม่, การทำ M&P, และต้นทุนการเงินลดลงประเมินมูลค่าหุ้นเบื้องต้นที่39-45 บ. อิง FY64F P/E 23-25เท่า มี Upside+29% จากราคา IPO 35 บ. แนะนำ“ซื้อ”

ประเด็นการลงทุน

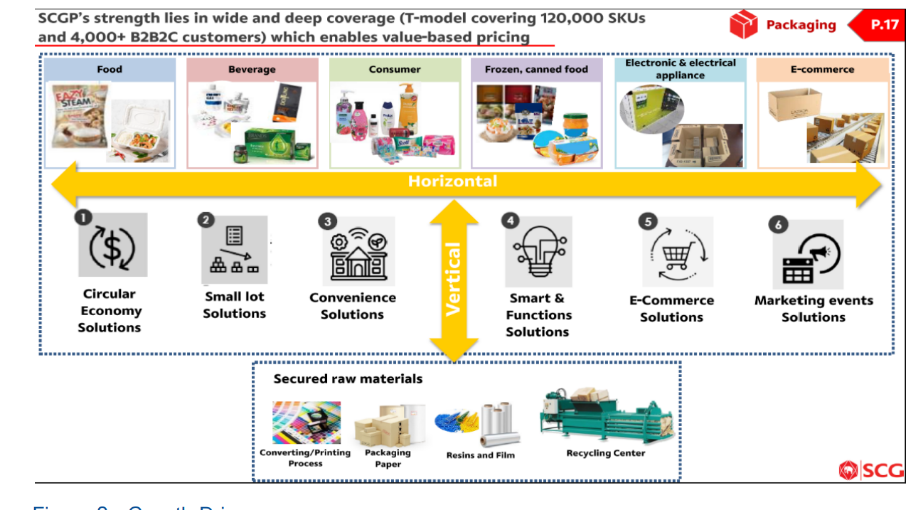

ฐานธุรกิจมีความมั่นคง SCGP เป็นบ.ย่อยที่มีความสำคัญของ SCC โดยประกอบธุรกิจ Holding Company ในการให้บริการโซลูชั่นด้านบรรจุภัณฑ์แบบครบวงจร ซึ่งแบ่งเป็น 2 สายธุรกิจหลัก คือ สายธุรกิจบรรจุภัณฑ์แบบครบวงจร (สัดส่วนรายได้ 84%) และสายธุรกิจเยื่อและกระดาษ (สัดส่วนรายได้ 16%) รวมถึงธุรกิจอื่นๆ ที่เกี่ยวเนื่อง ด้วยการให้ความสำคัญของ SCC ทำให้ที่ผ่านมา SCGP มีกลยุทธ์ทางธุรกิจที่ชัดเจนและ Implement อย่างเห็นผลลัพธ์ที่เด่นชัด อันเป็นการสร้างฐานธุรกิจให้มีความมั่นคงและยั่งยืน โดยกลยุทธ์ที่มุ่งเน้นได้แก่การขยายธุรกิจแบบบูรณาการทั้งแนวนอนและแนวตั้ง ผ่านการเข้าถึงวัตถุดิบที่สำคัญ, การขยายผลิตภัณฑ์ให้หลากหลายและครอบคลุม, การขยายตลาดใหม่ๆ ในอาเซียน, และการสร้างสรรค์โซลูชั่นใหม่ๆ ที่หลากหลายเพื่อตอบโจทย์ลูกค้าทุกกลุ่ม โดย SCGP มีการขยายทั้งแบบด้วยตนเองและการทำ M&P (Merger & Partnership) ทั้งนี้ผลลัพธ์ของการดำเนินกลยุทธ์ที่เข้มข้นดังที่กล่าวสะท้อนผ่านทางรายได้ +6% CAGR และกำไร+12% CAGR ในรอบ 11 ปี ที่ผ่านมา และเรามองว่าด้วยฐานธุรกิจที่ใหญ่ขึ้นอย่างต่อเนื่องจะยิ่งส่งเสริมให้ SCGP แข็งแกร่งขึ้นอีก เพราะอุตสาหกรรมนี้มีลักษณะ Capital Intensiveจึงเป็นการยากที่จะมีคู่แข่งรายใหม่เข้ามาแข่งขัน

การระดมทุนเพื่อยกระดับการเติบโต เรามองว่าการทำ IPO ครั้งนี้จะเป็นการยกระดับการเติบโตขึ้นอีกขั้นของ SCGP เพราะจะระดมทุนได้3.9-4.4 หมื่นลบ. ผ่านหุ้น IPO 1,127.55 ล้านหุ้น @ 35 บ. และมีหุ้นจัดสรรส่วนเกินอีก 169.13 ล้านหุ้น SCGP มีแผนจะใช้เงิน IPO ไปกับ 1) การขยายธุรกิจทั่งแบบ Organic และ Inorganic 2.7 หมื่นลบ. โดยมีโครงการที่อยู่ระหว่างศึกษาทั้งในเวียดนามและอินโดนีเซีย; 2) ชำระคืนเงินกู้ยืม 1.2-1.3 หมื่นลบ.; และ 3)ใช้เป็นเงินทุนหมุนเวียน 0-4.5 พันลบ. ตลอด 10 ปี ที่ผ่านมา SCGP มีการทำ M&P หลากหลายดีล อาทิ การซื้อหุ้น55% มูลค่า 2.1 หมื่นลบ. ใน Fajar ซึ่งเป็นผู้ผลิตกระดาษบรรจุภัณฑ์อันดับ 2 ของอินโดนีเซีย, การซื้อหุ้น 80% มูลค่า 4.3 พันลบ. ใน Visy Packaging ซึ่งเป็นผู้ผลิตบรรจุภัณฑ์คงรูปสำหรับบรรจุอาหารที่มีคุณสมบัติป้องกันการซึมผ่านชั้นนำในเอเชีย, และการเสนอซื้อหุ้นสัดส่วนข้างมากใน SOVI ซึ่งเป็นผู้ผลิตบรรจุภัณฑ์กล่องลูกฟูกชั้นนำในเวียดนามสะท้อนถึงประสบการณ์และความชำนาญในการทำ M&P ซึ่งเราคาดว่าจะมีดีลใหม่ๆ เกิดขึ้นอีกจากการใช้เงิน IPO

กำไรยังเติบโตต่อเนื่อง

แนวโน้มกำไรเติบโตต่อเนื่องในปีหน้า กำไร SCGP 1H63A อยู่ที่ 3.6 พันลบ. (+40%YoY) โดยหากไม่รวม FX, ต้นทุนการเงิน, และอัตราภาษีที่ต่ำกว่าปกติ (จากการปรับลดอัตราภาษีของอินโดนีเซีย (สัดส่วนรายได้ 14%)จาก 25% เป็น 22% ในปี63-64 และเป็น 20% ตั้งแต่ปี 65 เป็นต้นไป) กำไรจากการดำเนินงานอยู่ที่ 5.6 พันลบ.(+26%YoY) ด้วยแรงหนุนจาก 1) รายได้ +11%YoY สู่ 4.6 หมื่นลบ. จากการรวม Fajar+Visy; 2) GPM ดีขึ้นเป็น 22.5% จากต้นทุนวัตถุดิบและต้นทุนพลังงานลดลงและสัดส่วนผลิตภัณฑ์ที่มีมาร์จิ้นสูงเพิ่มขึ้นและ 3) SG&A เพิ่มขึ้นด้วยอัตราต่ำกว่าอัตรากำไรขั้นต้นที่เติบโต ทั้งนี้หากมองว่ากำไร 2H63F ใกล้เคียงเดิม เราคาดกำไรทั้งปีนี้อยู่ที่ราว 7.0 พันลบ. (+33%YoY) สำหรับทิศทางกำไรปี หน้า คาดอยู่ในช่วง 7.5-8.0 พันลบ. หรือ EPS 1.70-1.81บ. (Fully Diluted) จาก 1) มี 4 โครงการขยายกำลังการผลิตทยอยสร้างเสร็จ มูลค่าลงทุน 8.2 พันลบ. ทำให้รายได้การขายเพิ่มขึ้น 8-9% (คาดกำไรส่วนเพิ่มเต็มปี ราว 400 ลบ.-อิง ROA 5%); 2) การรวมผลงานของ SOVI และดีลM&P ใหม่ๆ 3) เกิดการประหยัดต่อขนาด ซึ่งน่าจะทำให้อัตรากำไรดีขึ้น; และ 4) ต้นทุนการเงินลดลงราว -500 ลบ.จากการคืนเงินกู้ยืม

มูลค่าตลาด 1.5 แสนลบ. เข้าเกณฑ์ SET50 หากอิงจำนวนหุ้นจดทะเบียน 4,253.55 ล้านหุ้น และราคา IPO 35 บ. จะได้มูลค่าตลาดของ SCGP ราว 1.5 แสนลบ. ซึ่งคิดเป็ น 1.1% ของมูลค่าตลาดของ SET13 ล้านลบ.และเป็นลำดับที่ 20 ของ SET50+SET100 ทพให้เข้าหลักเกณฑ์การเป็นหลักทรัพย์ใหม่ที่มีขนาดใหญ่ที่จะมีการเปลี่ยนแปลงรายชื่อหลักทรัพย์ระหว่างรอบ โดยหากอิงแนวปฏิบัติก่อนหน้านี ้ เราคาดว่า SET จะประกาศให้ SCGP

เข้าคำนวณ SET50 ในเย็นวันนี ้ ซึ่งถือเป็นการเพิ่มความน่าสนใจให้กับหุ้น SCGP มากยิ่งขึ้น

จึงแนะนำ “ซื้อ” ด้วยราคาเป้าหมาย 39-45 บ. เนื่องจากไม่มี บ. ใน SET ที่มีธุรกิจใกล้เคียงกัน ตามแบบ Filing SCGP จึงได้ทพการเปรียบเทียบกับ บ. จดทะเบียนในต่างประเทศ และหุ้นใน SET ที่ประกอบธุรกิจค้าปลีก, และอาหารและเครื่องดื่ม (BJC, CPALL, และ OSP) โดยใช้ค่าเฉลี่ย P/E ที่ 25เท่า เพื่อประเมินราคาหุ้น IPO ที่เสนอขาย เราใช้ข้อมูลนี ้เป็นฐาน โดยอิง FY64F P/E 23-25x และอิง EPS ปี หน้าที่1.70-1.81 บ. จะได้ราคาเป้าหมาย SCGP เบื้องต้นที่ 39-45 บ. ซึ่งมี Upside +29% จากราคา IPO เรามองว่า SCGP เป็นหุ้น IPO ที่น่าสนใจจากความครบเครื่องในแง่มุมต่างๆรวมถึงมีกระบวนการการซื้อหุ้นใน SET ของผู้จัดหาหุ้นส่วนเกินจำนวน 169.13 ล้านหุ้น (13% ของหุ้นที่เสนอขาย) หากราคาหุ้นใน SET ต่ำกว่า 35 บ. แนะนำ“ซื ้อ”

ส่วนปัจจัยเสี่ยงที่สพคัญได้แก่ การแข่งขัน การขาดแคลนวัตถุดิบหรือต้นทุนวัตถุดิบสูงขึ้น การไม่ประสบความสำเร็จในการลงทุนในเชิงกลยุทธ์ความเสี่ยงด้านอัตราแลกเปลี่ยน และปัจจัยเศรษฐกิจมหภาคและปัจจัยภายนอกอาจส่งผลกระทบต่อความต้องการผลิตภัณฑ์

www.mitihoon.com