ดร.กำพล อดิเรกสมบัติ ผู้อำนวยการอาวุโส และหัวหน้าฝ่ายวิจัยด้านเศรษฐกิจ และตลาดการเงิน, Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน) หรือ SCB

ดร.กำพล อดิเรกสมบัติ ผู้อำนวยการอาวุโส และหัวหน้าฝ่ายวิจัยด้านเศรษฐกิจ และตลาดการเงิน, Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน) หรือ SCB

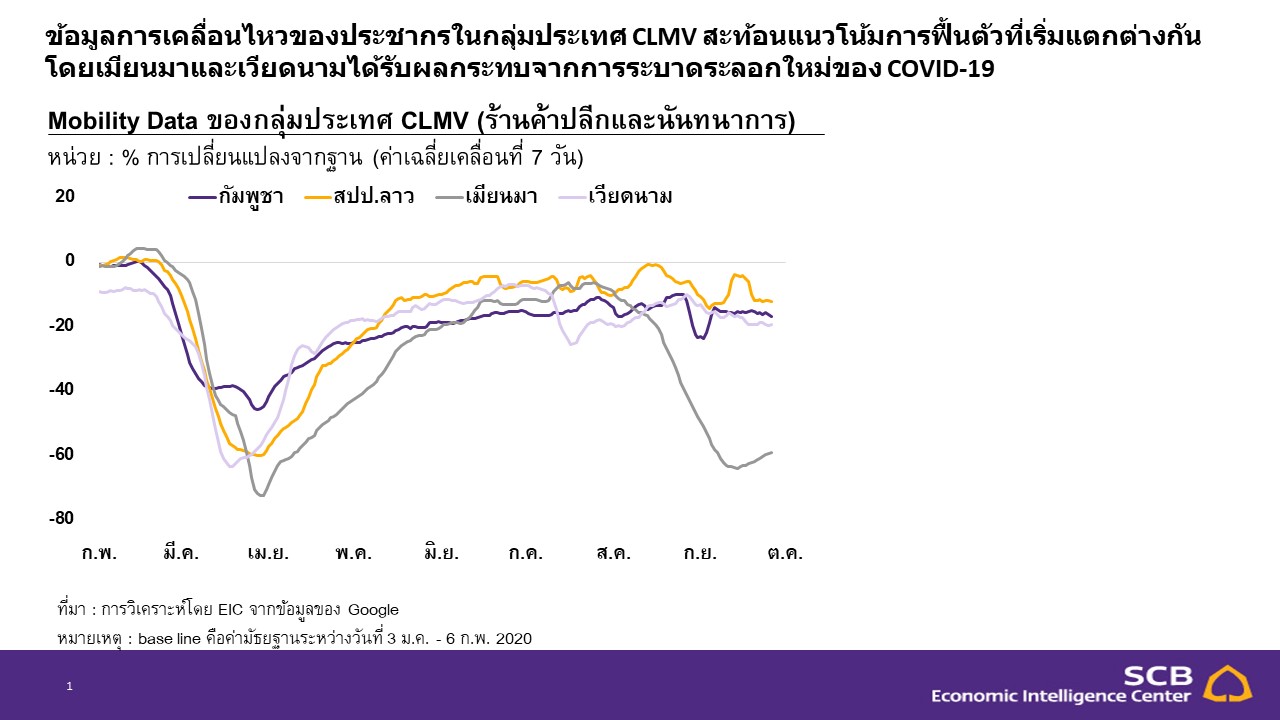

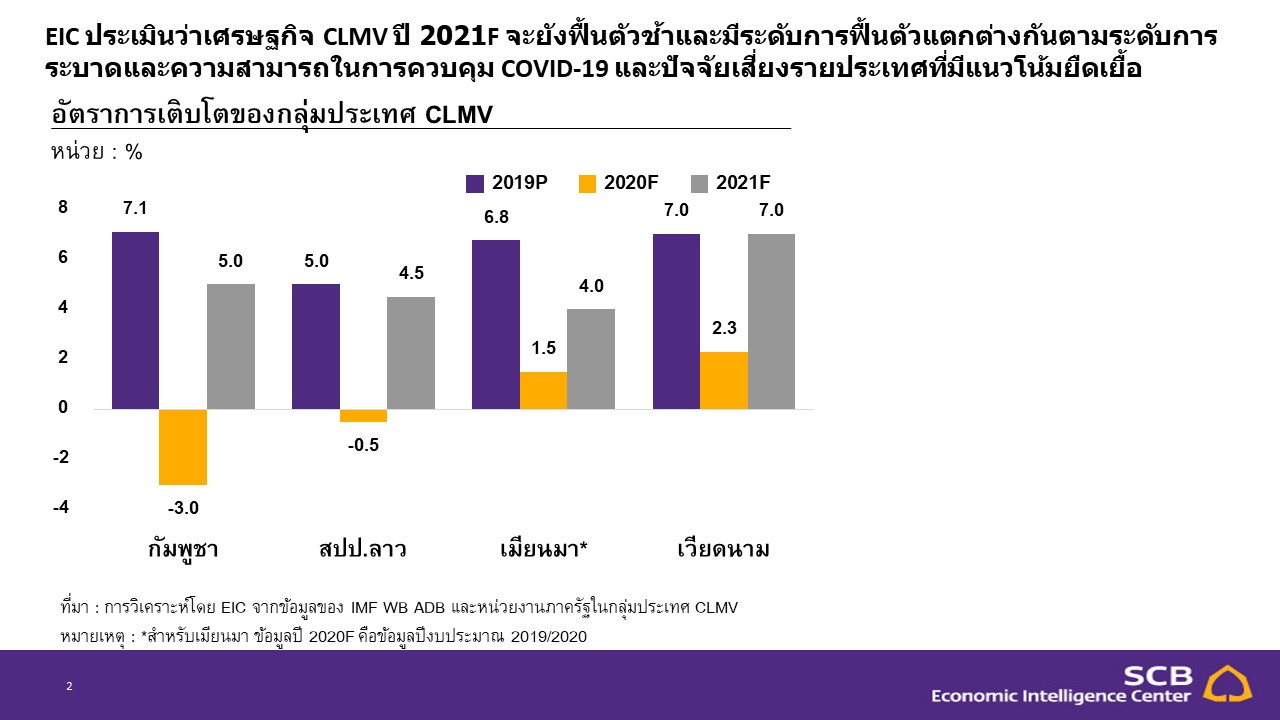

เศรษฐกิจ CLMV ส่งสัญญาณฟื้นตัวจากจุดต่ำสุดในไตรมาสที่ 2 ของปี 2020 หลังเริ่มคลายมาตรการ lockdown ในช่วงเดือนพฤษภาคม-มิถุนายนปี 2020 แม้กัมพูชาและสปป.ลาวสามารถควบคุมการระบาดได้สำเร็จ แต่เมียนมาและเวียดนามกลับเผชิญการระบาดระลอกใหม่ของ COVID-19 ในช่วงครึ่งหลังของปี 2020 โดยเวียดนามกลับมาประกาศใช้มาตรการ lockdown ในบางพื้นที่และสามารถควบคุมการระบาดได้สำเร็จในเดือนสิงหาคม ขณะที่เมียนมายังคงได้รับผลกระทบอย่างมากจากจำนวนผู้ติดเชื้อที่เพิ่มขึ้นต่อเนื่องตั้งแต่เดือนกันยายน ทั้งนี้เศรษฐกิจ CLMV ยังคงฟื้นตัวช้าและไม่ทั่วถึง โดยระดับการฟื้นตัวที่แตกต่างกันมากขึ้นนั้น เป็นผลมาจากการฟื้นตัวแบบช้า ๆ และไม่ทั่วถึงของเศรษฐกิจโลก รวมถึงอัตราว่างงานที่เพิ่มขึ้น และระดับการระบาดระลอกใหม่ของ COVID-19 และประสิทธิภาพของมาตรการรองรับ รวมทั้งปัจจัยเฉพาะในรายประเทศที่มีแนวโน้มยืดเยื้อ

ในบรรดากลุ่มประเทศ CLMV เศรษฐกิจเวียดนามกลับมาฟื้นตัวได้ดีด้วยแรงหนุนจากการส่งออกที่แข็งแกร่งและการควบคุมการระบาดระลอกใหม่ได้รวดเร็ว โดย EIC คาดว่าเศรษฐกิจจะกลับมาขยายตัวได้ 7.0% ในปี 2021F สำหรับปัจจัยเสี่ยงของเศรษฐกิจเวียดนาม นอกจากการกลับมาระบาดของ COVID-19 แล้ว ยังมีความเสี่ยงถูกประกาศเป็นประเทศที่บิดเบือนค่าเงิน (currency manipulator) จากกระทรวงการคลังสหรัฐฯ ในขณะเดียวกัน เศรษฐกิจกัมพูชา สปป.ลาว และเมียนมาในปี 2021F มีแนวโน้มฟื้นตัวได้ค่อนข้างต่ำ (4%-5%) เมื่อเทียบกับอัตราการเติบโตก่อน COVID-19 สำหรับกัมพูชาการระบาดของ COVID-19 และการถูกเพิกถอนสิทธิพิเศษทางการค้า EBA บางส่วนจะยิ่งซ้ำเติมการชะลอตัวของอุปสงค์ต่างประเทศ ขณะที่เศรษฐกิจสปป.ลาวยังเผชิญแรงกดดันจากขีดความสามารถการทำนโนบายการคลัง (fiscal space) ที่จำกัด ความเสี่ยงที่สูงขึ้นในประเด็นการผิดนัดชำระหนี้ และการถูกปรับลดอันดับความน่าเชื่อถือ (Moody’s ปรับอันดับเครดิตของสปป.ลาวลงเป็น Caa2 และ Fitch ปรับลงเป็น CCC จากภาระหนี้ที่เพิ่มขึ้น รวมถึงทางเลือกการระดมทุนที่จำกัด) สำหรับเมียนมาการระบาดระลอกใหม่ของ COVID-19 และมาตรการ lockdown ที่กลับมาเข้มงวดขึ้นส่งผลให้เศรษฐกิจเมียนมามีแนวโน้มฟื้นตัวต่ำกว่าคาดการณ์ในปีงบประมาณ 2020/2021

อุปสงค์จากต่างประเทศสำหรับกลุ่ม CLMV ยกเว้นเวียดนามจะยังคงอ่อนแรงจากภาคการท่องเที่ยวที่ซบเซาและภาวะเศรษฐกิจตกต่ำทั่วโลก รายรับจากนักท่องเที่ยวต่างชาติซึ่งเป็นแหล่งรายได้สำคัญของเศรษฐกิจกัมพูชา (14% ของ GDP)และเวียดนาม (6.9% ของ GDP) คาดว่าจะยังซบเซาต่อเนื่องขณะที่ภาคการท่องเที่ยวในเมียนมามีแนวโน้มฟื้นตัวล่าช้ากว่าประเทศอื่น ๆ จากปัญหาการระบาดระลอกใหม่ของ COVID-19 สำหรับมาตรการปิดเมืองในปัจจุบันนั้น แม้ว่าทางการจะสามารถควบคุมการระบาดได้สำเร็จและเที่ยวบินระหว่างประเทศเริ่มกลับมาเปิดให้บริการแล้วในสปป.ลาวและเวียดนาม แต่รัฐบาลของทั้งสองประเทศยังคงไม่เปิดรับนักท่องเที่ยวต่างชาติในระยะแรก ในขณะเดียวกันกัมพูชาได้ผ่อนคลายกฎเกณฑ์และอนุญาตให้นักท่องเที่ยวต่างชาติเดินทางเข้าประเทศได้แล้ว แต่ทว่าความกังวลต่อสถานการณ์การระบาด รวมถึงค่าใช้จ่ายในการกักตัวและการตรวจเชื้อจะเป็นปัจจัยหลักที่ส่งผลให้จำนวนนักท่องเที่ยวต่างชาติยังคงซบเซา EIC คาดว่าภาคการท่องเที่ยวของกลุ่มประเทศ CLMV จะยังไม่กลับมาฟื้นตัวได้ดีจนกว่าจะมีการค้นพบและมีการฉีดวัคซีน COVID-19 อย่างทั่วถึง

ในขณะเดียวกัน การส่งออกของกลุ่มประเทศ CLMV จะยังคงฟื้นตัวได้ต่ำสำหรับกัมพูชา สปป.ลาว และเมียนมา เนื่องจากการหดตัวของอุปสงค์โลกต่อสินค้าส่งออกหลัก (เครื่องนุ่งห่ม ก๊าซธรรมชาติ และสินค้าวัตถุดิบ) นอกจากนั้นการส่งออกเมียนมาได้รับผลลบเช่นกันจากการปิดโรงงานและมาตรการจำกัดการขนส่งอย่างเข้มงวดที่พรมแดนกับไทยและจีนท่ามกลางสถานการณ์การระบาดของ COVID-19 ในขณะที่การส่งออกของเวียดนามยังคงเติบโตนำหน้าประเทศอื่น ๆ ในภูมิภาค ด้วยแรงหนุนจากอุปสงค์โลกต่อสินค้ายุค “new normal” เช่นคอมพิวเตอร์ และสินค้าอิเล็คทรอนิกส์ เป็นต้น สำหรับการลงทุนทางตรงจากต่างประเทศ (FDI) ในภูมิภาค CLMV ยังคงชะลอตัวจากความไม่แน่นอนในด้านการลงทุน และการที่บริษัทข้ามชาติบางรายตัดสินใจเลื่อนแผนการผลิตออกไป

สำหรับภาคเศรษฐกิจภายในประเทศ การบริโภคเอกชนที่ฟื้นตัวช้าจะยังเผชิญแรงกดดันจากการว่างงานที่เพิ่มขึ้น รวมถึงการระบาดระลอกใหม่ของ COVID-19 และการทยอยกลับไปปิดเมืองอีกครั้ง ผลกระทบจากการปิดโรงงานและธุรกิจด้านการท่องเที่ยวจากมาตรการ lockdown จำนวนนักท่องเที่ยวต่างชาติที่ยังซบเซา และการส่งออกที่ฟื้นตัวช้าจะส่งผลให้การว่างงานยิ่งเพิ่มสูงขึ้น และกลายเป็นแรงกดดันต่อการฟื้นตัวของการบริโภคภาคเอกชนในระยะข้างหน้า ตัวเลข Google Mobility Index บ่งชี้ว่าการเคลื่อนไหวของประชากร CLMV ที่ร้านค้าปลีกและนันทนาการ สถานที่ทำงาน และสถานีขนส่งได้กลับมาฟื้นตัวจากจุดต่ำสุดในเดือนเมษายน แต่ยังคงอยู่ต่ำกว่าระดับฐานในช่วงก่อน COVID-19 ค่อนข้างมาก สำหรับเวียดนาม มาตรการ lockdown บางส่วนส่งผลกระทบต่อเศรษฐกิจภายในประเทศในเดือนสิงหาคม แต่ทางการเวียดนามสามารถควบคุมการระบาดได้อย่างมีประสิทธิภาพส่งผลให้เศรษฐกิจกลับมาฟื้นตัวได้ตั้งแต่เดือนกันยายน ในทางกลับกัน เศรษฐกิจภายในเมียนมากลับมาหยุดชะงักหลังทางการกลับมาใช้มาตรการ lockdown ตั้งแต่ช่วงปลายเดือนสิงหาคม

กลุ่มประเทศ CLMV มีแนวโน้มคงนโยบายการคลังและนโยบายการเงินแบบผ่อนคลายต่อเนื่องเพื่อสนับสนุนการฟื้นตัวทางเศรษฐกิจ อย่างไรก็ดี สปป.ลาวยังเผชิญความเสี่ยงด้านขีดความสามารถในการทำนโยบายการคลัง (fiscal space) ที่จำกัดที่ผ่านมารัฐบาล CLMV ประกาศใช้มาตรการต่าง ๆ เช่น มาตรการให้เงินช่วยเหลือ ลดภาษี โครงการปรับโครงสร้างหนี้ และลดอัตราดอกเบี้ยนโยบาย เป็นต้น ซึ่งภาครัฐได้ขยายระยะเวลามาตรการส่วนใหญ่ออกไปอย่างน้อยจนถึงสิ้นเดือนธันวาคมปี 2020 เนื่องจากเศรษฐกิจยังมีแนวโน้มซบเซา ทั้งนี้จากแนวโน้มเศรษฐกิจที่ยังฟื้นตัวช้าและเป็นไปอย่างไม่ทั่วถึง EIC ประเมินว่าภาครัฐจะขยายมาตรการกระตุ้นออกไปอีกจนกว่าเศรษฐกิจจะส่งสัญญาณฟื้นตัวอย่างชัดเจน ปัจจุบัน กัมพูชา เมียนมา และเวียดนาม

ยังมีขีดความสามารถในการทำนโยบายการคลังที่เพียงพอสำหรับมาตรการกระตุ้นเพิ่มเติม โดยระดับหนี้สาธารณะ ณ สิ้นปี 2020F คาดว่าจะอยู่ที่ 31.5% 42.4% และ 56.1% ของ GDP ตามลำดับ ในทางกลับกัน ระดับหนี้สาธารณะของสปป.ลาวคาดว่าจะอยู่สูงถึง 71% ของ GDP นอกจากนั้น ต้นทุนการกู้ยืมของสปป.ลาวเพิ่มสูงขึ้นจากการถูกปรับลดอันดับความน่าเชื่อถือและจากการอ่อนค่าต่อเนื่องของเงินกีบ ซึ่งยิ่งจำกัดความสามารถของประเทศในการชำระหนี้ โดยทางเลือกในการใช้มาตรการทางการคลังของสปป.ลาวจำกัดอยู่แค่เพียงมาตรการให้สินเชื่อดอกเบี้ยต่ำ (soft loan) และมาตรการลดภาษี

ผลกระทบจากเศรษฐกิจ CLMV ที่ชะลอตัวลงต่อประเทศไทยด้านการค้าผ่านจุดต่ำสุดไปแล้วแต่แนวโน้มการฟื้นตัวยังคงเป็นไปอย่างช้าๆ; TDI (การลงทุนจากไทย) ไปกลุ่ม CLMV โดยรวมหดตัวอย่างมีนัยในไตรมาสที่ 2/2020 และมีแนวโน้มฟื้นตัวช้าตามการฟื้นตัวของเศรษฐกิจกลุ่ม CLMV และความไม่แน่นอนที่ยังอยู่ในระดับสูง การส่งออกจากไทยไปยังกลุ่มประเทศ CLMV ฟื้นตัวจากจุดต่ำสุดในไตรมาสที่2/2020 (ที่หดตัว -24.5%YOY) โดยในไตรมาสที่3/2020 มูลค่าส่งออกหดตัวลดลงเหลือ-7.9%YOY โดยตัวเลขล่าสุดในเดือนกันยายนหดตัวลดลงเหลือ –3.2%YOY การฟื้นตัวด้านการส่งออกเป็นอย่างทั่วถึง นำโดยการส่งไปยังเวียดนาม (ที่ฟื้นตัวจาก -19.4%YOY ในไตรมาสที่สองมายัง -4.5%YOY ในไตรมาสที่สาม) ในกลุ่มสินค้าประเภทรถยนต์และส่วนประกอบ เป็นหลัก (หดตัวเหลือเพียง -10.8%YOY จาก-77.9%YOY ในไตรมาสสอง) การนำเข้าของไทยจากกลุ่มประเทศ CLMV มีการฟื้นตัวที่ช้ากว่าการส่งออก สะท้อนอุปสงค์ของไทยที่ฟื้นตัวช้า โดยแม้มูลค่าการนำเข้าจะได้ผ่านจุดต่ำสุดไปแล้วแต่ยังมีการหดตัวในระดับสูง (-17.2%YOY ในเดือนกันยายน เทียบกับ -32.7%YOY ในเดือนมิถุนายน) สำหรับการค้าชายแดนระหว่างไทยกับกัมพูชา ลาว และเมียนมาหดตัวน้อยลงทั้ง 3 ประเทศตามมูลค่าการค้าโดยรวมของไทยแม้ว่าจะยังมีข้อจำกัดต่าง ๆในด่านตรวจสินค้าชายแดนของไทย (มูลค่าส่งออกของไทยผ่านการค้าชายแดนหดตัวลดลงเหลือ -3.6%YOY ในเดือนสิงหาคม เมื่อเทียบกับ -25.0% ในเดือนเมษายน) โดยจากแนวโน้มการฟื้นตัวของเศรษฐกิจ CLMV ที่เป็นไปอย่างช้า ๆ และมีความแตกต่างกันมากขึ้นระหว่างประเทศและแต่ละกลุ่มอุตสาหกรรม EIC ประเมินว่าการฟื้นตัวของการส่งออกของไทยไป CLMV จะเป็นไปอย่างค่อยเป็นค่อยไป

ในขณะเดียวกันจากตัวเลขล่าสุดของการลงทุนจากไทย (Thailand Direct Investment : TDI) ไปยัง CLMV ในไตรมาสที่2/2020 หดตัวลงมาที่ -24.5%YOY (จากขยายตัว 2.8%YOY ในไตรมาสที่หนึ่ง) โดย TDI ในไตรมาสที่สองส่วนใหญ่เป็นการลงทุนในเวียดนามและเมียนมา (คิดเป็นสัดส่วน 40.8% และ 33.6% ของ TDI ในไตรมาสที่ 2/20) สำหรับภาคการท่องเที่ยว หลังจากมาตรการปิดเมืองในเดือนเมษายนถึงกันยายน ประเทศไทยยังคงไม่ได้รับนักท่องเที่ยวจากต่างประเทศซึ่งรวมถึงนักท่องเที่ยวจาก CLMV ซึ่งคิดเป็น 10.5% ของนักท่องเที่ยวต่างชาติทั้งหมดในปี 2019

เวียดนามเป็นประเทศปลายทางสำคัญของการลงทุนทางตรงจากต่างประเทศ (Foreign Direct Investment : FDI) และมีโอกาสเป็นหนึ่งในประเทศที่ได้รับผลบวกจากแนวโน้มการปรับโครงสร้างห่วงโซ่อุปทานออกจากจีน ในช่วง 10 ปีที่ผ่านมา เวียดนามได้กลายเป็นประเทศที่มีส่วนแบ่งตลาด (market share) ของ FDI ที่เพิ่มสูงขึ้นอย่างต่อเนื่อง เมื่อเทียบกับประเทศในกลุ่มอาเซียน จากความสามารถทางการแข่งขันที่เพิ่มสูงขึ้นในด้านการปรับตัวตามเทคโนโลยีสารสนเทศ ค่าแรง ทักษะแรงงาน และตลาดสินค้า EIC ประเมินว่าในระยะข้างหน้า เวียดนามมีโอกาสเป็นหนึ่งในประเทศที่ได้รับผลบวกจากแนวโน้มการปรับโครงสร้างห่วงโซ่อุปทานออกจากจีน เนื่องจากมีข้อได้เปรียบในแง่ของประชากรจำนวนมากที่ยังอายุน้อยและมีศักยภาพ แรงงานที่มีประสิทธิภาพสูงเมื่อเทียบกับต้นทุน (cost-effective labor) ตำแหน่งที่ตั้งใกล้กับจีนและมีการคมนาคมทางบกที่เชื่อมติดต่อกัน อัตราภาษีนิติบุคคลที่ค่อนข้างต่ำ ข้อตกลงการค้าเสรีกับนานาประเทศ และโครงสร้างสินค้าส่งออกที่ตอบรับกับอุปสงค์โลก ทั้งนี้ความน่าสนใจของเวียดนามในฐานะปลายทางการลงทุนได้กลายเป็นประเด็นที่น่ากังวลสำหรับไทยเช่นกัน โดยไทยควรให้ความสำคัญกับการลงมือปฏิบัติแผนยุทธศาสตร์เพื่อยกระดับความสามารถทางการแข่งขันของประเทศ โดยเฉพาะในด้าน

การพัฒนาคุณภาพการศึกษา เพิ่มพูนผลิตภาพแรงงาน (ทั้งส่งเสริมการเรียนรู้ทักษะใหม่และต่อยอดพัฒนาทักษะที่มีอยู่เดิม : reskill and upskill) รวมถึงการขยายข้อตกลงการค้าเสรีให้ครอบคลุมประเทศคู่ค้ามากขึ้น

เศรษฐกิจโลกที่ชะลอตัว ความเสี่ยงรายประเทศ และสถานการณ์และการควบคุมการระบาดของ COVID-19 ที่แตกต่างกันจะส่งผลให้เศรษฐกิจ CLMV ซึ่งปัจจุบันฟื้นตัวช้าและเป็นไปอย่างไม่ทั่วถึงยิ่งมีระดับการฟื้นตัวแตกต่างกันมากขึ้น โดยเวียดนามกลับมาฟื้นตัวได้ดีด้วยแรงส่งจากการส่งออกที่แข็งแกร่งและการควบคุมการระบาดระลอกใหม่ของ COVID-19 ได้อย่างรวดเร็ว โดย EIC คาดว่าเศรษฐกิจจะกลับมาขยายตัวได้ถึง 7.0% ในปี 2021F ขณะที่เศรษฐกิจกัมพูชา สปป.ลาว และเมียนมาในปี 2021F มีแนวโน้มฟื้นตัวได้ค่อนข้างช้า โดยน่าจะเติบโตที่ราว 4%-5% สำหรับในระยะกลาง EIC ยังคงมุมมองเชิงบวกต่อศักยภาพการเติบโตของเศรษฐกิจ CLMV โดยเฉพาะเวียดนามซึ่งรับมือกับปัจจัยเสี่ยงได้ดี ทั้งยังมีแนวโน้มเติบโตนำหน้าประเทศอื่น ๆ ในภูมิภาค

www.mitihoon.com