ผู้สื่อข่าว “มิติหุ้น” รายงานว่า บมจ.ทางยกระดับดอนเมือง (DMT) โดยขอเปิด7 เรื่องที่ควรรู้สำหรับ DMT ดังนี้ 1.ธุรกิจบริหารโครงการสัมปทานทางยกระดับดอนเมืองช่วงดินแดงจนถึงอนุสรณ์ สถานแห่งชาติ (อนุสรณ์สถานฯ) ระยะทาง 21.9 กิโลเมตร โดยได้รับสิทธิ ในการบริหารโครงการจากกรมทางหลวง กระทรวงคมนาคม อายุ สัมปทานคงเหลือ 13 ปี 3 เดือน มีรายได้หลัก 99% มาจากค่าผ่านทาง

ผู้สื่อข่าว “มิติหุ้น” รายงานว่า บมจ.ทางยกระดับดอนเมือง (DMT) โดยขอเปิด7 เรื่องที่ควรรู้สำหรับ DMT ดังนี้ 1.ธุรกิจบริหารโครงการสัมปทานทางยกระดับดอนเมืองช่วงดินแดงจนถึงอนุสรณ์ สถานแห่งชาติ (อนุสรณ์สถานฯ) ระยะทาง 21.9 กิโลเมตร โดยได้รับสิทธิ ในการบริหารโครงการจากกรมทางหลวง กระทรวงคมนาคม อายุ สัมปทานคงเหลือ 13 ปี 3 เดือน มีรายได้หลัก 99% มาจากค่าผ่านทาง

- โครงสร้าง IPO เสนอขายหุ้นเพิ่มทุน 140.00 ล้านหุ้น (11.9% หลัง IPO) เสนอขายให้แก่ กรรมการ พนักงงาน 10%, ผู้มีอุปการคุณ 15% และ ดุลพินิจของผู้จัด จำหน่าย 75%

3.ราคาเสนอขาย 16.00 บาท/ หุ้น (พาร์ 5.20 บาท) มูลค่ารวม 2,240 ลบ. คิดเป็น P/E เสนอขาย 23.88 เท่า (vs เฉลี่ย 41.1x : BTS 18.4 และ BEM 59.9x) (Fully diluted EPS = 0.67 บาท, กำไรสุทธิ 4 ไตรมาสย้อนหลัง 791.43 ลบ./ หุ้นทั้งหมด 1,181.23 ลห.)

- มูลค่าทางบัญชีก่อน IPO = 7.30 บาท/ หุ้น และหลัง IPO = 8.34 บาท/ หุ้น คิดเป็น P/BV เสนอขาย 1.92 เท่า (vs เฉลี่ย 41.1เท่า : BTS 2.0 และ BEM 3.2 เท่า)

5.วัตถุประสงค์ใช้เงิน ชำระคืนหนี้ระยะยาว 1,354 ลบ. หนี้ระยะสั้น 330 ลบ. และใช้เป็นเงินทุน หมุนเวียน 488 ลบ.

6.ผู้ถือหุ้น หลัง IPO ครอบครัว พานิชชีวะ 40.1% ก.คลัง 22.1% Golden Horse Limited 11.7% ครอบครัว วชิรพงศ์ 4.2% กลุ่ม Kerry ฮ่องกง 2.6% อื่นๆ 8.8% และหุ้นจากการ IPO 11.9%

7.Silent period หุ้นของผู้มีส่วนร่วมบริหารที่ไม่ติด silent period 223 ลห. (18.9% ของหุ้นทั้งหมด)

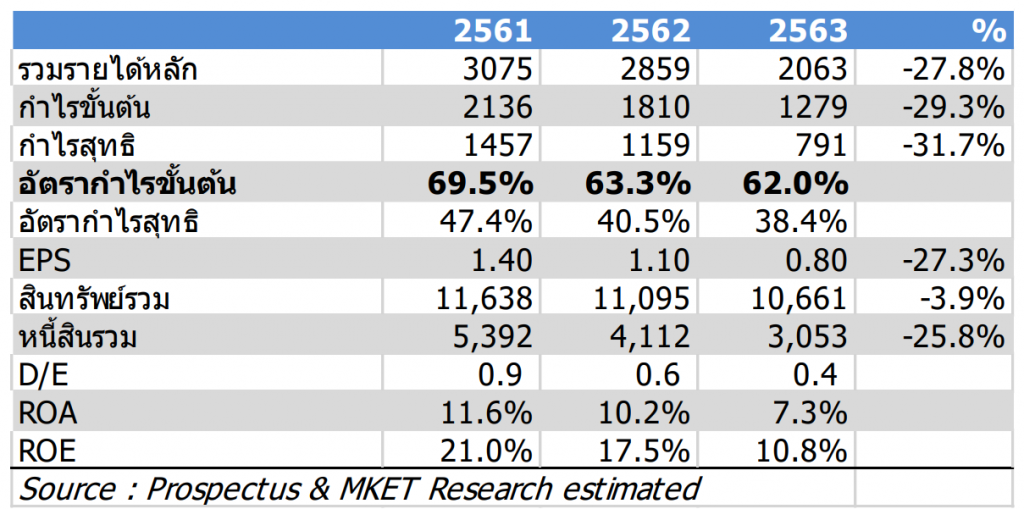

ขณะที่ด้านบทวิเคราะห์ บล.เมย์แบงก์กิมเอ็ง (ประเทศไทย) ระบุว่า DMT มี P/E เสนอขายจะต่ำกว่า BEM แต่แพงกว่า BTS เล็กน้อย แต่มองว่า เปรียบเทียบลลำบากเพราะโครงสร้างสัมปทานแตกต่างกัน ทั้งชนิด เส้นทาง และ ผู้ให้สัมปทาน ทว่า Highlight สำคัญในระยะข้างหน้านี้ คือ เมื่อ 8 มี.ค. 2564 คณะกรรมการมีมติ ปรับเปลี่ยนนโยบายปันผลภายหลังจาก IPO เป็น “ไม่ต่ำกว่า 90%” และ D/E จะลงเหลือ 0.1 เท่า ทำให้ character ของ DMT เสมือนเป็นหุ้นปันผล โดยมีรายได้เงินสดค่าผ่านทางสม่ำเสมอ ดังนั้น หากใช้ฐานกำไรปี 2562 (ก่อนโควิด-19) ที่ 1,159 ลบ. เป็นฐาน ณ ราคาเสนอขาย IPO จะให้dividend yield จาก operation ราว 6% โดยยังไม่ได้รวมโอกาสในอนาคต จึงเหมาะกับถือลงทุนกินปันผลระยะยาว

www.mitihoon.com