ทางหลักทรัพย์กรุงศรีได้มีการปรับประมาณการยอดขาย และคำแนะนำสำหรับ BANPU เป็นซื้อ พร้อมปรับและปรับเป้าหมายเป็น 16.0 บาท (จาก 13.0บาท); คาดตลาดจะปรับคาดการณ์กำไรขึ้นอย่างมีนัยสำคัญ

ทางหลักทรัพย์กรุงศรีได้มีการปรับประมาณการยอดขาย และคำแนะนำสำหรับ BANPU เป็นซื้อ พร้อมปรับและปรับเป้าหมายเป็น 16.0 บาท (จาก 13.0บาท); คาดตลาดจะปรับคาดการณ์กำไรขึ้นอย่างมีนัยสำคัญ

ประเด็นที่สำคัญคืออัพไซด์ของยอดขายถ่านหินเชื่อมกับดัชนีและส่วนที่ยังไม่ขาย ความต้องการที่แข็งแกร่งจากการผลิตไฟฟ้า, ซัพพลายถ่านหินในจีนตึงตัวเนื่องจากการตรวจสอบความปลอดภัยในเหมืองที่เข้มงวด, และการห้ามนำเข้าถ่านหินจากออสเตรเลีย ทำให้ราคาถ่านหินภายในประเทศจีนเพิ่มขึ้นสู่ US$150/t (สำหรับ 5,500kcal) และดัชนี NEX สู่ US$119/t (6,300kcal) ในสัปดาห์ที่ผ่านมาสูงสุดนับตั้งแต่ก.ค. 2018 แม้ว่าถ่านหินจะมีประเด็นความกังวลด้านสภาพแวดล้อม, ตลาดที่ตึงตัวและความต้องการจากเศรษฐกิจที่ฟื้นตัวจะหนุนราคาถ่านหินในปีนี้ นอกจากนี้ราคาสปอต LNG ซึ่งเป็นแหล่งพลังงานทางเลือกของการผลิตกระแสไฟฟ้า เพิ่มขึ้นสู่ US$10.5/mmbtu เทียบกับ US$7/mmbtu ใน 1Q21 ทำให้พลังงานถ่านหินเป็นแหล่งพลังงานที่แข่งขันได้ และหากแปลงค่า kcal ของพลังงานถ่านหินสู่ mmbtu ราคาถ่านหินคิดเป็นเพียงครึ่งนึงของราคา LNG วันนี้ พายุที่รุนแรงในออสเตรเลียใน 1Q21 ได้ทำให้การขนส่งถ่านหินไปยังท่าเรือ Newcastle สะดุด การส่งออกถ่านหินจากออสเตรเลียไปยังญีปุ่นลดลง 1.4mt yoy สู่ 5.7mt ในมี.ค. จากออสเตรเลียไปเวียดนามและมาเลเซียลดลง yoy แต่ไปยังเกาหลีใต้และอินเดียเพิ่มขึ้นและทรงตัวสำหรับการส่งออกไปยังไต้หวัน การส่งออกถ่านหินของออสเตรเลียในเม.ษ. ฟื้นตัวอย่างแข็งแกร่งในเม.ษ.ประมาณ 20% mom แม้ว่าจีนจะห้ามนำเข้าถ่านหินจากออสเตรเลีย เรามองว่าผลกระทบของดัชนี NEX ที่เพิ่มขึ้นต่อแหล่ง CEY น้อยกว่า เนื่องจาก 65% ของยอดขายขายในตลาดในประเทศที่ราคาคงที่ และมีเพียง 28% ที่อ้างอิงดัชนี และยังไม่ได้กำหนดราคา และยังไม่ขาย

ขณะที่การห้ามการนำเข้าถ่านหินออสเตรเลียกระทบกระแสการค้าถ่านหินปีนี้เปลี่ยนไป จีนนำเข้าถ่านหินให้ความร้อน (thermal coal) จากอินโดนิเซียเพิ่มขึ้น 69.2% ในช่วง ม.ค. – ก.พ. 2021 จาก 46.9% ในช่วงเวลาเดียวกันของปีที่แล้ว และส่งผลกระทบต่อการนำเข้าถ่านหนิจากออสเตรเลีย ลดลงสู่ 3% ในช่วงม.ค. – ก.พ. 2021 จาก 39.7% ในช่วงเวลาเดียวกันในปีก่อนหน้านี้ ผู้ผลิตไฟฟ้าในจีนกำลังตุนสต๊อกถ่านหินเพื่อให้เพื่อให้เพียงพอต่อความต้องการในฤดูร้อน ขณะที่สต๊อกที่ท่าเรือถ่านหินหลักของจีนที่ Qinhuangdao อยู่ที่ 4.7mt ในพ.ค. ลดลงจากระดับเฉลี่ยที่ 5.5mt ใน 1Q แสดงให้เห็นถึงความตึงตัวในตลาดถ่านหิน เนื่องจากข้อจำกัดโควตาการนำเข้า ราคาถ่านหิน 5,500 kcal NAR** ซึ่งเป็นถ่านหินที่มีการซื้อขายมากที่สุด ในถ่านหินทึ่จีนซื้อจากออสเตรเลีย อยู่ที่ 200 หยวนต่อตัน (US$30/ton) สูงกว่าราคาขายระหว่างประเทศ (seaborne prices) (**NAR ย่อมาจาก Net As Received ซึ่งเป็นประมาณการค่าความร้อนที่ได้รับจากถ่านหินที่เหมือง เทียบเท่าถ่านหิน FOB Newcastle 6,300 kcal/kg)

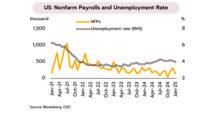

เราปรับสมมติฐานราคาขายเฉลี่ยในปี FY21-23F สู่ US$82/75/70 จาก US$65/67/67 เพือสะท้อนความต้องการที่เพิ่มขึ้นในประเทศกลุ่มเศรษฐกิจอาเซียนที่มากกว่าการลดลงในพื้นที่อื่น และปรับสมมติฐานราคาขายเฉลี่ยสำหรับแหล่ง CEY สู่ AUD103/104/104 AUD98/100/100 เทียบกับ AUD81/t ใน 2020 ทำให้คาดการณ์กำไรของเราเพิ่มขึ้น 126%/70%/54% ตามลำดับ ภาพกำไรของ BANPU ในปีนี้ชัดกว่าที่ตลาดคาดการณ์ไว้ หุ้นอยู่ในภาวะที่นักลงทุนในตลาดถือครองไม่มาก (under-owned) จากความกังวลในประเด็นสิ่งแวดล้อม คาดกำไร 2Q แข็งแกร่งที่ 2.5-2.8พันลบ. จะทำให้ตลาดต้องปรับคาดการณ์กำไรขึ้น งบดุลที่ตึงจะเป็นความเสี่ยงในระยะกลาง เนื่องจาก net gearing ของ BANPU อยู่ที่ 1.6x ณ สิ้น 1Q21 เทียบกับระดับเงื่อนไขหนี้สินที่ 1.75x เราปรับราคาเป้าหมาย SoTP สู่ 16.0บาทต่อหุ้น เทียบเท่า 8.8x FY21F PE และผลตอบแทนปันผล 5.0%

Disclaimer: เอกสาร/รายงานฉบับนี้จัดทำขึ้นบนพื้นฐานข้อมูลที่เปิดเผยต่อสาธารณชน ซึ่งพิจารณาแล้วว่ามีความน่าเชื่อถือ อย่างไรก็ตาม บมจ.หลักทรัพย์กรุงศรี มิอาจรับรองความถูกต้องและความสมบูรณ์ของข้อมูลดังกล่าวได้ บทความดังกล่าวเป็นเพียงแนวคิดของผู้จัดทำเพื่อใช้เป็นข้อมูลประกอบการตัดสินใจในการลงทุน บริษัทฯขอสงวนสิทธิ์ในการเปลี่ยนแปลงความเห็นหรือประมาณการต่างๆที่ปรากฏในเอกสาร/รายงานฉบับนี้โดยไม่ต้องแจ้งให้ทราบล่วงหน้าดังนั้นนักลงทุนโปรดใช้ดุลพินิจอย่างรอบคอบในการพิจารณาการลงทุน