ตลาดการเงินโลกกลับมาผันผวนอีกครั้งหลังจากแกว่งตัวออกด้านข้างเป็นส่วนใหญ่ของไตรมาส 2 โดยการประชุมวันที่15-16 มิถุนายนของธนาคารกลางสหรัฐฯ(เฟด) เปิดเผยว่า ค่ากลางของประมาณการอัตราดอกเบี้ยนโยบายของเฟด(Dot Plots) แสดงถึงการปรับขึ้นดอกเบี้ยในปี 2566 จากในเดือนมีนาคมที่ค่ากลางนี้เคยบ่งชี้ว่าดอกเบี้ยจะปรับขึ้นครั้งแรกในปี 2567 ดัชนีดอลลาร์วิ่งขึ้นสู่ระดับสูงสุดในรอบเกือบ 6 สัปดาห์ อัตราผลตอบแทนพันธบัตรสหรัฐฯดีดตัวขึ้น ขณะที่ราคาทองคำร่วงลง

ตลาดการเงินโลกกลับมาผันผวนอีกครั้งหลังจากแกว่งตัวออกด้านข้างเป็นส่วนใหญ่ของไตรมาส 2 โดยการประชุมวันที่15-16 มิถุนายนของธนาคารกลางสหรัฐฯ(เฟด) เปิดเผยว่า ค่ากลางของประมาณการอัตราดอกเบี้ยนโยบายของเฟด(Dot Plots) แสดงถึงการปรับขึ้นดอกเบี้ยในปี 2566 จากในเดือนมีนาคมที่ค่ากลางนี้เคยบ่งชี้ว่าดอกเบี้ยจะปรับขึ้นครั้งแรกในปี 2567 ดัชนีดอลลาร์วิ่งขึ้นสู่ระดับสูงสุดในรอบเกือบ 6 สัปดาห์ อัตราผลตอบแทนพันธบัตรสหรัฐฯดีดตัวขึ้น ขณะที่ราคาทองคำร่วงลง

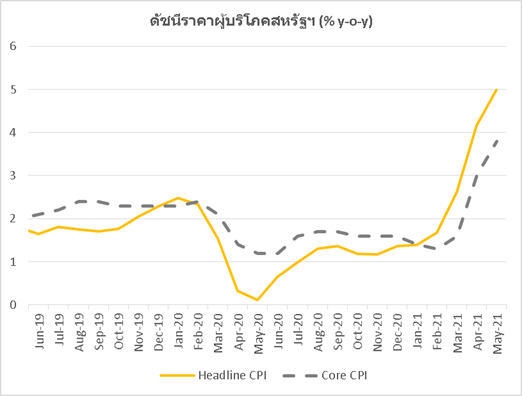

ปฏิกิริยาของตลาดสะท้อนการปรับสถานะการลงทุนช่วงสั้น เนื่องจากก่อนการประชุมเฟดรอบล่าสุด นักลงทุนค่อนข้างพอใจกับการสื่อสารของเฟดที่เน้นย้ำว่าเงินเฟ้อที่สูงขึ้นเป็นเหตุการณ์ชั่วคราวและยังไม่ถึงเวลาที่เฟดต้องทวนเข็มนโยบายผ่อนคลายเป็นพิเศษ แม้ว่าผู้เล่นส่วนใหญ่ในตลาดคาดไว้แล้วว่าดอกเบี้ยสหรัฐฯจะปรับขึ้นครั้งแรกก่อนปี 2567 แต่การปรับประมาณการล่าสุดของเฟดซึ่งแสดงถึงการขึ้นดอกเบี้ยถึง 2 ครั้งในปี 2566 อาจสร้างความกังวลเกี่ยวกับการปรับโทนของเฟดต่อไป ทั้งนี้ ดัชนีราคาผู้บริโภคพื้นฐานซึ่งไม่รวมอาหารและพลังงานทะยานขึ้น 3.8% หรือเพิ่มขึ้นเมื่อเทียบเป็นรายปีครั้งใหญ่ที่สุดในรอบเกือบ 29 ปี (กราฟด้านล่าง) บอนด์ยิลด์สหรัฐฯไม่ตอบรับต่อตัวเลขเงินเฟ้อดังกล่าวในสัปดาห์ที่แล้ว โดยเราเห็นว่าเหตุผลสนับสนุนว่าระดับราคาที่สูงขึ้นในระยะนี้เป็นสถานการณ์ชั่วคราว ได้แก่ ฐานเปรียบเทียบที่ต่ำผิดปกติสำหรับช่วงเดียวกันของปีก่อน การกลับมาเปิดเมืองอีกครั้งของประเทศเศรษฐกิจหลักหลังกระจายวัคซีนถึงระดับที่เชื่อว่าเกิดภูมิคุ้มกันหมู่และการฟื้นตัวของอุปสงค์ในสินค้าโภคภัณฑ์ที่อั้นมาก่อนหน้านี้ และภาวะคอขวดของห่วงโซ่อุปทานในภาคการผลิต เป็นต้น เมื่อมองไปข้างหน้า ทิศทางอัตราเงินเฟ้อในช่วงครึ่งหลังของปีนี้น่าจะเข้าสู่เสถียรภาพมากขึ้น

ในกรณีของสหรัฐฯเราประเมินว่าเศรษฐกิจที่ฟื้นตัวร้อนแรงจากการกระตุ้นอย่างมหาศาลทั้งจากนโยบายการเงินและการคลังอาจเพิ่มความเสี่ยงที่อัตราเงินเฟ้อจะอยู่ในระดับสูงนานกว่าที่เฟดคาดไว้ อย่างไรก็ตาม กรอบการดำเนินนโยบายใหม่โดยใช้เป้าหมายค่าเฉลี่ยเงินเฟ้อ และความกังวลเกี่ยวกับภาวะการจ้างงาน ทำให้เราเชื่อว่าเฟดจะสามารถอดทนต่อการปล่อยให้เงินเฟ้อสูงกว่า 2% ได้เป็นระยะเวลาหนึ่ง ซึ่งหมายถึงเฟดจะยอมอยู่ในภาวะ Behind the Curve ทางเทคนิค ส่งผลให้อัตราผลตอบแทนที่แท้จริงของสหรัฐฯอยู่ในระดับต่ำ สถานการณ์ดังกล่าวมีแนวโน้มกดดันค่าเงินดอลลาร์ให้อ่อนลงในระยะยาว นอกจากนี้ ประธานเฟดกล่าวว่า Dot Plots ไม่ใช่เครื่องมือพยากรณ์ดอกเบี้ยที่ดีนัก อย่างไรก็ตาม ต้องติดตามท่าทีของเฟดต่อการเริ่มส่งสัญญาณลดขนาดโครงการซื้อสินทรัพย์ (QE Tapering) ในระยะถัดไปซึ่งคาดว่าอาจใช้เวที Jackson Hole Symposium เดือนสิงหาคมในการสื่อสารประเด็นดังกล่าว ส่วนเงินเฟ้อในไทยเรามองว่ายังไม่ใช่ข้อกังวลของผู้ดำเนินนโยบายอีกหลายปีท่ามกลางการฟื้นตัวอย่างเปราะบางและไม่ทั่วถึงของอุปสงค์ในประเทศ โดยการเพิ่มขึ้นของราคาสะท้อนปัจจัยด้านต้นทุนเป็นหลัก

Source: U.S. Bureau of Labor Statistics

โดย คุณรุ่ง สงวนเรือง

ผู้อำนวยการ ผู้บริหารฝ่ายส่งเสริมธุรกิจโกลบอลมาร์เก็ตส์ ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน)

www.mitihoon.com