มิติหุ้น – กนง. มีมติเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อปี พร้อมทั้งประเมินเศรษฐกิจไทยในปีนี้ขยายตัวที่ 1.8% และ 3.9% ในปีหน้า ในการประชุมคณะกรรมการนโยบายการเงิน (กนง.) วันที่ 23 มิถุนายน 2021 กนง. มีมติเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อปี โดยประเมินว่าการระบาดระลอกที่สามของ COVID-19 ทำให้เศรษฐกิจไทยฟื้นตัวช้าลงและไม่ทั่วถึงมากขึ้นเทียบกับประมาณการเดิม อีกทั้ง ในระยะข้างหน้ายังมีแนวโน้มเผชิญความเสี่ยงด้านต่ำอย่างมีนัยสำคัญจากการระบาดระลอกใหม่ ซึ่งโจทย์สำคัญที่สุดของเศรษฐกิจไทย ณ ปัจจุบันคือการจัดหาและการกระจายวัคซีนที่เหมาะสมให้เพียงพอและทันการณ์ นอกจากนี้ การเร่งดำเนินมาตรการทางการเงิน โดยเฉพาะสินเชื่อฟื้นฟู รวมถึงการปรับปรุงโครงสร้างหนี้จะช่วยภาคธุรกิจและครัวเรือนที่ได้รับผลกระทบได้ตรงจุดมากกว่าการปรับลดอัตราดอกเบี้ยที่ปัจจุบันอยู่ในระดับต่ำ

มิติหุ้น – กนง. มีมติเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อปี พร้อมทั้งประเมินเศรษฐกิจไทยในปีนี้ขยายตัวที่ 1.8% และ 3.9% ในปีหน้า ในการประชุมคณะกรรมการนโยบายการเงิน (กนง.) วันที่ 23 มิถุนายน 2021 กนง. มีมติเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อปี โดยประเมินว่าการระบาดระลอกที่สามของ COVID-19 ทำให้เศรษฐกิจไทยฟื้นตัวช้าลงและไม่ทั่วถึงมากขึ้นเทียบกับประมาณการเดิม อีกทั้ง ในระยะข้างหน้ายังมีแนวโน้มเผชิญความเสี่ยงด้านต่ำอย่างมีนัยสำคัญจากการระบาดระลอกใหม่ ซึ่งโจทย์สำคัญที่สุดของเศรษฐกิจไทย ณ ปัจจุบันคือการจัดหาและการกระจายวัคซีนที่เหมาะสมให้เพียงพอและทันการณ์ นอกจากนี้ การเร่งดำเนินมาตรการทางการเงิน โดยเฉพาะสินเชื่อฟื้นฟู รวมถึงการปรับปรุงโครงสร้างหนี้จะช่วยภาคธุรกิจและครัวเรือนที่ได้รับผลกระทบได้ตรงจุดมากกว่าการปรับลดอัตราดอกเบี้ยที่ปัจจุบันอยู่ในระดับต่ำ

- เศรษฐกิจไทยมีแนวโน้มขยายตัว 1.8% และ 3.9% ในปี 2021 และ 2022 ใกล้เคียงกับที่ EIC ได้ประเมินไว้ โดย ธปท. ปรับลดประมาณการตามแนวโน้มนักท่องเที่ยวต่างชาติที่ปรับลดลงเหลือ 7 แสนคนในปี 2021 และ 10 ล้านคนในปี 2022 (จากเดิมที่ 3 ล้าน และ 21.5 ล้านคนตามลำดับ) และจากอุปสงค์ในประเทศที่ได้รับผลกระทบจากการระบาดระลอกที่สาม ทั้งนี้เศรษฐกิจไทยในระยะข้างหน้ายังมีความเสี่ยงด้านต่ำจากสถานการณ์การระบาดทั้งในและต่างประเทศที่มีแนวโน้มรุนแรงขึ้นจากการกลายพันธุ์ของไวรัส ซึ่งจะส่งผลกระทบต่อจำนวนนักท่องเที่ยวต่างชาติรวมถึงกิจกรรมทางเศรษฐกิจในประเทศ อย่างไรก็ดี เศรษฐกิจไทยยังมีแรงสนับสนุนเพิ่มเติมจากแนวโน้มการใช้จ่ายภาครัฐที่สูงขึ้นจาก พ.ร.ก. กู้เงินล่าสุดและการส่งออกสินค้าที่ขยายตัวดีตามการฟื้นตัวของเศรษฐกิจโลก

- ด้านตลาดแรงงาน มีแนวโน้มฟื้นตัวได้ช้ากว่าในอดีตและคาดว่าจะมีลักษณะเป็น W-shaped โดยตลาดแรงงานที่เปราะบางมากขึ้นโดยเฉพาะในภาคบริการและผู้ประกอบอาชีพอิสระ อาจสร้างแผลเป็นทางเศรษฐกิจ

หรือ scarring effects ซึ่งจะแก้ไขได้ยากหากไม่ดูแลอย่างทันท่วงที - อัตราเงินเฟ้อทั่วไปเร่งตัวขึ้นชั่วคราวในไตรมาสที่ 2 ปี 2021 จากฐานราคาน้ำมันดิบที่อยู่ในระดับต่ำในไตรมาสเดียวกันของปีก่อน ขณะที่การเพิ่มขึ้นของอัตราเงินเฟ้อในกลุ่มประเทศเศรษฐกิจหลักและข้อจำกัดด้านอุปทาน

มีผลจำกัดต่ออัตราเงินเฟ้อไทย ด้านการคาดการณ์อัตราเงินเฟ้อในระยะปานกลางยังยึดเหนี่ยวอยู่ในกรอบเป้าหมาย

กนง. ประเมินว่าสภาพคล่องโดยรวมอยู่ในระดับสูง แต่การกระจายตัวยังไม่ทั่วถึงจากความเสี่ยงด้านเครดิตที่เพิ่มขึ้น โดยเฉพาะธุรกิจ SMEs และภาคครัวเรือนที่ได้รับผลกระทบเพิ่มเติมจากการระบาดระลอกที่สาม ด้านอัตราผลตอบแทนพันธบัตรรัฐบาลระยะยาวของไทยเคลื่อนไหวทรงตัว ขณะที่ค่าเงินบาทเทียบกับดอลลาร์สหรัฐเคลื่อนไหวอ่อนค่ากว่าเงินสกุลภูมิภาค คณะกรรมการจึงเห็นควรให้ติดตามพัฒนาการของตลาดการเงินโลกและไทยอย่างใกล้ชิด รวมถึงผลักดันการสร้างระบบนิเวศใหม่ของตลาดอัตราแลกเปลี่ยน (FX ecosystem) อย่างต่อเนื่อง

กนง. ระบุว่าความต่อเนื่องของมาตรการภาครัฐและการประสานนโยบายมีความสำคัญต่อการฟื้นตัวของเศรษฐกิจจากการระบาดระลอกใหม่ โดยควรเร่งจัดหาและกระจายวัคซีนเพื่อควบคุมไม่ให้การระบาดยืดเยื้อ นอกจากนี้ มาตรการด้านการคลัง

มีบทบาทสำคัญในการขับเคลื่อนเศรษฐกิจที่ยังมีความไม่แน่นอนสูง ภาครัฐจึงควรเร่งเบิกจ่ายมาตรการเยียวยาและมาตรการพยุงเศรษฐกิจต่าง ๆ เพื่อให้เกิดแรงกระตุ้นต่อเศรษฐกิจและดูแลตลาดแรงงานในจุดที่มีความเปราะบางอย่างเพียงพอ

และต่อเนื่อง ขณะที่นโยบายการเงินต้องผ่อนคลายต่อเนื่อง มาตรการให้ความช่วยเหลือเพื่อฟื้นฟูผู้ประกอบธุรกิจที่ได้รับผลกระทบจากการระบาดของ COVID-19 และมาตรการอื่น ๆ ของสถาบันการเงินเฉพาะกิจควรเร่งกระจายสภาพคล่องไปสู่

ผู้ได้รับผลกระทบให้ตรงจุด ลดภาระหนี้ และสนับสนุนการฟื้นฟูเศรษฐกิจ ควบคู่กับการผลักดันให้สถาบันการเงินเร่งปรับปรุงโครงสร้างหนี้

กนง. ยังคงให้น้ำหนักกับการสนับสนุนการฟื้นตัวของเศรษฐกิจเป็นสำคัญ ภายใต้กรอบการดำเนินนโยบายการเงินที่มีเป้าหมายเพื่อรักษาเสถียรภาพราคา ควบคู่กับการดูแลเศรษฐกิจให้เติบโตอย่างยั่งยืนและเต็มศักยภาพ และรักษาเสถียรภาพระบบการเงิน รวมถึงจะติดตามปัจจัยสำคัญที่ส่งผลกระทบต่อแนวโน้มเศรษฐกิจ ได้แก่ การกระจายและประสิทธิภาพของวัคซีน สถานการณ์การระบาดทั้งในและต่างประเทศที่อาจรุนแรงขึ้นจากการกลายพันธุ์ของไวรัส ความเพียงพอของมาตรการการคลังและมาตรการด้านการเงินและสินเชื่อที่ออกมาแล้ว โดยพร้อมใช้เครื่องมือนโยบายการเงินที่เหมาะสมเพิ่มเติมหากจำเป็น

อุปสงค์โลกที่ฟื้นตัวอย่างแข็งแกร่ง ขณะที่อุปทานยังคงมีข้อจำกัดจากการขาดแคลนสินค้าและปัจจัยการผลิตบางกลุ่ม ทำให้เงินเฟ้อปรับสูงขึ้นในหลายประเทศ อย่างไรก็ดี คาดว่าแรงกดดันเงินเฟ้อจะทยอยปรับลดลงในช่วงครึ่งหลังของปี 2021

โดยการปรับขึ้นของอัตราเงินเฟ้อโลกที่ผ่านมามีแรงผลักดันจาก 1) Pent-up demand และการใช้จ่ายจากปริมาณเงินเก็บส่วนเกินที่เพิ่มขึ้น ทำให้ราคาสินค้าและบริการเร่งขึ้นหลังเริ่มมีการเปิดเมือง 2) การเร่งตัวขึ้นของราคาสินค้าโภคภัณฑ์ซึ่งเป็นแรงกดดันสำคัญให้ต้นทุนของผู้ผลิตสูงขึ้น 3) การขยายตัวต่อเนื่องของตลาดที่อยู่อาศัยโลกส่งผลให้ราคาบ้านปรับตัวสูงขึ้น โดยเฉพาะในกลุ่มประเทศพัฒนาแล้ว เช่น สหรัฐฯ และสหราชอาณาจักร ซึ่งราคาบ้านที่เพิ่มขึ้นจะมีผลให้อัตราค่าเช่าที่อยู่อาศัยสูงขึ้นตามไปด้วย 4) อัตราค่าจ้างแรงงานที่ยังคงอยู่ในระดับสูง โดยตลาดแรงงานในบางประเทศ (เช่น สหรัฐฯ) ยังคงตึงตัวจากการที่แรงงานกลุ่มรายได้ต่ำที่ยังไม่กลับสู่ตลาดแรงงานทั้งหมด และ 5) ปัจจัยเชิงเทคนิคที่มาจากฐานต่ำในปีก่อน ทั้งนี้แรงกดดันจากราคาสินค้านำเข้าต่ออัตราเงินเฟ้อของกลุ่มประเทศตลาดเกิดใหม่รวมถึงไทย คาดว่าจะมีจำกัด เนื่องจากสัดส่วนการนำเข้าสินค้า (imported content) ต่ำ โดยปัจจัยในประเทศจะมีผลต่ออัตราเงินเฟ้อในระยะถัดไปมากกว่า เช่น ขนาดของ output gap, ขนาดมาตรการกระตุ้นเศรษฐกิจ ความเชื่อมั่นในธนาคารกลาง และความไม่สมดุลของอุปสงค์-อุปทานในแต่ละประเทศ

สำหรับในระยะต่อไป คาดว่าแรงกดดันเงินเฟ้อจะทยอยปรับลดลงในช่วงครึ่งหลังของปี 2021 ตามมาตรการกระตุ้นเศรษฐกิจที่จะทยอยหมดอายุลง อุปทานสินค้าโภคภัณฑ์ที่จะทยอยปรับเพิ่มขึ้นตามราคาที่สูงขึ้น และแรงกดดันด้านค่าจ้างที่คาดว่าจะชะลอลงหลังจากแรงงานกลับเข้าสู่ตลาดมากขึ้น

EIC คาดว่า ธปท. จะคงอัตราดอกเบี้ยนโยบายที่ระดับ 0.5% ต่อเนื่องตลอดปี 2021 และปี 2022 โดยถึงแม้ว่าอัตราเงินเฟ้อไทยจะมีสัญญาณเร่งตัวขึ้น แต่ EIC ประเมินว่าอัตราเงินเฟ้อทั่วไปเฉลี่ยทั้งปี 2021 จะอยู่ที่ราว 1.3% ซึ่งยังอยู่ต่ำกว่าค่ากลาง

ของกรอบเป้าหมายเงินเฟ้อที่ 1-3% นอกจากนี้ สถานการณ์การแพร่ระบาดของ COVID-19 ยังไม่คลี่คลายและมีความไม่แน่นอนสูง ประกอบกับมีความล่าช้าในการกระจายวัคซีนป้องกัน COVID-19 ให้แก่ประชาชน ซึ่งอาจส่งผลกระทบต่อการฟื้นตัว

ของเศรษฐกิจไทยในระยะข้างหน้า ดังนั้น กนง. จึงมีความจำเป็นที่จะต้องดูแลดอกเบี้ยในตลาดการเงินให้อยู่ในระดับต่ำและสนับสนุนการฟื้นตัวของเศรษฐกิจ โดย EIC คาดว่า กนง. จะปรับขึ้นอัตราดอกเบี้ยครั้งแรกได้อย่างเร็วในช่วงครึ่งหลังของปี 2023 เนื่องจาก EIC ประเมินว่า GDP ไทยทั้งปีจะยังไม่กลับไปสู่ระดับ 2019 จนกว่าจะถึงครึ่งแรกของปี 2023 ประกอบกับ GDP น่าจะต่ำกว่าระดับศักยภาพตลอดปี 2023 (ยังคงมี output gap) นอกจากนี้ การขึ้นอัตราดอกเบี้ยนโยบายของไทยจะเป็นไปอย่างช้า ๆ และจุดสูงสุด (peak) จะอยู่ต่ำกว่าวัฏจักรครั้งก่อน ๆ เนื่องจาก potential growth มีแนวโน้มลดลง และนโยบายการเงินต้องสนับสนุนภาระการชำระหนี้ที่สูงขึ้นของทั้งภาคครัวเรือนและรัฐบาล

นอกจากนี้ คาดว่า ธปท. จะเน้นการใช้มาตรการเฉพาะจุดเพื่อเพิ่มประสิทธิภาพในการจัดสรรสภาพคล่องและช่วยเหลือลูกหนี้ที่ได้รับผลกระทบจากสถานการณ์ COVID-19 ที่ผ่านมา ธปท. ได้ทบทวนแนวนโยบายในการส่งผ่านความช่วยเหลือเพิ่มเติมให้แก่ลูกหนี้ที่ได้รับผลกระทบ และสนับสนุนให้สถาบันการเงินเร่งปรับโครงสร้างหนี้โดยคำนึงถึงศักยภาพและโอกาสในการปรับตัวของลูกหนี้ โดยเมื่อวันที่ 10 มิถุนายน 2021 ธปท. ได้ขยายมาตรการชะลอการชำระหนี้ SMEs และมาตรการช่วยเหลือลูกหนี้รายย่อยระยะที่ 3 ครอบคลุมสินเชื่อ 4 ประเภท ได้แก่ สินเชื่อบัตรเครดิต สินเชื่อส่วนบุคคล สินเชื่อจำนำทะเบียนรถเช่าซื้อรถ และสินเชื่อบ้าน ออกไปจนถึง 31 ธันวาคม 2021 (จากเดิมที่จะสิ้นสุดอายุลงในวันที่ 30 มิถุนายน 2021) ตลอดจนกำลังพิจารณาความจำเป็นในการต่ออายุมาตรการปรับลดอัตราเงินนำส่งเข้ากองทุน FIDF ทั้งนี้สภาพคล่องในระบบที่ยังกระจายตัวไม่ทั่วถึง จะยังเป็นความท้าทายสำคัญที่ ธปท. ต้องเร่งแก้ไข สะท้อนจากสินเชื่อ SMEs ที่ยังคงหดตัวแม้จะมีฐานที่ต่ำ ขณะที่สินเชื่อที่ได้รับอนุมัติผ่านโครงการสินเชื่อฟื้นฟูมีมูลค่าเพียง 4 หมื่นล้านบาท จากวงเงินรวมทั้งหมด 2.5 แสนล้านบาท (ข้อมูลวันที่ 14 มิถุนายม 2021) ซึ่ง EIC มองว่า ความสำเร็จของมาตรการสินเชื่อฟื้นฟูในระยะต่อไปขึ้นอยู่กับการติดตามปัญหาและอุปสรรคเพื่อปรับปรุงเงื่อนไขของมาตรการให้มีประสิทธิภาพมากขึ้น

หลังการประชุมคณะกรรมการนโยบายการเงินของสหรัฐ (FOMC) ในวันที่ 16 มิถุนายน 2021 อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับลดลงเล็กน้อย ตามทิศทางของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ โดยในการประชุมดังกล่าว ธนาคารกลางสหรัฐฯ ได้ปรับเพิ่มคาดการณ์ GDP และเงินเฟ้อปี 2021 มาอยู่ที่ 7% และ 3.4% ตามลำดับ และได้ส่งสัญญาณปรับขึ้นอัตราดอกเบี้ยนโยบายเร็วขึ้น จากเดิมคาดว่าจะปรับขึ้นครั้งแรกในปี 2024 เป็นปรับขึ้น 2 ครั้งในปี 2023 ซึ่งหลังจบการประชุม FOMC อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ได้ปรับเพิ่มขึ้น 8 bps สู่ระดับ 1.58% หลังจบการประชุม แต่ต่อมาได้ปรับลดลงสู่ระดับ 1.49% ในปัจจุบัน ขณะที่ อัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 10 ปี ปรับลดลงเล็กน้อยสู่ระดับ 1.81% ในปัจจุบัน

- EIC คาดว่า ณ สิ้นปี 2021 อัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปี อาจปรับสูงขึ้นมาอยู่ที่ราว 1.80-1.90% โดยปัจจัยสำคัญที่ทำให้อัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปีปรับลดลงในช่วงที่ผ่านมา คือ 1) Average inflation targeting (AIT) framework ที่ Fed ได้นำมาใช้ในการดำเนินนโยบายการเงิน โดยจะคำนึงถึงค่าเฉลี่ยอัตราเงินเฟ้อ แทนที่จะคำนึงแค่อัตราเงินเฟ้อในปัจจุบันเพียงอย่างเดียว ซึ่งการดำเนินนโยบาย AIT นี้ประกอบกับการส่งสัญญาณขึ้นดอกเบี้ยในปี 2023 ทำให้คาดการณ์เงินเฟ้อปรับลดลงและมีแนวโน้มอยู่ใกล้ระดับเป้าหมายที่ 2% และ 2) การจ้างงานสหรัฐฯ ที่ยังคงต่ำกว่าตัวเลขคาดการณ์ ซึ่งเป็นผลจากแรงงานยังไม่กลับเข้าสู่ตลาดอย่างเต็มที่ อย่างไรก็ดี EIC มองว่า ณ สิ้นปี 2021 อัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปี อาจปรับสูงขึ้นได้จาก 1) เศรษฐกิจและอัตราเงินเฟ้อสหรัฐฯ ในปีนี้คาดว่าจะยังอยู่ในระดับสูง ประกอบกับตัวเลขการจ้างงานที่คาดว่าจะปรับดีขึ้น ส่งผลให้อัตราผลตอบแทนฯ มีแนวโน้มปรับขึ้นได้อีก และ 2) การสื่อสารถึงการทำ QE Tapering ในช่วงครึ่งหลังของปีนี้

- EIC คาด ณ สิ้นปี 2021 อัตราผลตอบแทนพันธบัตรไทย อายุ 10 ปี ยังมีแนวโน้มปรับสูงขึ้นตามสหรัฐฯ เล็กน้อย และคาดว่าจะอยู่ในกรอบ 2.0-2.10% โดยในช่วงที่ผ่านมา สถานการณ์การแพร่ระบาดของ COVID-19 ระลอกใหม่ส่งผลซ้ำเติมต่อการฟื้นตัวของเศรษฐกิจไทยและทำให้เศรษฐกิจมีแนวโน้มเติบโตได้ช้ากว่าที่คาดการณ์ไว้เดิม จึงเป็นปัจจัยกดดันให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับตัวลดลง อย่างไรก็ดี EIC คาดว่า ณ สิ้นปี 2021 อัตราผลตอบแทนพันธบัตรไทย อายุ 10 ปี ยังมีแนวโน้มปรับสูงขึ้นตามสหรัฐฯ เล็กน้อย และคาดว่าจะอยู่ในกรอบ 2.0-2.10% เนื่องจาก คาดว่ารัฐบาลไทยมีแนวโน้มออกพันธบัตรเพิ่มเติมตามความต้องการระดมทุนของรัฐบาลที่เพิ่มขึ้น นอกจากนี้ เงินทุนเคลื่อนย้ายที่อาจไหลออกจากตลาดพันธบัตรไทยตามทิศทางการทำ QE taper ของสหรัฐฯ ก็อาจทำให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับสูงขึ้นได้อีกด้วย

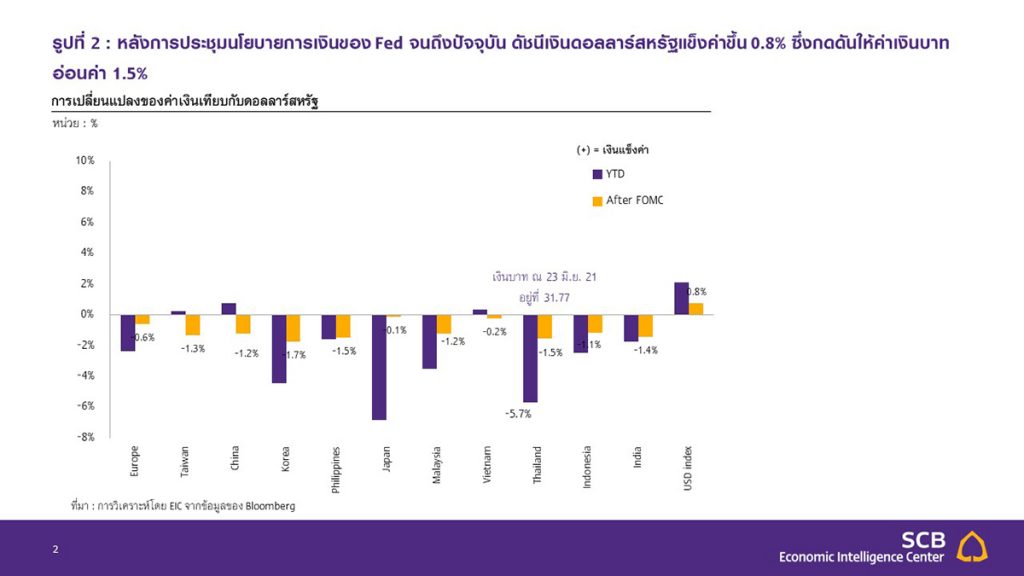

หลังการประชุม FOMC เงินบาทเผชิญแรงกดดันด้านอ่อนค่าจากการที่ค่าเงินดอลลาร์สหรัฐปรับแข็งค่าขึ้น ซึ่ง EIC มองว่า เงินบาทอาจยังเผชิญกับแรงกดดันด้านอ่อนค่าในไตรมาสที่ 3 ได้ อย่างไรก็ดี การแข็งค่าของเงินดอลลาร์สหรัฐ มีแนวโน้มชะลอลงในช่วงปลายปีนี้ EIC จึงคงประมาณการเงินบาท ณ สิ้นปี 2021 ที่กรอบ 31-32 บาทต่อดอลลาร์สหรัฐ โดยนับตั้งแต่การประชุมนโยบายการเงินของ Fed จนถึงปัจจุบัน ดัชนีเงินดอลลาร์สหรัฐแข็งค่าขึ้น 0.78% มาอยู่ที่ 91.84 ซึ่งกดดันให้ค่าเงินบาทอ่อนค่า 1.52% มาอยู่ที่ 31.77 ในช่วงเวลาเดียวกัน EIC ประเมินว่าเงินบาทจะเผชิญแรงกดดันจากการแข็งค่าของเงินดอลลาร์สหรัฐมากขึ้นในไตรมาสที่ 3 ซึ่งเป็นผลจากการที่ Fed อาจเริ่มสื่อสารถึงการทำ QE tapering อย่างไรก็ดี EIC คาดว่าการแข็งค่าของเงินดอลลาร์สหรัฐจะเริ่มชะลอลงในช่วงปลายปี จากการฟื้นตัวของประเทศเศรษฐกิจหลักอื่น ๆ โดยเฉพาะยุโรป ที่จะทยอยเร่งตัวขึ้นในไตรมาสต่อจากนี้ ขณะที่การฟื้นตัวของสหรัฐฯ จะเริ่มชะลอลง ผนวกกับ ECB มีแนวโน้มลดการเข้าซื้อสินทรัพย์ทางการเงินภายในไตรมาส 3 ขณะที่ Fed อาจเริ่มกระบวนดังกล่าวในช่วงต้นปี 2022 ปัจจัยดังกล่าวจะทำให้เงินดอลลาร์สหรัฐไม่แข็งค่าขึ้นมากนัก และเมื่อประกอบกับแนวโน้มสถานการณ์ COVID-19 ที่คาดว่าจะปรับดีขึ้นตามความคืบหน้าของการฉีดวัคซีน และการขาดดุลบัญชีเดินสะพัดของไทยแล้ว เงินบาทน่าจะทรงตัวอยู่ในกรอบ 31-32 บาทต่อดอลลาร์สหรัฐได้ ณ สิ้นปี 2021