มิติหุ้น – ASIAN กางแผน Unlock Value หุ้นในเครือ “เอเชี่ยน อะไลอันซ์ฯ (AAI)” เป็นหัวหอกรุกธุรกิจอาหารสัตว์เลี้ยง ที่ปัจจุบันเป็น Top10 การส่งออกอาหารสัตว์เลี้ยงในประเทศไทยไปยังตลาดโลก ปักธง Spin-Off ดัน AAI ขายหุ้น IPO เข้าจดทะเบียนในตลาดหลักทรัพย์ฯ ภายในไตรมาส 4 ปี 2565 รองรับอุตสาหกรรมที่ขยายตัว และสอดรับกับการปรับโครงสร้างธุรกิจที่ชัดเจน ด้วยฐานทุนที่แข็งแกร่งขึ้น โดย ASIAN คงถือหุ้นใหญ่สัดส่วนไม่ต่ำกว่า 70% ด้าน AAI นำเงินระดมทุนใช้ขยายธุรกิจ ย้ำหนึ่งในเจ้าตลาดส่งออกธุรกิจอาหารสัตว์เลี้ยงของประเทศไทย

มิติหุ้น – ASIAN กางแผน Unlock Value หุ้นในเครือ “เอเชี่ยน อะไลอันซ์ฯ (AAI)” เป็นหัวหอกรุกธุรกิจอาหารสัตว์เลี้ยง ที่ปัจจุบันเป็น Top10 การส่งออกอาหารสัตว์เลี้ยงในประเทศไทยไปยังตลาดโลก ปักธง Spin-Off ดัน AAI ขายหุ้น IPO เข้าจดทะเบียนในตลาดหลักทรัพย์ฯ ภายในไตรมาส 4 ปี 2565 รองรับอุตสาหกรรมที่ขยายตัว และสอดรับกับการปรับโครงสร้างธุรกิจที่ชัดเจน ด้วยฐานทุนที่แข็งแกร่งขึ้น โดย ASIAN คงถือหุ้นใหญ่สัดส่วนไม่ต่ำกว่า 70% ด้าน AAI นำเงินระดมทุนใช้ขยายธุรกิจ ย้ำหนึ่งในเจ้าตลาดส่งออกธุรกิจอาหารสัตว์เลี้ยงของประเทศไทย

นายเอกกมล ประสพผลสุจริต ประธานเจ้าหน้าที่บริหารสายการเงินบริษัท เอเชี่ยนซี คอร์ปอเรชั่น จำกัด (มหาชน) หรือ ASIAN ประกอบธุรกิจอาหารแช่เยือกแข็ง อาหารสัตว์น้ำ ปลาป่น ทูน่า จำหน่ายและส่งออก ทั้งที่เป็นผลิตภัณฑ์ภายใต้เครื่องหมายการค้าของบริษัท และผลิตภัณฑ์ภายใต้เครื่องหมายการค้าของลูกค้า และผู้ผลิตและจำหน่ายอาหารสัตว์เลี้ยง เปิดเผยว่า ที่ประชุมคณะกรรมการบริษัทฯ ได้มีมติอนุมัติ บริษัท เอเชี่ยน อะไลอันซ์ อินเตอร์เนชั่นแนล จำกัด (AAI) บริษัทย่อยที่ประกอบธุรกิจแปรรูปปลาทูน่าสำหรับผลิตผลิตภัณฑ์ปลาทูน่าและอาหารสัตวเลี้ยง รวมถึงการจำหน่ายและส่งออก เตรียมเสนอขายหุ้นสามัญเพิ่มทุนต่อประชาชนทั่วไปเป็นครั้งแรก (IPO) และนำเข้าจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทยฯ ซึ่งคาดว่า AAI จะสามารถยื่นไฟลิ่งได้ในช่วงไตรมาส 2 ปี 2565 และคาดจะเข้าตลาดหลักทรัพย์ฯ ภายในไตรมาส 4 ปี 2565 เพื่อรองรับแผนการขยายธุรกิจอาหารสัตว์เลี้ยง ที่มีการเติบโตอย่างชัดเจน และเป็นการจัดโครงสร้างองค์กรครั้งใหญ่ เพื่อสนับสนุนการเติบโตได้อย่างคล่องตัวและรวดเร็วยิ่งขึ้น ขณะที่ประโยชน์จากต้นทุนการเงินในระยะยาวจะต่ำลงได้

อีกทั้ง การนำ AAI เข้าจดทะเบียนในตลาดหลักทรัพย์ฯ ถือเป็นการ Unlock Value สะท้อนมูลค่าที่ควรจะเป็นในบริษัทลูก โดยเฉพาะในธุรกิจอาหารสัตว์เลี้ยงที่มีการเติบโตอย่างมีนัยสำคัญ จากปัจจุบัน เป็นผู้ผลิตและส่งออกไปยังฐานลูกค้าซึ่งถือเป็นแบรนด์ชั้นนำในตลาดโลก ได้แก่ อเมริกา ยุโรป และญี่ปุ่น รวมทั้ง ติด Top10 ตลาดผู้ส่งออกอาหารสัตว์เลี้ยงในประเทศไทย ซึ่งตลาดนี้ยังคงขยายตัวต่อไปอย่างแข็งแกร่งในอนาคต จึงเดินตามแผน Spin-Off เพื่อรองรับการเติบโต และรักษาการเป็นหนึ่งในผู้นำตลาด พร้อมทั้ง จัดทัพการขยายการผลิตด้วยอินโนเวชั่น วางแผนระยะสั้น ยังส่งออกไปยังตลาดหลักที่มีการเติบโตดีอยู่แล้ว และเตรียมจัดจำหน่ายภายใต้แบรนด์ของตนเอง เจาะตลาดไทย และจีนเพิ่มเติม

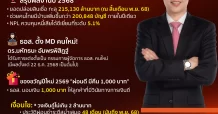

สำหรับผลประกอบการของ AAI ในปี 2563 มีรายได้จากการขายและบริการ 4,512 ล้านบาท กำไรสุทธิ 555 ล้านบาท และงวดครึ่งปีแรก 2564 มีรายได้จากการขายและบริการ 2,415 ล้านบาท มีกำไรสุทธิ 308 ล้านบาท ปัจจุบัน มีทุนจดทะเบียนชำระแล้ว 1,700,000,000 บาท

โดยสัดส่วนหุ้นสามัญเพิ่มทุนของ AAI และขายหุ้นสามัญเดิมใน AAI ที่บริษัทฯ ถืออยู่บางส่วนที่จะเสนอขายต่อประชาชนทั่วไปเป็นครั้งแรก (IPO) รวมกันไม่เกิน 30% ของทุนชำระแล้วทั้งหมดของ AAI ภายหลังการเสนอขายหุ้นสามัญต่อประชาชนทั่วไปเป็นครั้งแรก (IPO) ดังนี้

การออกและเสนอขายหุ้นสามัญเพิ่มทุนของ AAI ต่อประชาชนทั่วไปเป็นครั้งแรก (IPO) เป็นสัดส่วนไม่น้อยกว่า 20% ของทุนชำระแล้วทั้งหมดของ AAI ภายหลังการเสนอขายหุ้นสามัญต่อประชาชนทั่วไปเป็นครั้งแรก (IPO) และการเสนอขายหุ้นสามัญเดิมใน AAI ที่บริษัทฯ ถืออยู่บางส่วนไปพร้อมกับการออกและเสนอขายหุ้นสามัญเพิ่มทุนต่อประชาชนทั่วไปเป็นครั้งแรก (IPO) ของ AAI เป็นสัดส่วนไม่เกินกว่า 10% ของทุนชำระแล้วทั้งหมดของ AAI ภายหลังการเสนอขายหุ้นสามัญต่อประชาชนทั่วไปเป็นครั้งแรก (IPO)

ทั้งนี้ เพื่อเป็นการลดผลกระทบต่อผู้ถือหุ้นของบริษัทฯ ที่อาจเกิดขึ้นจากแผน Spin-Off จึงให้มีการเสนอขายหุ้นสามัญที่จะออกและเสนอขายหุ้นสามัญต่อประชาชนทั่วไปเป็นครั้งแรก (IPO) ต่อประชาชนทั่วไปเฉพาะกลุ่ม ซึ่งเป็นผู้ถือหุ้นเดิมของบริษัทฯ ให้มีสิทธิได้รับการจัดสรรหุ้นตามสัดส่วนการถือหุ้นในบริษัทฯ (Pre-emptive Rights) ในสัดส่วนไม่เกิน 20% ของจำนวนหุ้นสามัญที่เสนอขายต่อประชาชนทั่วไปเป็นครั้งแรก (IPO) โดยหากมีหุ้นสามัญที่เหลือจากการเสนอขายต่อประชาชนทั่วไปเฉพาะกลุ่มซึ่งเป็นผู้ถือหุ้นเดิมของบริษัทฯ ที่มีสิทธิได้รับการจัดสรรหุ้นตามสัดส่วนการถือหุ้นในบริษัทฯ (Pre-emptive Rights) ให้ AAI เสนอขายหุ้นที่เหลือต่อประชาชนทั่วไป

การเสนอขายหุ้นต่อประชาชนทั่วไปดังกล่าวจะส่งผลให้สัดส่วนการถือหุ้นของบริษัทฯ ใน AAI ลดลงจากเดิม 100% ของทุนชำระแล้ว (ก่อนการเสนอขายหุ้นต่อประชาชนทั่วไป) เป็นไม่ต่ำกว่า 70% ของทุนชำระแล้ว (ภายหลังการเสนอขายหุ้นต่อประชาชนทั่วไป) โดย AAI จะยังคงมีสถานะเป็นบริษัทย่อยของบริษัทฯ เช่นเดิมต่อไป

สำหรับผลประโยชน์ต่อ ASIAN จะช่วยลดภาระ ในการสนับสนุนด้านเงินทุนแก่ธุรกิจแปรรูปปลาทูน่าสำหรับผลิตผลิตภัณฑ์ปลาทูน่าและอาหารสัตวเลี้ยง ของบริษัทฯ ในระยะยาว เนื่องจาก AAI จะสามารถระดมทุนได้เองผ่านช่องทางของตลาดทุน รวมทั้ง เป็นการลดต้นทุนทางการเงินของ AAI จากการมีแหล่งทางเลือกในการระดมทุนที่หลากหลาย ด้วยต้นทุนที่ต่ำลงกว่าปัจจุบันได้ ซึ่งจะเป็นการลดต้นทุนทางการเงินของบริษัทฯ ในภาพรวม

นอกจากนี้ บริษัทฯ จะมีการแยกโครงสร้างธุรกิจที่ชัดเจนมากขึ้น ซึ่งจะส่งผลให้การบริหารจัดการ การกำหนดนโยบายและกลยุทธ์ในการดำเนินงานเป็นไปอย่างมีประสิทธิภาพ และคล่องตัวมากขึ้น โดยภายหลังการเข้าจดทะเบียนของ AAI มูลค่าของหุ้นของ AAI จะสะท้อนมูลค่าที่แท้จริงและมูลค่าเพิ่มของธุรกิจแปรรูปปลาทูน่าสำหรับผลิตผลิตภัณฑ์ปลาทูน่าและอาหารสัตวเลี้ยง รวมทั้ง บริษัทฯ ได้รับเงินทุนจากการขายหุ้นสามัญเดิมใน AAI ที่บริษัทฯ ถืออยู่บางส่วน

🚩🚩ห้อง Official Line ห้องไลน์ฟรี มิติหุ้น ทันทุกสถานการณ์การลงทุน หุ้นเด่น หุ้นเด็ดตลอดวัน กับห้องไลน์ @mitihoonwealth ห้องไลน์ที่นักลงทุนเข้าเป็นสมาชิกฟรี ไม่มีเงื่อนไข เพียงคลิกลิงค์นี้ก็เข้าได้เลย และสามารถส่งต่อให้เพื่อนได้

https://lin.ee/cXAf0Dp

มิติหุ้น – ASIAN กางแผน Unlock Value หุ้นในเครือ “เอเชี่ยน อะไลอันซ์ฯ (AAI)” เป็นหัวหอกรุกธุรกิจอาหารสัตว์

มิติหุ้น – ASIAN กางแผน Unlock Value หุ้นในเครือ “เอเชี่ยน อะไลอันซ์ฯ (AAI)” เป็นหัวหอกรุกธุรกิจอาหารสัตว์