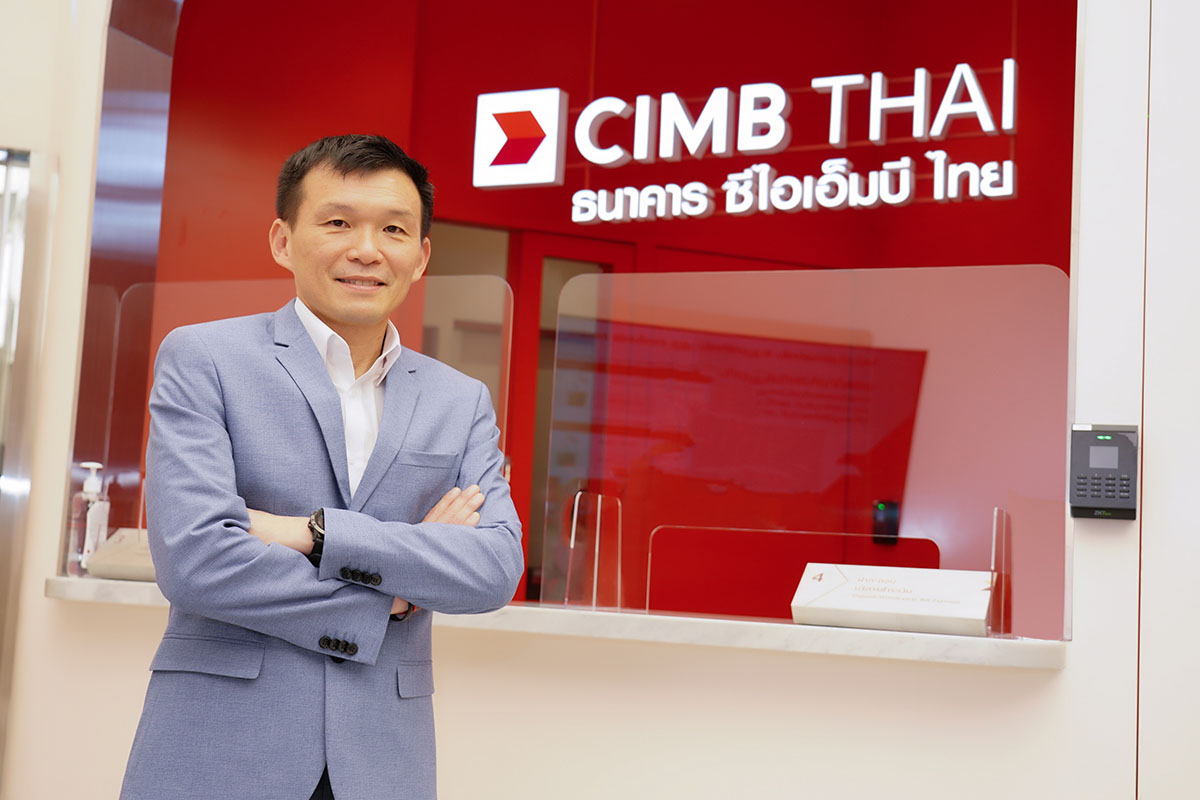

มิติหุ้น – นายพอล วอง ชี คิน กรรมการผู้จัดการใหญ่

มิติหุ้น – นายพอล วอง ชี คิน กรรมการผู้จัดการใหญ่รายได้จากการดำเนินงาน สำหรับงวดเก้าเดือนปี 2564 มีจำนวน 10,883.8 ล้านบาท ลดลงจำนวน 620.3 ล้านบาท หรือร้อยละ 5.4 เมื่อเปรียบเทียบกับงวดเดียวกั

ค่าใช้จ่ายในการดำเนินงานสำหรั

อัตราส่วนรายได้ดอกเบี้ยสุทธิต่

วันที่ 30 กันยายน 2564 เงินให้สินเชื่อสุทธิจากรายได้

สินเชื่อด้อยคุณภาพ (NPLs) อยู่ที่ 9.6 พันล้านบาท อัตราส่วนสินเชื่อด้อยคุณภาพ ต่อเงินให้สินเชื่อทั้งสิ้นอยู่

อัตราส่วนค่าเผื่อผลขาดทุนด้

เงินกองทุนรวมของกลุ่มธนาคาร ณ สิ้นวันที่ 30 กันยายน 2564 มีจำนวน 54.0 พันล้านบาท คิดเป็นอัตราส่วนเงินกองทุ

🚩🚩ห้อง Official Line ห้องไลน์ฟรี มิติหุ้น ทันทุกสถานการณ์การลงทุน หุ้นเด่น หุ้นเด็ดตลอดวัน กับห้องไลน์ @mitihoonwealth ห้องไลน์ที่นักลงทุนเข้าเป็นสมาชิกฟรี ไม่มีเงื่อนไข เพียงคลิกลิงค์นี้ก็เข้าได้เลย และสามารถส่งต่อให้เพื่อนได้