MCS หรือ บมจ.เอ็ม.ซี.เอส.สตีล ผู้ผลิตโครงสร้างเหล็กขนาดใหญ่ โดยเฉพาะโครงสร้างเหล็ก ที่เป็นคาน (Beam) และเสา (Box Column) เพื่อใช้ในการก่อสร้างอาคารสูงขนาดใหญ่ เช่น อาคารสำนักงาน โรงแรม ห้างสรรพสินค้า เป็นต้น

ผลิตภัณฑ์ของบริษัท มีจุดเด่นด้านคุณภาพซึ่งได้ตามมาตรฐานและสามารถผลิตได้สูงกว่ามาตรฐาน JASS 6 (Japanese Architectural Standard Specification) ซึ่งเป็นมาตรฐานสำหรับงานก่อสร้างโดยเฉพาะงานโครงสร้างเหล็กและเป็นมาตรฐานที่ได้รับการรับรองจาก Japanese Architectural Standard Specification ประเทศญี่ปุ่น สอดคล้องตามเงื่อนไขที่กำหนดตามกฎหมาย

โครงสร้างเหล็กขนาดใหญ่ที่บริษัทผลิตจึงมีการใช้มากในประเทศที่มีแผ่นดินไหวเกิดขึ้นบ่อยครั้ง เช่น ที่ญี่ปุ่นนั่นเอง

ย้อนรอย MCS เดิมอยู่หมวดวัสดุก่อสร้าง

เดิม MCS ตั้งแต่เข้าตลาดหลักทรัพย์ (SET) ในปี 48 ถูกจัดอยู่ในหมวดวัสดุก่อสร้าง แต่ต่อมา ตลาดหลักทรัพย์ฯ มีการเปลี่ยนแปลงคำนิยาม จน MCS กระเด็นมาอยู่ในกลุ่มเหล็ก ตั้งแต่ปี 54 เป็นต้นมา ซึ่งไม่ถูกต้องและสอดคล้องกับธุรกิจของบริษัท ทำให้ราคาไม่สะท้อนกับผลประกอบการที่มีกำไรเติบโตต่อเนื่องมาตลอด และยังมีมาร์จิ้นเฉลี่ยที่ 35-40%ดังที่ “ดร.ไนยวน ชิ ประธานกรรมการ MCS” ถึงกับเอ่ยปากว่า “ผมรู้ไม่พอใจกับ SET”

นั่นเพราะบริษัทไม่ได้ขายเหล็กแปรรูปทั่วไป แต่เป็นผู้ผลิตเหล็กโครงสร้าง ซึ่งหัวใจสำคัญของการผลิตเหล็กโครงสร้างคือ ประสิทธิภาพและความชำนาญของพนักงานและวิศวกรรมของบริษัทเป็นสำคัญ ไม่ใช่คุณภาพของวัตถุดิบเหล็กที่นำมาผลิตแต่อย่างใด ดังนั้นรายได้ของบริษัทจึงไม่ใช่รายได้จากการขายเหล็กแปรรูป แต่เป็นรายได้จากการ “รับเหมาทำโครงสร้างเหล็ก ซึ่งเป็นองค์ประกอบสำคัญของอาคารให้แก่ลูกค้าตามแบบที่กำหนด”

งวด 9M/64 โกยกำไรแล้ว 1,064 ลบ.

MCS แจ้งกำไรงวด 9 เดือน ปี 64 สามารถทำไปได้แล้วถึง 1,064.45 ลบ. สูงกว่าช่วงเดียวกันของปี 63 ที่ทำได้ 730.35 ลบ. ขณะที่ผลประกอบการงวด Q4/64 ประเมินกำไรยังโดดเด่น โดย ฝ่ายวิจัย “บล.เมย์แบงก์ (ประเทศไทย)” คาดไว้ที่ 310 ลบ. จากปริมาณส่งมอบเหล็กโครงสร้างไปญี่ปุ่นยังอยู่ในระดับสูง 2.1 หมื่นตัน ส่วนใหญ่เป็นการส่งมอบจาก MCS Thailand ซึ่งมีราคาขายเฉลี่ยสูง รวมเป็นมูลค่ายอดขายเท่ากับ 1,719 ลบ.

อัตรากำไรขั้นต้นคาดจะอยู่ในเกณฑ์ดี 42% เทียบกับ 42.0% ในไตรมาสก่อน และ 34.5% ในปีก่อน เนื่องจากรับรู้โครงการ Toranomon Azabudai และ Toranomon 1, 2 chome ซึ่งมีราคาเฉลี่ยที่สูง และกำไรดี

ส่งผลให้โดยรวมแล้วปริมาณส่งมอบเหล็กส่วนใหญ่ไปญี่ปุ่นปี 64 มากกว่าคาด สูงถึง 82,531 ตัน ทำให้ผลประกอบการมากกว่าคาด จึงปรับประมาณการยอดขายและกำไรปี 64 เพิ่มขึ้น 17% และ 11% ตามลำดับ คาดยอดรับรู้รายได้ 6,781 ลบ. โต 60% และมีกำไรเท่ากับ 1,375 ลบ. เติบโต 44%

คาดกำไรปี 64 ทำ New High

สอดคล้องกับความเห็นของฝ่ายวิจัยของ “บล.เอเชีย พลัส” ที่คาดกำไร Q4/64 ไว้ราว 300 ลบ. จากปริมาณส่งมอบที่ประมาณ 2.05 หมื่นตัน ด้าน SG&A/ sales ปรับเพิ่มเนื่องมาจากค่าขนส่งที่ปรับเพิ่ม แต่การจัดสรรงานที่มาจากโรงงานที่ใช้สิทธิ BOI ช่วยลด effective tax rate ให้เหลือเพียง 8.5% และมีรายได้พิเศษส่วนเพิ่มจากโครงการ Shibuya อีก 60 ลบ. หนุนกำไรทั้งปี 64 อยู่ที่ 1,364 ลบ. ทำ New High!!

เทคโนโลยีจะพา MCS บินได้ไกล

ขณะที่ความต้องการใช้โครงสร้างเหล็กสำหรับสร้างอาคารสูงในประเทศญี่ปุ่นยังมี outlook สดใส จากใบรับงานก่อสร้าง (Order Received for Construction) ที่เติบโตเฉลี่ยปีละ 4.8% ในช่วงปี 55-63 และช่วง 11 เดือนแรกของปี 64 ยังคงเติบโต 10.3% YoY ฝ่ายวิจัยเชื่อว่าปัจจัยดังกล่าวจะส่งผลบวกต่อ MCS ในฐานะที่เป็นผู้ส่งออกโครงสร้างเหล็กที่ไปประเทศญี่ปุ่น

ซึ่งเมื่อวันที่ 27 ธ.ค.64 MCS ได้งานเพิ่ม 2 โครงการ น้ำหนักรวม 3.4 หมื่นตัน ทำให้ Backlog เพิ่มเป็น 1.14 แสนตัน รองรับรายได้ถึงปี 66 และในปี 65 MCS ตั้งเป้าผลิตโครงสร้างเหล็กที่ 7.5 หมื่นตัน ใกล้เคียงปี 64 ด้านปริมาณส่งมอบคาดว่าจะทำได้น้อยกว่าปริมาณการผลิต เนื่องจากงานส่วนใหญ่มีกำหนดการส่งมอบปี 66

ในขณะที่ช่วงกลางปี 65 “ดร.ไนยวน ชิ” มีแผนจะเดินทางไปญี่ปุ่นเพื่อเจรจางานเพิ่มอีก 2-3 โครงการ น้ำหนักประมาณ 3 หมื่นตัน เติม Backlog และ MCS จะนำระบบ IT มาใช้ในการผลิต โดยฝ่ายผลิต (ช่างเชื่อม) ทุกคนสามารถดูแบบก่อสร้างผ่าน Tablet ส่วนตัว ตั้งเป้าลดการใช้กระดาษ มุ่งสู่ paperless ภายใน มิ.ย.65 และสร้าง war room ระบบหน้าจออัจฉริยะเพื่อเพิ่มความสะดวกในการประสานงานกับคู่ค้า

หุ้นซื้อขาย P/E ต่ำ-คาดปันผลอีก 0.7 บ.

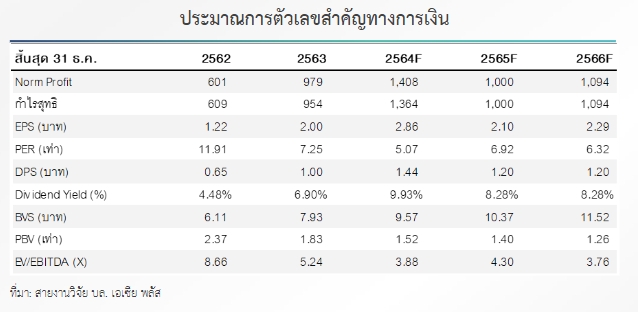

ทั้งนี้ บล.เอเชีย พลัส ประเมิน MCS มีพื้นฐานธุรกิจที่แข็งแกร่ง ฐานะการเงินเป็น Net Cash มี Backlog รองรับถึงปี 66 ขณะที่ราคาหุ้นปัจจุบันซื้อขายบน PER ต่ำเพียง 7 เท่า ประเมิน FV อิง PER 10 เท่า ให้ราคาเหมาะสม 21.00 บาท upside 44.83% พร้อมรับเงินปันผลงวด Q4/64 ไม่ต่ำกว่า 0.67 บ./หุ้น แนะนำ “ซื้อ”

ส่วน บล.เมย์แบงก์ (ประเทศไทย) คาด MCS จะจ่ายปันผลอีก 0.7 บาท รวมเป็นปันผลจ่ายกำไรปี 64 เท่ากับ 1.47 บาท คิดเป็นอัตราผลตอบแทน 10% ปี 65 แม้คาดกำไรจะลดลง แต่ยังซื้อขาย P/E ต่ำเพียง 6.4 เท่า มีอัตราปันผลตอบแทน 8.6% จึงคงแนะนำ “ซื้อ” ประเมินราคาเป้าหมายเท่ากับ 20 บาท