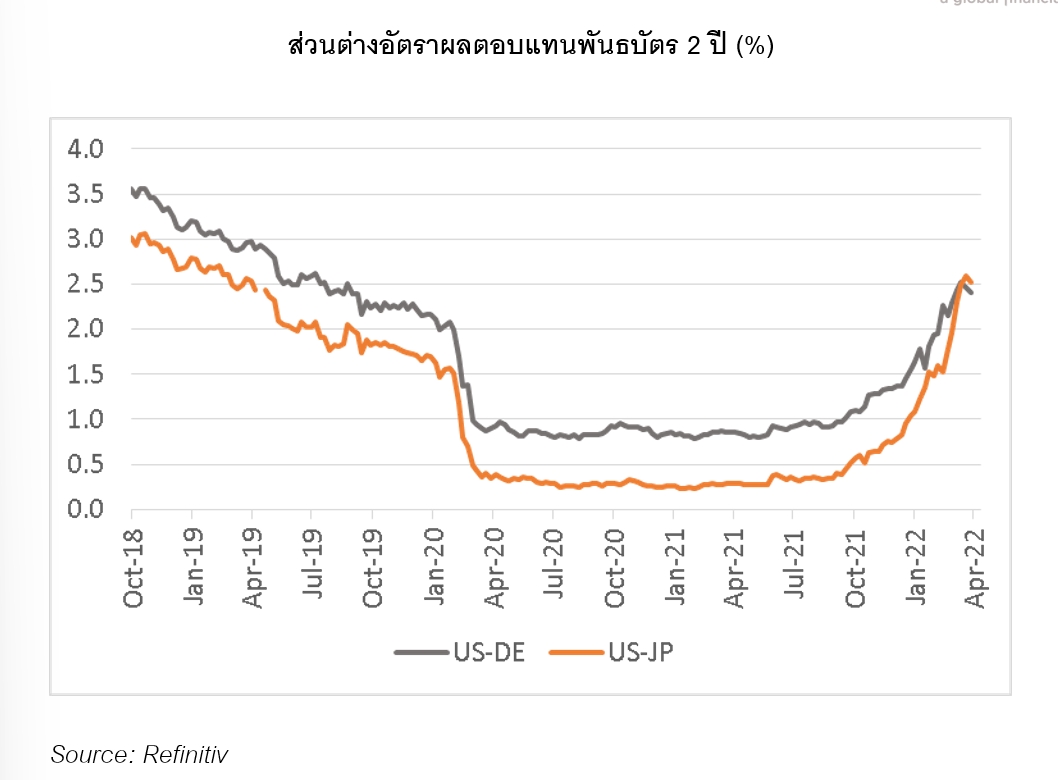

มิติหุ้น – ท่ามกลางอัตราเงินเฟ้อโลกที่พุ่งสูงขึ้นอย่างต่อเนื่อง หลายประเทศได้เริ่มต้นถอนมาตรการทางการเงินลักษณะฉุกเฉินที่เคยใช้กระตุ้นเศรษฐกิจเมื่อครั้งเกิดวิกฤติ COVID-19 และปรับขึ้นอัตราดอกเบี้ย ไม่ว่าจะเป็นธนาคารกลางสหรัฐฯ(เฟด) แคนาดา นิวซีแลนด์ และเกาหลีใต้ ขณะที่ธนาคารกลางยุโรป(อีซีบี) และธนาคารกลางญี่ปุ่น(บีโอเจ) ยังคงรักษานโยบายไว้ที่ระดับผ่อนคลายมากเป็นพิเศษเมื่อเปรียบเทียบกับที่อื่นๆ ส่งผลให้เงินยูโรและเงินเยนร่วงลงแตะระดับอ่อนค่าสุดในรอบ 2 ปี และ 20 ปี ตามลำดับ ขณะที่ส่วนต่างระหว่างอัตราผลตอบแทนพันธบัตรสหรัฐฯกับยูโรโซน และสหรัฐฯกับญี่ปุ่นปรับตัวกว้างขึ้นอย่างรวดเร็ว (กราฟด้านล่าง)

มิติหุ้น – ท่ามกลางอัตราเงินเฟ้อโลกที่พุ่งสูงขึ้นอย่างต่อเนื่อง หลายประเทศได้เริ่มต้นถอนมาตรการทางการเงินลักษณะฉุกเฉินที่เคยใช้กระตุ้นเศรษฐกิจเมื่อครั้งเกิดวิกฤติ COVID-19 และปรับขึ้นอัตราดอกเบี้ย ไม่ว่าจะเป็นธนาคารกลางสหรัฐฯ(เฟด) แคนาดา นิวซีแลนด์ และเกาหลีใต้ ขณะที่ธนาคารกลางยุโรป(อีซีบี) และธนาคารกลางญี่ปุ่น(บีโอเจ) ยังคงรักษานโยบายไว้ที่ระดับผ่อนคลายมากเป็นพิเศษเมื่อเปรียบเทียบกับที่อื่นๆ ส่งผลให้เงินยูโรและเงินเยนร่วงลงแตะระดับอ่อนค่าสุดในรอบ 2 ปี และ 20 ปี ตามลำดับ ขณะที่ส่วนต่างระหว่างอัตราผลตอบแทนพันธบัตรสหรัฐฯกับยูโรโซน และสหรัฐฯกับญี่ปุ่นปรับตัวกว้างขึ้นอย่างรวดเร็ว (กราฟด้านล่าง)

เมื่อพิจารณาท่าทีล่าสุดของอีซีบีพบว่า การปรับขึ้นดอกเบี้ยจะเกิดขึ้นอย่างช้าๆหลังจากโครงการซื้อสินทรัพย์ถูกลดขนาดและยุติลง โดยหากตลาดมองว่าเฟดเผชิญความยากลำบากในการตัดสินใจด้านนโยบายที่ต้องกดเงินเฟ้อลงพร้อมๆกับฉุดรั้งอุปสงค์อันจะนำมาซึ่งความเสี่ยงที่อาจเกิดภาวะถดถอยในระยะข้างหน้าแล้วนั้น อีซีบีกำลังพบกับความท้าทายที่น่าหนักใจยิ่งกว่า เนื่องจากอัตราเงินเฟ้อของยูโรโซนพุ่งสูงสุดเป็นประวัติการณ์ที่ 7.5% ในเดือนมีนาคม เทียบกับเป้าหมายของอีซีบีที่ 2% และเศรษฐกิจที่ได้รับผลกระทบรุนแรงจากสงครามในยูเครนและมาตรการคว่ำบาตรรัสเซียโดยชาติตะวันตก ถึงแม้ว่าปัจจุบันกลุ่มสหภาพยุโรปยังคงได้รับก๊าซธรรมชาติจากรัสเซียซึ่งเป็น Supplier รายใหญ่ แต่ยิ่งความขัดแย้งยืดเยื้อมากเท่าใด ผลกระทบเชิงลบต่อแนวโน้มเศรษฐกิจและค่าเงินยูโรจะยิ่งมากขึ้นตามไปด้วย ซึ่งบริบทดังกล่าวตรงกันข้ามกับเงินดอลลาร์ที่ได้แรงหนุนจากท่าทีเดินหน้าคุมเข้มนโยบายอย่างแข็งกร้าวของเฟด ขณะที่เศรษฐกิจของสหรัฐฯแข็งแกร่งกว่าและมีความเปราะบางจากปัญหารัสเซีย-ยูเครนน้อยกว่าฝั่งยุโรป ทั้งนี้ เมื่อวันที่ 14 เมษายน อีซีบีมีมติคงอัตราดอกเบี้ยที่ธนาคารพาณิชย์ฝากไว้กับอีซีบีที่ระดับติดลบ 0.5% โดยอีซีบีอียังคงคลุมเครือเกี่ยวกับกรอบเวลาสำหรับการเริ่มต้นปรับขึ้นอัตราดอกเบี้ย โดยระบุว่าอาจจะขึ้นดอกเบี้ยไม่กี่สัปดาห์หรืออาจจะหลายเดือนหลังจากยุติมาตรการซื้อพันธบัตรภายใต้โครงการ Asset Purchase Programme (APP) ในไตรมาส 3 อนึ่ง เราคาดว่าอีซีบีอาจปรับขึ้นอัตราดอกเบี้ยครั้งแรกของวัฎจักรในเดือนกันยายนของปีนี้เป็นอย่างเร็ว

สกุลเงินตลาดเกิดใหม่ในเอเชียรวมถึงเงินบาทมีแนวโน้มอ่อนค่าในไตรมาส 2 นี้ ทั้งจากภาวะเงินเฟ้อ การคุมเข้มนโยบายของเฟด และการล็อกดาวน์ในจีนซึ่งซ้ำเติมปัญหาคอขวดห่วงโซ่การผลิต ทั้งหมดนี้ส่งผลให้ค่าเงินดอลลาร์ได้แรงหนุนต่อเนื่องในระยะสั้น โดยในกรณีที่เงินเฟ้ออยู่ในระดับสูงนานกว่าที่ประเมินไว้และการฟื้นตัวของภาคท่องเที่ยวเป็นไปอย่างล่าช้า ขณะที่คณะกรรมการนโยบายการเงิน(กนง.)คงดอกเบี้ยไว้ที่ 0.5% ตลอดทั้งปีนี้ ไทยจะเผชิญกับกระแสเงินทุนไหลออก อย่างไรก็ตาม ตลาดรับรู้แนวโน้มการปรับขึ้นดอกเบี้ยของเฟดไปแล้วมากถึง 200bp สำหรับช่วงที่เหลือของปีนี้ ควบคู่กับการลดขนาดงบดุลของเฟด หากสถานการณ์ความไม่แน่นอนต่างๆและเงินเฟ้อเริ่มคลายตัวลงได้บ้างในช่วงครึ่งปีหลัง คาดว่าโมเมนตัมเชิงบวกของค่าเงินดอลลาร์จะแผ่วลงในที่สุดส่วนต่างอัตราผลตอบแทนพันธบัตร 2 ปี (%)

@mitihoonwealth

https://lin.ee/cXAf0Dp