มิติหุ้น – Maybank Investment Banking Group จัดงาน สัมมนาออนไลน์ INVEST ASEAN 2022 ยิ่งใหญ่ประจำปี ในหัวข้อ “ASEAN : Framing A Future” จัดขึ้นระหว่างวันที่ 8-9 มิ.ย.65 ซึ่งเต็มไปด้วยหัวข้อการบรรยายที่น่าสนใจเป็นอย่างมาก โดยนายธีรเศรษฐ์ พรหมพงษ์ นักกลยุทธ์เศรษฐศาสตร์มหภาค บมจ.หลักทรัพย์ เมย์แบงก์ (ประเทศไทย) ได้สรุปสาระสำคัญจากการบรรยายไว้ดังนี้

- จากสถานการณ์ระหว่าง Russia-Ukraine ส่งผลกระทบต่อห่วงโซ่อุปทาน และเป็นปัจจัยสาคัญที่ทำให้เกิดภาวะเงินเฟ้อสูงทั่วโลก กระทบต่อเศรษฐกิจโลกให้มีความเสี่ยง

ความเห็นจาก ทีมวิจัย (ประเทศไทย) แม้ว่าจากเหตุผลในเชิงภูมิศาสตร์อาจยังไม่ส่งผลกระทบมากนักต่อภูมิภาค ASEAN ซึ่งสะท้อนจากตัวเลขเศรษฐกิจ 1Q65 แต่ในทางกลับกันก็สร้างความกังวลว่าอาจเป็นเหตุผลทางการเมืองที่จะจุดชนวนระหว่างจีนกับไต้หวันเช่นเดียวกัน

- นอกจากนี้ยังตอกย้ำภาพการแข่งขันทางด้านเศรษฐกิจ สังคม และการเมืองระหว่างประเทศ ในยุคของประธานาธิบดี โจ ไบเดน ที่มีแนวโน้มเปลี่ยนแปลงไปจากยุคของ โดนัล ทรัมป์ ไปเป็นลักษณะการรวมกลุ่มพันธมิตร โดยมีประเทศมหาอำนาจอย่าง สหรัฐฯ จีน ซึ่งมีศักยภาพทางด้านเศรษฐกิจและการเมืองทัดเทียมกัน ตามด้วยรัสเซีย และกลุ่มสหภาพยุโรป

- อย่างไรก็ตามประเทศในกลุ่ม ASEAN ซึ่งส่วนใหญ่ไม่ได้พึ่งพาทั้งด้านการค้าและการลงทุน จากประเทศหรือภูมิภาคใดอย่างเฉพาะเจาะจง อีกทั้งประเทศมหาอำนาจดังกล่าวยังให้ความสำคัญต่อ ASEAN ในฐานะหนึ่งในประเทศคู่ค้า และเป็นส่วนสำคัญในห่วงโซ่อุปทานในหลายอุตสาหกรรม อีกทั้งยังมุ่งต่อยอดช่วงชิงอำนาจทางด้านการเมืองในภูมิภาค ASEAN เหนือคู่แข่งอย่างเห็นได้ชัดเจนมากขึ้น

ความเห็นจาก ทีมวิจัย (ประเทศไทย) กรอบความร่วมมือเศรษฐกิจอินโด-แปซิฟิก หรือ IPEF ถือเป็นสัญญาณที่บ่งชี้อย่างเป็นรูปธรรมที่สหรัฐฯ กลับมาให้ความสาคัญและเป็นกลยุทธ์ ที่มุ่งต่อยอดอำนาจในภูมิภาค ASEAN ในขณะที่จีนเองก็มีกรอบความร่วมมือทางด้านเศรษฐกิจและการค้า อย่าง Regional Comprehensive Economic Partnership (RCEP) เช่นกัน จากเหตุผลดังกล่าว ประเทศไทย จึงถือว่าได้รับผลกระทบจากความขัดแย้งทางการเมืองระหว่างประเทศ (Geopolitics) เช่น สงครามรัสเซีย-ยูเครน หรือแม้แต่สงครามการค้าระหว่างสหรัฐฯ และจีน ที่เคยเกิดขึ้น ไม่มากหากเทียบกับผลกระทบที่ส่งถึงประเทศผู้ขัดแย้งโดยตรง

- แนวโน้มเศรษฐกิจไทยได้อานิสงค์จากการเปิดประเทศหลังสถานการณ์ Covid-19 คลี่คลายลง หนุนให้จำนวนนักท่องเที่ยวในปี 2565 เริ่มฟื้นตัวอย่างมีนัยสำคัญ การค้าระหว่างประเทศที่โดนผลเชิงลบจำกัด และในทางกลับกันยังมีหลายสินค้าที่ไทยสามารถช่วงชิงส่วนแบ่งการตลาดมาได้ ในจังหวะที่ประเทศส่งออกสำคัญรายอื่นเผชิญกับปัญหาด้านอุปทาน ดังนั้น ความเสี่ยงต่อภาวะ Stagflation จึงยังมีไม่มาก ตัวแปรที่จะส่งผลให้ ธปท.ปรับขึ้นดอกเบี้ยนโยบายเร็วขึ้น จะเกิดในกรณีที่ ธปท. เห็นว่าเศรษฐกิจไทยฟื้นตัวได้เร็วกว่าคาด ไม่ใช่เหตุผลด้านเงินเฟ้อ ซึ่งนโยบายการเงินไทยไม่สามารถแก้ไขปัญหาเงินเฟ้อที่มาจากด้านต้นทุน (Cost Push Inflation) ได้

ความเห็นจาก ทีมวิจัย (ประเทศไทย) ซึ่งหากพิจารณาผลการประชุมในวันนี้ (8 มิ.ย. 65) ที่ กนง. มีมติ 4:3 ให้คงดอกเบี้ยนโยบาย โดยมีคณะกรรมการบางส่วนมีความเห็นควรให้เริ่มปรับขึ้นดอกเบี้ย โดยให้น้ำหนักต่อภาพเชิงบวกของเศรษฐกิจไทยที่การบริโภค การท่องเที่ยวที่ฟื้นตัวได้เร็วกว่าคาด พร้อมกับปรับมุมมอง GDP ปี 2565 ขยายตัว 3.3%)

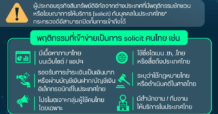

- สำหรับภาพรวมของธนาคารพาณิชย์จะเปลี่ยนไป การทำธุรกรรมทางการเงินจะไปในช่องทาง Mobile และ Online มากขึ้น โดยเน้นการให้บริการที่เข้าถึงได้ง่าย ต้นทุนต่ำ รวดเร็ว มีประสิทธิภาพ ในขณะที่ช่องทางแบบดั้งเดิม เช่น สาขา แนวโน้มจะลดลงเหลือเพียงการทำธุรกรรมที่จำเป็น (เช่น การทำธุรกรรมด้วยวงเงินที่สูง) Sharing Economy: มีแนวโน้มขยายตัวมากขึ้น ธนาคารฯ ในฐานะผู้เป็นตัวกลาง ผู้ให้บริการ Platform จะมีบทบาทมากขึ้น ธนาคารพาณิชย์ในภูมิภาคโดนผลกระทบจากปัญหาเศรษฐกิจทั่วโลก (เช่น เศรษฐกิจจีนชะลอตัวจากนโยบาย Zero COVID ปัญหาวิกฤต Supply Chain) แต่ธนาคารฯมีประสบการณ์และผ่านวิกฤตเศรษฐกิจที่รุนแรงมาแล้ว การให้ความสำคัญกับการใช้ข้อมูลของลูกค้า ให้บริการที่เหมาะสม เกิดประโยชน์สูงสุด ตอบสนองความต้องการ คนรุ่นใหม่สนใจการลงทุนใน Asset Classes ต่างๆหลากหลายมากขึ้น รวมถึงการให้ความสำคัญด้าน ESG และความสามารถด้าน Technology เป็นสิ่งที่จำเป็นสำหรับบุคลากรในอุตสาหกรรม ซึ่งธนาคารฯส่วนใหญ่ในปัจจุบันจัดให้มีการ Training / Upskill และสร้าง Mindset ให้แก่บุคลากร

- มุมมองของบริษัทฯและสถาบันการเงินจะต่างจากนักลงทุนรายบุคคล (ซึ่งส่วนใหญ่มองการลงทุนใน Crypto ในการสร้างความมั่งคั่ง) ในฐานะทางเลือกในการระดมทุน และโอกาสทางธุรกิจ มีหลายทางในการมี exposures ใน Crypto currencies 1) Buy Side: กระจายการลงทุนในฐานะหนึ่งใน Asset Classes 2) Sell Side: สร้าง Trading Platform, system trading, payment platform โครงสร้างพื้นฐานเกี่ยวกับ Crypto / Block Chain ถือเป็นประเด็นที่มีความสำคัญ เช่น การกำหนดนโยบาย ภาษีที่เกี่ยวข้อง เป็นต้น

- ในขณะที่ด้าน ESG จะเห็นได้ว่า บริษัทที่ให้ความสำคัญกับ ESG ส่งผลเชิงบวกต่อผลการดำเนินงาน (Financial Performance) มี Positive Correlation มีหลายสาเหตุที่เป็นปัจจัยส่งผลต่อ ESG Evolution อาทิ ผลเชิงบวกต่อด้านการเงิน ผลกระทบต่อสิ่งแวดล้อม และวิกฤตทางการเงินที่ผ่านมา โดยขนาดของ Global Sustainable Investing Assets เพิ่มสูงขึ้นเรื่อยๆ สู่ระดับ USD 35.3 Trillion ในปี 2020 สะท้อนแนวโน้มที่เร่งตัวเร็วขึ้น ESG Fund outperform ประมาณ 8% ในปี 2021 (source: Morningstar), ESG portfolio: OW: TECH, UW: Fossil Fuels,Products ที่เกี่ยวข้องกับ ESG มีมากขึ้นและขยายตัวอย่างมีนัยสำคัญในปี 2021 นำโดย ตราสารหนี้ Sustainability Bond, Green Loan รวมทั้งฝั่ง Buy Side ก็ให้ความสำคัญเป็นส่วนหนึ่งในการเลือกสินทรัพย์การลงทุน ความท้าทายประกอบด้วย ข้อมูลที่ยังมีไม่เพียงพอ มาตรฐานด้าน ESG ที่ถูกกำหนดโดยหลายหน่วยงาน หรือองค์กรยังไม่มีความสอดคล้องกัน ความโปร่งใส กฎระเบียบ นักลงทุนยังไม่มีความเชี่ยวชาญ

@mitihoonwealth

https://lin.ee/cXAf0Dp