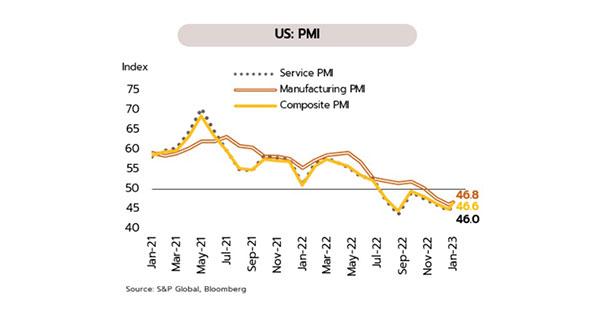

มิติหุ้น – สหรัฐ – การเติบโตทางเศรษฐกิจของสหรัฐมีแนวโน้มอ่อนแอแม้เครื่องชี้ต่างๆปรับดีขึ้นบ้าง คาดเฟดขึ้นดอกเบี้ย 0.25% ในสัปดาห์นี้ ดัชนี PMI เบื้องต้นทั้งในภาคการผลิตและภาคบริการปรับตัวดีขึ้นสู่ระดับ 46.8 และ 46.0 ในเดือนมกราคม จาก 46.2 และ 44.7 ในเดือนธันวาคม ตามลำดับ แม้ตัวเลขดีกว่าที่ตลาดคาดแต่ยังต่ำกว่าระดับ 50 ซึ่งบ่งชี้ภาวะหดตัว ขณะเดียวกันดัชนีความเชื่อมั่นของผู้บริโภคเพิ่มขึ้นสู่ระดับสูงสุดในรอบ 9 เดือนที่ 64.9 จาก 59.7 ในเดือนธันวาคม เนื่องจากผู้บริโภคเริ่มคลายความกังวลเกี่ยวกับเงินเฟ้อและภาวะเศรษฐกิจถดถอย ส่วน GDP ในไตรมาส 4 ออกมาดีเกินคาดที่ 2.9% และทั้งปี 2565

โต 2.1%

วิจัยกรุงศรีประเมินว่าแม้ตัวเลขเศรษฐกิจปรับดีขึ้นบ้างแต่เฟดมีแนวโน้มปรับขึ้นดอกเบี้ยเพียง 0.25% ในการประชุมวันที่ 31 มกราคม -1 กุมภาพันธ์ จากที่ปรับขึ้น 0.50% ในเดือนธันวาคม เนื่องจาก (i) เงินเฟ้อมีสัญญาณชะลอตัว ล่าสุดอัตราเงินเฟ้อคาดการณ์ในช่วง 1 ปีข้างหน้าลดลงสู่ 3.9% ในเดือนมกราคม ซึ่งต่ำสุดนับตั้งแต่เดือนเมษายน 2564 และ (ii) การเติบโตทางเศรษฐกิจมีแนวโน้มอ่อนแอ โดยดัชนี PMI เบื้องต้นบ่งชี้การหดตัวของกิจกรรมทางเศรษฐกิจ ด้านการบริโภคลดลง 0.3% ในเดือนธันวาคม ส่วนองค์ประกอบของ GDP ที่ไม่รวมสินค้าคงคลังและการค้าระหว่างประเทศ พบว่าการเติบโตของอุปสงค์ในประเทศชะลอลงแรงเหลือ 0.2% ในไตรมาส 4 จาก 1.1% ในไตรมาส 3 ทั้งนี้ คาดว่าผลกระทบจากดอกเบี้ยที่สูงสุดในรอบ 15 ปี จะปรากฎชัดขึ้นในปีนี้

ยูโรโซน

โอกาสเกิดภาวะถดถอยในยูโรโซนลดลง แต่เศรษฐกิจมีแนวโน้มโตต่ำกว่าศักยภาพในระยะยาว ในเดือนมกราคม ดัชนีผู้จัดการฝ่ายจัดซื้อรวมของยูโรโซนเพิ่มขึ้นสู่ 50.2 พลิกกลับมาอยู่ในโซนขยายตัว (มากกว่า 50) ได้เป็นครั้งแรกในรอบ 7 เดือน โดยการฟื้นตัวทั้งในส่วนของกิจกรรมการผลิตและบริการ สอดคล้องกับผลสำรวจดัชนีความเชื่อมั่นทางเศรษฐกิจที่ยังคงปรับเพิ่มขึ้นต่อเนื่องเป็นเดือนที่ 3 และกลับมายืนเหนือเส้นศูนย์ได้เป็นครั้งแรกในรอบ 9 เดือน สะท้อนภาพรวมเศรษฐกิจยูโรโซนที่เป็นบวกมากขึ้นและอาจหลีกเลี่ยงการเข้าสู่ภาวะถดถอยได้ในช่วงไตรมาสแรกของปีนี้

วิจัยกรุงศรีประเมินว่าการผ่อนคลายของ 3 ปัญหาหลัก ได้แก่ ภาวะชะงักงันของห่วงโซ่อุปทาน แรงกดดันฝั่งต้นทุน รวมถึงวิกฤติพลังงานของภูมิภาค จะเป็นปัจจัยสนับสนุนกิจกรรมทางเศรษฐกิจและความเชื่อมั่นของกลุ่มประเทศยูโรโซนต่อเนื่องในช่วงครึ่งแรกของปีนี้ อย่างไรก็ตาม จากแผนการปฏิรูปโครงสร้างพลังงานของภูมิภาคอาจนำไปสู่การเพิ่มสูงขึ้นของค่าเฉลี่ยต้นทุนราคาพลังงานในระยะยาว ขณะที่ผลจากการเร่งปรับขึ้นอัตราดอกเบี้ยนโยบายของธนาคารกลางยุโรป (ECB) คาดว่าจะเริ่มส่งผ่านผลกระทบต่อเศรษฐกิจจริงมากขึ้นตั้งแต่ไตรมาสแรกของปีนี้ ซึ่งจะเป็นตัวบั่นทอนการเติบโตของการบริโภคและการลงทุนภาคเอกชน รวมถึงอาจส่งผลให้เศรษฐกิจยูโรโซนหลังจากนี้มีแนวโน้มโตต่ำกว่าศักยภาพ

จีน

การผลิตสินค้าและบริการมีแนวโน้มผ่านจุดต่ำสุดในเดือนธันวาคม โดยคาดว่าจะกระเตื้องขึ้นใน Q1 และจะปรับตัวดีขึ้นชัดเจนใน Q2 จำนวนผู้ติดเชื้อที่เพิ่มสูงขึ้นภายหลังการยกเลิกมาตรการโควิดเป็นศูนย์เมื่อต้นเดือนธันวาคมที่ผ่านมา ทำให้การดำเนินธุรกิจในเดือนธันวาคมชะลอตัวลง โดย PMI ด้านการจ้างงานในภาคการผลิตและนอกภาคการผลิตในเดือนธันวาคมหดตัวลงไปอยู่ที่ 41.6 และ 42.9 ในขณะที่ PMI ด้านการผลิตสินค้าและบริการในภาคการผลิตและนอกภาคการผลิตลดลงไปที่ 44.6 และ 44.8 อย่างไรก็ตาม การชะลอตัวดังกล่าวยังอยู่ในระดับที่ใกล้เคียงกับจุดต่ำสุดของการล็อคดาวน์ในเซี่ยงไฮ้เมื่อเดือนเมษายนที่ผ่านมา

วิจัยกรุงศรีประเมินว่าการชะงักงันของการผลิตสินค้าและบริการในจีนอาจยังมีอยู่บ้างในไตรมาสแรก แต่จะไม่ส่งกระทบต่อห่วงโซ่อุปทานโลกมากนัก เนื่องจากระดับสินค้าคงคลังของจีนยังอยู่ในระดับสูง (Days sales of inventory อยู่ที่กว่า 20 วัน) และค่าระวางสินค้าเฉลี่ยทั่วโลกยังลดลงอย่างต่อเนื่องหลังการยกเลิกมาตรการโควิดเป็นศูนย์ ทั้งนี้ สถานการณ์ด้านการผลิตมีแนวโน้มปรับตัวดีขึ้นในไตรมาสที่ 2 หลังการแพร่ระบาดของเชื้อโควิดผ่อนคลายมากขึ้น และแรงงานสามารถกลับมาทำงานได้ตามปกติ ซึ่งจะส่งผลบวกต่อเนื่องไปยังห่วงโซ่อุปทานโลกเช่นเดียวกันนอกจากนี้ ภาวะตึงตัวด้านอุปทาน (supply disruption) ที่ผ่อนคลายลง คาดว่าจะมีส่วนช่วยบรรเทาภาวะเงินเฟ้อของโลกได้ในระดับหนึ่ง

เศรษฐกิจไทย

การส่งออกในปีนี้มีแนวโน้มเติบโตเพียงเล็กน้อยจากเศรษฐกิจโลกที่ซบเซา ขณะที่วิจัยกรุงศรีคาดกนง.จะปรับขึ้นดอกเบี้ยนโยบายสู่ระดับ 1.75% ในสิ้นไตรมาสแรกของปีนี้

มูลค่าส่งออกเดือนธันวาคมหดตัวต่อเนื่องเป็นเดือนที่ 3 ตามการชะลอตัวของอุปสงค์โลก กระทรวงพาณิชย์รายงานเดือนธันวาคม 2565 มีมูลค่าส่งออก 21.7 พันล้านดอลลาร์ หดตัว 14.6% YoY และหากหักสินเค้าที่เกี่ยวเนื่องกับน้ำมันและทองคำหดตัวที่ 12.5% โดยการส่งออกหดตัวในหลายสินค้าอุตสาหกรรม อาทิ ผลิตภัณฑ์เคมี (-35.3%) เม็ดพลาสติก (-32.1%) เครื่องคอมพิวเตอร์และอุปกรณ์ (-24.2%) รถยนต์ อุปกรณ์และส่วนประกอบ (-17.1%) ส่วนสินค้าเกษตรที่หดตัว อาทิ ยางพารา (-47.7%) ผลิตภัณฑ์มันสำปะหลัง (-12.4%) และข้าว (-4.1%) ด้านตลาดส่งออกพบว่าหดตัวในทุกตลาดหลัก นำโดยอาเซียน 5 (-24.2%) จีน (-20.8%) ญี่ปุ่น (-13.7%) สหภาพยุโรป (-4.9%) และสหรัฐ (-3.9%) สำหรับการส่งออกทั้งปี 2565 มีมูลค่ารวม 287.1 พันล้านดอลลาร์ ขยายตัว 5.5% เทียบกับปี 2564 ที่มูลค่า 272.0 พันล้านดอลลาร์ ขยายตัว 17.4%

สัญญาณการส่งออกของไทยอ่อนแอลงตั้งแต่ช่วงไตรมาสสุดท้ายของปีก่อนจากการชะลอตัวของอุปสงค์ทั่วโลก ตามความวิตกกังวลเศรษฐกิจถดถอย หลังประเทศคู่ค้าสำคัญมีการดำเนินนโยบายการเงินที่เข้มงวดเพื่อควบคุมเงินเฟ้อที่อยู่ในระดับสูง และยังมีแนวโน้มอาจปรับขึ้นดอกเบี้ยอย่างต่อเนื่องในปีนี้ซึ่งจะส่งผลให้การใช้จ่ายในการบริโภคและการลงทุนยิ่งซบเซา ขณะที่เครื่องชี้กิจกรรมภาคการผลิตของโลกสะท้อนถึงความอ่อนแอเนื่องจากยังอยู่ในแดนหดตัว นำโดย สหรัฐ และยูโรโซน นอกจากนี้ ภาคส่งออกยังเผชิญกับปัจจัยลบอื่นๆ ที่เป็นข้อจำกัดในการขยายตัว อาทิ เงินบาทที่แข็งค่าเมื่อเทียบกับประเทศคู่แข่งอื่นๆ วิจัยกรุงศรีประเมินว่าการส่งออกของไทยในปี 2566 อาจเติบโตจากปีก่อนเพียงเล็กน้อย โดยคาดว่าจะขยายตัวราว 0.5% เนื่องจากยังพอมีปัจจัยบวกจาก (i) ทั่วโลกยังมีความต้องการสินค้าในกลุ่มสินค้าจำเป็น เช่น อาหาร (ii) การเปิดประเทศของจีนอาจหนุนการส่งออกสินค้าไทยในบางรายการปรับดีขึ้น อาทิ ผลไม้สด แช่เย็น แช่แข็งและแห้ง นอกจากนี้ ภาคการผลิตของจีนที่ทยอยกลับมาดำเนินการตามปกติคาดว่าจะช่วยบรรเทาปัญหาคอขวดอุปทาน ซึ่งจะช่วยหนุนการผลิตและการส่งออกในกลุ่มที่เกี่ยวโยงกับสินค้าขั้นกลางจากจีน

กนง.ส่งสัญญาณดอกเบี้ยยังอยู่ในช่วงขาขึ้น จากความกังวลเงินเฟ้อด้านอุปสงค์ การประชุมคณะกรรมการนโยบายการเงิน (กนง.) ในวันที่ 25 มกราคม มีมติเอกฉันท์ปรับขึ้นดอกเบี้ยนโยบาย 0.25% สู่ระดับ 1.50% โดยประเมินเศรษฐกิจไทยมีแนวโน้มฟื้นตัวต่อเนื่องจากภาคท่องเที่ยวและการบริโภคภาคเอกชนซึ่งได้รับแรงส่งต่อเนื่องจากการเปิดประเทศและการกลับมาของนักท่องเที่ยวจีน ขณะที่การส่งออกสินค้ามีแนวโน้มชะลอลงในปีนี้ แต่จะฟื้นตัวในปี 2567 ตามการขยายตัวของเศรษฐกิจโลกที่คาดว่าจะผ่านจุดต่ำสุดในปี 2566 ก่อนจะปรับดีขึ้นในปีหน้า ด้านอัตราเงินเฟ้อทั่วไปมีแนวโน้มลดลง โดยแรงกดดันเงินเฟ้อด้านอุปทานทยอยคลี่คลายตามราคาพลังงานและสินค้าโภคภัณฑ์ที่ปรับลดลง แต่อัตราเงินเฟ้อพื้นฐานยังทรงตัวในระดับสูงและมีความเสี่ยงเพิ่มขึ้นจากแรงกดดันเงินเฟ้อด้านอุปสงค์ตามการฟื้นตัวของเศรษฐกิจ

วิจัยกรุงศรีคาดกนง. จะขึ้นดอกเบี้ยนโยบายอีก 0.25% ในการประชุมครั้งหน้าสู่ระดับ 1.75% ภายในสิ้นไตรมาส 1/2566 และจะคงอัตราดอกเบี้ยไว้ตลอดช่วงที่เหลือของปี 2566 เนื่องจากคาดว่าอัตราเงินเฟ้อทั่วไปจะกลับเข้าสู่กรอบเป้าหมายที่ 1 -3% ได้ในช่วงครึ่งหลังของปีนี้ ผลจาก (i) ฐานที่สูงในปีก่อน ซึ่งราคาสินค้าโภคภัณฑ์ทั่วโลกพุ่งสูงขึ้นจากผลกระทบของสงครามยูเครนตั้งแต่ไตรมาส 2/2565 (ii) ภาวะการชะงักของภาคการผลิตโลกที่ผ่อนคลาย โดยเฉพาะอย่างยิ่งหลังจากที่ภาคการผลิตของจีนกลับมาเปิดดำเนินการอีกครั้ง และ (iii) แม้กนง. จะมีความกังวลมากขึ้นกับอัตราเงินเฟ้อพื้นฐาน แต่ยังมีประเด็นที่น่าเป็นห่วงจากการฟื้นตัวของเศรษฐกิจไทยที่ยังเปราะบางและไม่ทั่วถึงจากผลกระทบของการส่งออกที่หดตัวในช่วงปลายปีที่ผ่านมา และแนวโน้มการชะลอตัวของเศรษฐกิจโลกกอปรกับเงินบาทที่แข็งค่าเร็วสุดในภูมิภาค และภาวะการเงินที่ตึงตัวขึ้น ทั้งนี้ ยังไม่ปิดโอกาสที่อัตราดอกเบี้ยนโยบายอาจขยับขึ้นสูงกว่า 1.75% ได้ในปีนี้ หากการใช้จ่ายด้านสินค้าและบริการของจีนเร่งตัวเกินคาด ส่งผลบวกต่อการเติบโตทางเศรษฐกิจโลกและไทย จนอาจสร้างแรงกดดันต่อเงินเฟ้อให้เพิ่มขึ้นอย่างมีนัยสำคัญ

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon