ในตอนนี้ไตรมาสแรกของปี 66 ที่แสนดุเดือด ได้สิ้นสุดลงไปแล้ว จากการเผชิญหน้ากับวิกฤตแบงก์ล้ม สัญญาณการชะลอตัวของเศรษฐกิจโลกที่เริ่มชัดเจน ความกังวลต่อการขึ้นดอกเบี้ยของธนาคารกลางสหรัฐฯ (FED) ซึ่งกลุ่มธนาคารจะเป็นกลุ่มแรกที่จะเริ่มประกาศงบออกมาก่อนและจะเป็นสัญญาณบอกถึงทิศทางของงบในกลุ่มอื่นๆ ที่จะเริ่มทยอยออกมาตาม

ทางด้าน บล.กสิกรไทย เผยว่า ยังคงมองบวกต่อกลุ่มธนาคารใน Q1/66 จากคณะกรรมการนโยบายการเงิน (กนง.) มีมติเป็นเอกฉันท์ให้ขึ้นอัตราดอกเบี้ยนโยบายอีก 0.25% เป็น 1.75% และมีแนวโน้มที่จะคงอัตราดอกเบี้ยนโยบายต่อไป ส่งผลให้ธนาคารพาณิชย์สามารถปรับขึ้นอัตราดอกเบี้ยเงินกู้ได้ และส่งผลดีต่อส่วนต่างรายได้ดอกเบี้ยสุทธิ (NIM) โดยเฉพาะธนาคารพาณิชย์ขนาดใหญ่

ทั้งนี้กนง. ยังคาดว่า GDP ไทยปี 66-67 จะอยู่ที่ระดับ 3.6%-3.8% จากการเติบโตของสินเชื่อธนาคารพาณิชย์และความกังวลด้านคุณภาพสินทรัพย์ที่เริ่มผ่อนคลายลง รวมถึงปรับประมาณการจำนวนนักท่องเที่ยวขึ้นเป็น 28-35 ล้านคน ซึ่งจะช่วยกระตุ้นรายได้จากลูกค้าที่อยู่ภายใต้มาตรการช่วยเหลือลูกหนี้ของกลุ่มธนาคาร ในขณะที่อัตราเงินเฟ้อทั่วไปและอัตราเงินเฟ้อพื้นฐานไทยจะเริ่มชะลอตัวลง

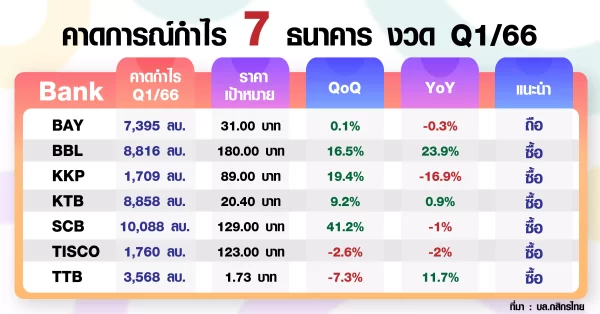

ดังนั้นจึงคาดว่ากำไรรวม Q1/66 ของธนาคารทั้ง 7 แห่ง ภายใต้การวิเคราะห์ของบล.กสิกรไทย ได้แก่ BAY ,BBL ,KKP ,KTB ,SCB ,TISCO และ TTB จะอยู่ที่ 4.22 หมื่นลบ. เพิ่มขึ้น 13% QoQ และ 4% YoY ซึ่งการเติบโตของกำไรจะมีแรงหนุนจากอัตราส่วนต้นทุนต่อรายได้ที่ลดลง QoQ และ NIM ที่สูงขึ้น YoY เราคาดว่าค่าใช้จ่ายสำรองหนี้สูญ (credit cost) Q1/66 จะเพิ่มขึ้นเล็กน้อยตามหนี้เสีย (NPL) และ NIM จะลดลงเล็กน้อย QoQ จากผลกระทบของฤดูกาล

อย่างไรก็ดีปัจจัยเสี่ยงสำคัญของกลุ่มธนาคารพาณิชย์ของไทย มาจากความไม่แน่นอนของเศรษฐกิจโลก และวิกฤตของกลุ่มธนาคารในสหรัฐฯ และสหภาพยุโรป

ทางด้านบล.กรุงศรี กล่าวว่า พอร์ตสินเชื่อของธนาคารเริ่มมีโมเมนตัมเชิงบวกในเดือนก.พ. 66 คาดว่าจะชัดเจนมากขึ้นตั้งแต่เดือนมี.ค.66 เป็นต้นไป จากที่เริ่มค่อนข้างช้าในเดือนม.ค.66 เนื่องจากปัจจัยฤดูกาลตามการชำระคืนสินเชื่อของธุรกิจขนาดใหญ่ ในขณะเดียวกันเราประเมินผลประกอบการใน Q1/66 จะออกมาแข็งแกรงทั้ง QoQ และ YoY เนื่องจาก NIM เพิ่มขึ้นหลังที่มีการขึ้นดอกเบี้ยนโยบายหลายครั้ง

ดังนั้นจึงได้ประมาณกำไรกลุ่มธนาคาร 6 แห่ง ที่อยู่ภายใต้การดูแล ของบล.กรุงศรี ได้แก่ BBL ,KBANK ,KTB ,SCB ,TISCO และ TTB ไว้ราว 5.07 หมื่นลบ. เพิ่มขึ้น 60% QoQ และ 20% YoY ให้น้ำหนัก SCB คาดว่ากำไรจะเติบโตแข็งแกร่งที่สุดในกลุ่มของปี 66 ให้ราคาเป้าหมาย 160 บาท รวมถึงมองว่าพอร์ตสินเชื่อของ BBL ลูกค้าดูดีกว่าคูแข่ง ซึ่งจะทำให้ NIM ของ BBL มีแนวโน้มเพิ่มขึ้นโดยไม่ต้องกังวลกับประเด็นคุณภาพสินทรัพย์ ให้ราคาเป้าหมาย 180 บาท

ถึงแม้ว่าแนวโน้มเศรษฐกิจโลกจะดูท้าทายและภาวะตลาดยังค่อนข้างมีความกลัวอยู่สูงจากปัญหาของระบบธนาคารในสหรัฐฯและยุโรป แต่ยังคงมุมมองระบบธนาคารของไทยจะได้รับผลกระทบจำกัด โดยเชื่อวาหุ้นกลุ่มธนาคารจะวิ่งขึ้นได้อย่างมั่นคงก็ต่อเมื่อผลประกอบการ Q1/66 แสดงให้เห็นว่าสินเชื่อขยายตัวได้อย่างแข็งแกร่ง และ NIM เพิ่มขึ้นได้ดีตามคาด

ทางด้านบล.อินโนเวสท์ เอกซ์ มองว่ากลุ่มธนาคารจะตั้งสํารองเพิ่มขึ้น YoY แต่ลดลง QoQ โดยมีทิศทางที่คละกันในแต่ละธนาคาร ในส่วน NPL คาดว่าจะเพิ่มขึ้นเล็กน้อย โดยมีสาเหตุมาจากการสิ้นสุดมาตรการช่วยเหลือลูกหนี้ การปรับเพิ่มอัตราการชําระสินเชื่อที่ปรับโครงสร้างแล้ว ภาวะเงินเฟ้อ การชะลอตัวของเศรษฐกิจโลก และอัตราดอกเบี้ยเงินกู้ที่สูงขึ้น

ในขณะที่สินเชื่อคาดว่าจะทรงตัว QoQ และเติบโต YoY เล็กน้อยใน Q1/66 รวมถึง NIM คาดว่าจะเพิ่มขึ้นอย่างแข็งแกร่ง YoY แต่ QoQ จะอยู่ในระดับที่ค่อนข้างทรงตัว เนื่องจากประโยชน์จากการขึ้นอัตราดอกเบี้ยจะถูก หักล้างโดยการปรับอัตราเงินนําส่งเข้ากองทุนฟื้นฟู เพิ่มขึ้น 0.23% กลับสู่ระดับปกติที่ 0.46%

ดังนั้นจึงได้ประมาณกำไรกลุ่มธนาคาร 8 แห่ง ได้แก่ BBL ,KTB ,SCB ,KBANK ,BAY ,TTB ,TISCO และ KKP ไว้ราว 5.65 หมื่นลบ. เพิ่มขึ้น 40% QoQ และ 10% YoY

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon