มิติหุ้น – ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics มองว่า ผลจากอัตราเงินเฟ้อที่สูงเป็นประวัติการณ์ในรอบหลายปี ทำให้การขึ้นอัตราดอกเบี้ยของธนาคารกลางที่มีอย่างต่อเนื่องในช่วงที่ผ่านมายังคงต่ำกว่าตัวเลขอัตราเงินเฟ้อ ส่งผลให้อัตราดอกเบี้ยที่แท้จริง (Real Interest Rate) อยู่ในระดับต่ำจนอาจติดลบได้ในหลายประเทศ รวมถึงไทยด้วย อย่างไรก็ดี การเร่งขึ้นดอกเบี้ยเพื่อให้เพียงพอที่อัตราดอกเบี้ยที่แท้จริงกลับมาเป็นบวกได้นั้น อาจจำเป็นต้องพิจารณาตัวแปรหรือองค์ประกอบด้านเศรษฐกิจและสังคมอื่นร่วมด้วย เพื่อรักษาสมดุลระหว่างระดับราคา เสถียรภาพทางการเงิน และการขยายตัวทางเศรษฐกิจในระยะยาว

ทั่วโลกขึ้นอัตราดอกเบี้ยไม่ทันเงินเฟ้อ ฉุดดอกเบี้ยที่แท้จริงต่ำถึงติดลบ

หลังจากเศรษฐกิจทั่วโลกส่งสัญญาณฟื้นตัวอีกครั้งจากภาวะอุปทานชะงักงัน (Supply Constraint) ของห่วงโซ่ผลิตหลักเริ่มคลี่คลาย ตลาดแรงงานฟื้นตัวอย่างรวดเร็ว ขณะที่ราคาสินค้าโภคภัณฑ์ยังทรงตัวสูงต่อไปจากผลพวงความขัดแย้งระหว่างรัสเซีย-ยูเครน เหล่านี้มีส่วนสนับสนุนให้อัตราเงินเฟ้อสูงกว่ากรอบเป้าหมายของธนาคารกลางทั่วโลก ส่งผลให้การดำเนินนโยบายจำเป็นต้องกลับทิศอย่างรวดเร็วหลังผ่านพ้นวิกฤตโควิด-19 ไปได้ไม่นาน

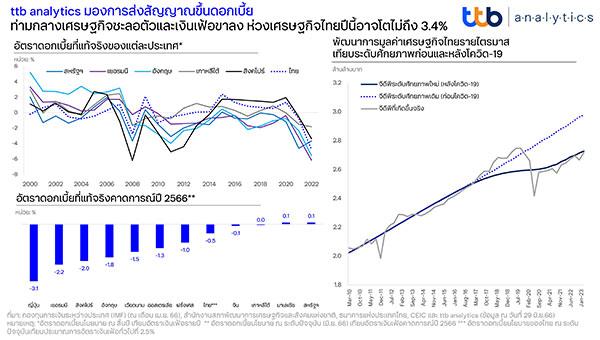

นับแต่ต้นปี 2565 ธนาคารกลางหลายแห่งมีความพยายามใช้นโยบายการเงินที่เข้มงวดต่อเนื่องเพื่อหยุดยั้งความร้อนแรงของเงินเฟ้อ แต่ผลจากอัตราเงินเฟ้อที่สูงเป็นประวัติการณ์ในรอบทศวรรษ ส่งผลให้อัตราดอกเบี้ยที่แท้จริง (อัตราดอกเบี้ยหักลบอัตราเงินเฟ้อ) หรือ Real Interest Rate ยังอยู่ในระดับต่ำ เห็นได้จากอัตราดอกเบี้ยนโยบายปัจจุบันเทียบกับอัตราเงินเฟ้อคาดการณ์ทั้งปี 2566 พบว่า อัตราดอกเบี้ยที่แท้จริงในหลายประเทศต่ำจนติดลบ เช่น ญี่ปุ่น (-3.1%) เยอรมนี (-2.2%) อังกฤษ (-1.8%) และไทย (-0.5%) เป็นต้น

สำหรับประเทศไทย ล่าสุดคณะกรรมการนโยบายการเงิน (กนง.) มีมติขึ้นอัตราดอกเบี้ยอีก 0.25% ซึ่งเป็นการขึ้นติดต่อกันเป็นครั้งที่ 6 สู่ระดับ 2.00% ในรอบการประชุมเดือนพฤษภาคม 2566 อีกทั้งยังส่งสัญญาณขึ้นดอกเบี้ยอีกอย่างน้อย 0.25% ในรอบการประชุมที่เหลืออีก 3 ครั้งในปีนี้ เพื่อให้เพียงพอที่อัตราดอกเบี้ยที่แท้จริงกลับมาเป็นศูนย์ (Neutral Rate) หรือเป็นบวก (Positive Rate) ได้อีกครั้ง

การเร่งขึ้นดอกเบี้ยเพื่อให้ Real Rate กลับมาเป็นบวก จะช่วยลดความเสี่ยงด้านเสถียรภาพทางการเงินจริงหรือ?

แท้ที่จริงแล้ว ไทยเคยประสบปัญหาอัตราดอกเบี้ยที่แท้จริงติดลบมาแล้วไม่ต่ำกว่า 5-6 ครั้งในรอบสิบกว่าปีที่ผ่านมา เช่นเดียวกับหลาย ๆ ประเทศที่พัฒนาแล้วที่มีอัตราดอกเบี้ยที่แท้จริงปรับตัวลดลงอย่างต่อเนื่องหลังปี 2523 และเริ่มติดลบมาตั้งแต่ปี 2553 เป็นต้นมา สอดคล้องกับอัตราผลตอบแทนที่แท้จริงของพันธบัตรรัฐบาลระยะยาวสหรัฐฯ ที่เฉลี่ยอยู่ที่ประมาณ 0% ขณะที่อัตราผลตอบแทนที่แท้จริงของพันธบัตรรัฐบาลระยะสั้นกลับติดลบอย่างมาก ส่วนในเยอรมนีและอังกฤษ อัตราผลตอบแทนที่แท้จริงของพันธบัตรรัฐบาลยังคงติดลบในทุกช่วงอายุที่ครบกำหนดไถ่ถอน (Maturity)

ทั้งนี้ โดยปกติแล้ว สินทรัพย์ที่มีคุณภาพหรือมีความเสี่ยงต่ำอย่างพันธบัตรรัฐบาลสหรัฐฯ มักให้อัตราผลตอบแทนที่แท้จริงเฉลี่ยติดลบอยู่แล้วราว 0.5-2.0% ส่วนอัตราผลตอบแทนที่แท้จริงของสินทรัพย์ที่มีความเสี่ยงสูงอย่างกองทุนที่ลงทุนในตลาดเกิดใหม่ (Emerging Markets) จะอยู่ที่ราว 1.0 -2.0% จึงไม่แปลกที่นักลงทุนจะมีพฤติกรรมแสวงหาผลตอบแทน (Search for Yield) ในภาวะตลาดการเงินตึงตัว จนอาจนำไปสู่ความกังวลที่จะเกิด “ความเสี่ยงด้านเสถียรภาพทางการเงิน” หรือ Financial Stability Risk

อย่างไรก็ดี อัตราดอกเบี้ยนโยบายที่อยู่ในระดับสูงก็อาจทำให้สินทรัพย์เสี่ยงน่าสนใจขึ้นได้เช่นกัน ซึ่งในช่วงที่ผ่านมา ราคาสินทรัพย์เสี่ยงปรับตัวสูงขึ้นมากจากสภาพคล่องล้นระบบ ก่อนจะผันผวนและปรับตัวลดลงอย่างรวดเร็ว หลังแนวโน้มดอกเบี้ยขาขึ้นเพิ่มความน่าสนใจให้กับผลิตภัณฑ์ตราสารหนี้ แต่ในทางกลับกัน อัตราดอกเบี้ยที่อยู่ในระดับสูงก็อาจทำให้ราคาต่อกำไรที่แท้จริงของหุ้นมีแนวโน้มต่ำกว่าปัจจัยพื้นฐานที่ควรจะเป็น (Undervalued) อันเนื่องจากมูลค่าที่แท้จริงของรายได้บริษัทจดทะเบียนจะลดลงตามการนำอัตราดอกเบี้ยมาเป็นตัวคิดลด (Discount) เพื่อทอนการเติบโตของรายได้และกระแสเงินสดในอนาคต บวกกับราคาหุ้นที่ปรับฐานลงไปมาก โดยเฉพาะหุ้นเทคโนโลยีที่เจอแรงเทขายอย่างหนักก่อนหน้านี้ ยิ่งทำให้สินทรัพย์เสี่ยงน่าสนใจมากขึ้น

นอกจากนี้ ภาวะการเงินโลกที่ตึงตัวขึ้นก็กลายเป็นความเสี่ยงต่อตลาดเกิดใหม่จากการไหลออกของเงินทุนต่างชาติ (Outflow) โดยเงินทุนเคลื่อนย้ายมักแสวงหาผลตอบแทนที่ดีขึ้นจากการลงทุนในตลาดเกิดใหม่ แต่การขึ้นอัตราดอกเบี้ยนโยบายอย่างรวดเร็ว ท่ามกลางข้อจำกัดทางเศรษฐกิจของตลาดเกิดใหม่หรือประเทศกำลังพัฒนาที่อาจยังไม่พร้อมจะปรับขึ้นอัตราดอกเบี้ยได้ทันตามกลุ่มประเทศพัฒนาแล้ว ส่งผลให้ส่วนต่างอัตราดอกเบี้ยยังค่อนข้างกว้าง จึงอาจเห็นเงินทุนไหลออกทั้งจากตราสารหนี้และแรงเทขายหุ้น จากความเปราะบางทางการเงินที่ยังคงเพิ่มขึ้นในหลายภาคส่วน โดยเฉพาะอย่างยิ่งตลาดเกิดใหม่ที่มีปัจจัยพื้นฐานอ่อนแอ เช่น เศรษฐกิจฟื้นช้า หนี้ต่างประเทศสูง ดุลบัญชีเดินสะพัดติดลบต่อเนื่อง หรือ ทุนสำรองระหว่างประเทศต่ำ เป็นต้น

ttb analytics ประเมินว่า เงินเฟ้อไทยได้ผ่านจุดสูงสุดไปแล้วเมื่อช่วงปลายปีที่ผ่านมา และเริ่มลดลงต่อเนื่องจนเข้าสู่กรอบเป้าหมายได้ตั้งแต่ไตรมาสแรกของปี 2566 นี้ ซึ่งล่าสุดในเดือนมิถุนายนที่ผ่านมา อัตราเงินเฟ้อทั่วไปและเงินเฟ้อพื้นฐานก็ปรับลดลงมาอยู่ที่ 0.23% และ 1.32% ตามลำดับ ทั้งนี้ คาดว่าอัตราดอกเบี้ยที่แท้จริงของไทยในระยะต่อไปจะมีแนวโน้มเพิ่มขึ้นอย่างรวดเร็วจากเงินเฟ้อที่ปรับตัวลดลงมากในไตรมาสที่ 3 ตามผลของฐานสูงในปีก่อนหน้า (แม้มีแรงกดดันจากความเสี่ยงปรากฎการณ์เอลนีโญ) รวมไปถึงการผ่อนมาตรการดูแลค่าครองชีพของภาครัฐ และกิจกรรมทางเศรษฐกิจที่มีแนวโน้มชะลอตัวลงจากทั้งปัจจัยภายในและนอกประเทศ ทำให้มีการส่งสัญญาณขึ้นดอกเบี้ยอีกอย่างน้อย 0.25% ในปีนี้ ซึ่งอาจดึงให้เศรษฐกิจไทยทั้งปีมีแนวโน้มขยายตัวต่ำกว่าที่คาดไว้ก่อนหน้าที่ 3.4%

มอง 3 ประเด็นความเสี่ยงเศรษฐกิจไทย ท่ามกลางการส่งสัญญาณขึ้นของอัตราดอกเบี้ย

ประเด็นที่ 1 : เศรษฐกิจไทยฟื้นตัวช้า และยังไม่กลับมาเท่ากับระดับศักยภาพ (เดิม) โดยเศรษฐกิจไทยกลับมาอยู่ในช่วงก่อนวิกฤตโควิด-19 แล้วตั้งแต่ปลายปีที่ผ่านมา แต่ยังไม่กลับเข้าสู่ระดับศักยภาพเดิมในอดีตจากแผลเป็นทางเศรษฐกิจที่เกิดจากผลกระทบของโรคระบาด โดยปัจจุบัน เศรษฐกิจไทยฟื้นตัวได้อย่างช้า ๆ จากอานิสงส์ของภาคบริการที่ฟื้นตัวได้ตามการท่องเที่ยว ซึ่งส่วนหนึ่งถูกสนับสนุนด้วยปัจจัยด้านราคาจากการปรับขึ้นค่าพักแรมไปแล้วกว่า 10-30% จากปีก่อน ขณะที่ความหวังจากนักท่องเที่ยวจีนที่จะกลับมาฟื้นภาคท่องเที่ยวก็ต่ำกว่าเป้าค่อนข้างมาก ส่วนการบริโภคสินค้าคงทนที่ยังฟื้นตัวได้มาจากอุปสงค์คงค้าง (Pent-up Demand) แต่ก็เริ่มเห็นสัญญาณชะลอตัวลงบ้าง และอีกส่วนจากกระแสความนิยมรถไฟฟ้า (EV) ซึ่งไม่ได้ก่อให้เกิดผลต่อเศรษฐกิจเพิ่มเติมเนื่องจากส่วนใหญ่เป็นการนำเข้าจากจีน นอกจากนี้ การส่งออกไทยยังชะลอตัวต่อเนื่องตามทิศทางเศรษฐกิจโลกและประเทศคู่ค้า โดยเฉพาะโมเมนตัมจากอุปสงค์จีนที่ค่อนข้างแผ่ว ตลอดจนปัจจัยหนุนด้านราคาพลังงานที่น้อยลง ทำให้การส่งออกเผชิญแรงกดดันทั้งปัจจัยด้านปริมาณ (Quantity Effect) จากกำลังซื้อที่ชะลอตัวและด้านราคา (Price Effect) จากราคาสินค้าที่เกี่ยวเนื่องกับพลังงานปรับตัวลดลง

ประเด็นที่ 2 : หนี้เสียพุ่ง-หนี้ครัวเรือนสูงเรื้อรัง โดยล่าสุดหนี้ครัวเรือนไทยในไตรมาส 1 ปี 2566 แตะ 16 ล้านล้านบาท หรือ 90.6% ของจีดีพี ซึ่งแม้ว่าจะลดลงจากจุดสูงสุดในไตรมาส 1 ปี 2564 ที่ระดับ 95.5% ของจีดีพี แต่หนี้ที่อยู่ในระดับสูงเกิน 70% ต่อจีดีพีก็เป็นตัวบั่นทอนความสามารถในการจับจ่ายของครัวเรือนอยู่ไม่น้อย นอกจากนี้ คุณภาพหนี้ก็มีแนวโน้มแย่ลงและเป็นอุปสรรคต่อการก่อหนี้ใหม่ โดยสัดส่วนหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL) ต่อสินเชื่อรวมของครัวเรือนในไตรมาส 1 ปี 2566 อยู่ที่ 2.68% เร่งขึ้นจากไตรมาสก่อนหน้าที่ 2.62% และสิ่งที่ต้องจับตาเพิ่มเติมคือ ยอดหนี้ที่ยังไม่ใช่หนี้เสีย แต่ค้างชำระไม่เกิน 90 วัน (หนี้ที่กล่าวถึงเป็นพิเศษ) ที่มีแนวโน้มเพิ่มสูงขึ้น ทำให้มูลหนี้ครัวเรือนที่ขยายตัวปีละ 3-4% อาจต้องใช้เวลาไม่ต่ำกว่า 10 ปีในการปรับลดให้อยู่ในระดับเหมาะสม

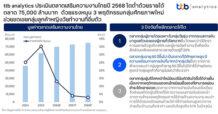

ประเด็นที่ 3 : ต้นทุนการกู้ยืมที่ปรับสูงขึ้นเริ่มเป็นอุปสรรคต่อการระดมทุนของภาคเอกชน จากข้อมูลไตรมาส 1 ปี 2566 พบว่า ภาพรวมสินเชื่อธนาคารพาณิชย์ขยายตัวได้เพียง 0.5% เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) ชะลอลงจากไตรมาสก่อนหน้าที่ 2.1%YoY ด้านสินเชื่อภาคธุรกิจก็เติบโตชะลอลง ขณะที่สินเชื่อ SMEs หดตัวต่อเนื่องติดต่อกัน 3 ไตรมาส อีกทั้งธนาคารพาณิชย์ยังมีความเข้มงวดในการปล่อยสินเชื่อจากภาวะการเงินตึงตัวและความเสี่ยงที่จะผิดนัดชำระหนี้ที่จะมีแนวโน้มเพิ่มสูงขึ้นตาม ยิ่งกว่านั้น สภาพคล่องธนาคารพาณิชย์ยังถูกดึงออกไปบางส่วนจากอัตราดอกเบี้ยเงินฝากที่ปรับตัวสูงขึ้น เห็นได้จากปริมาณเงินฝากจากภาคธุรกิจและบุคคลธรรมดาในระบบธนาคารพาณิชย์ที่สูงถึง 14.2 ล้านล้านบาท โดยเฉพาะยอดเงินฝากในบัญชีฝากประจำที่ขยายตัวถึง 13.0%YoY ซึ่งส่วนหนึ่งมาจากการที่ธุรกิจขนาดใหญ่ดึงสภาพคล่องส่วนเกินมาพักไว้กับธนาคารพาณิชย์ หลังเร่งระดมทุนผ่านการออกหุ้นกู้อย่างต่อเนื่อง (ทั้งออกหุ้นกู้ใหม่และต่ออายุหุ้นกู้เดิม) เพื่อล็อกต้นทุนทางการเงินในช่วงที่ดอกเบี้ยยังเป็นขาขึ้นเช่นนี้

ttb analytics มองว่า ปัจจุบันทั่วโลกกำลังเผชิญบริบทของเงินเฟ้อสูงเรื้อรัง แน่นอนว่า Policymaker จำเป็นต้องดำเนินนโยบายทางการเงินที่เข้มงวดขึ้นเพื่อสกัดการเร่งขึ้นของเงินเฟ้อ แต่การปรับขึ้นอัตราดอกเบี้ยอย่างต่อเนื่องเพื่อตระหนักว่าอัตราเงินเฟ้อ “ชั่วคราว” มีแนวโน้มเรื้อรังกว่าที่คาดไว้มากนั้น จำเป็นต้องพิจารณาร่วมกับตัวแปรทางเศรษฐกิจและสังคมอื่นๆ (อาทิ ผลิตภาพทางเศรษฐกิจ โครงสร้างประชากร การลงทุน) ฉะนั้นแล้ว ท่ามกลางความหวังที่เศรษฐกิจจะกลับมาขยายตัวได้ในระดับศักยภาพต่อไป อัตราดอกเบี้ยที่แท้จริงจึงเป็นเครื่องสะท้อนระหว่างสมดุลในการรักษาระดับราคา เสถียรภาพทางการเงิน และการขยายตัวทางเศรษฐกิจในระยะยาว

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon