ผลจากสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) ได้ออกมาคุมเข้ม ในเรื่องของการจดทะเบียนเข้าตลาดหลักทรัพย์ฯ ทำให้ปี 2566 นี้ มีบริษัทที่เตรียมเข้าตลาดหลักทรัพย์แห่งประเทศไทย (SET) และตลาดหลักทรัพย์ เอ็ม เอ ไอ (mai) มากกว่าที่ผ่านมา ตั้งแต่ต้นปี 2566 มีเพียง 18 บริษัท ที่เข้าตลาดแล้วเท่านั้น โดยช่วงครึ่งหลังปี 2566 คาดว่าจะจ่อเข้าตลาดหลักทรัพย์อีกหลายบริษัท

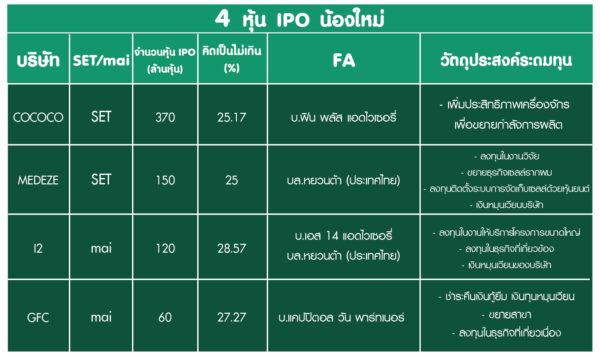

ทั้งนี้ ทาง “มิติหุ้น” ได้รวบรวมข้อมูลในบางส่วน พบว่า มี 4 บริษัท น้องใหม่ ที่มีผลงานแรง, พื้นฐานแน่น และมองว่าเป็นตัวแทนแต่ละกลุ่มธุรกิจเครื่องดื่ม, เทคโนโลยี และHealthcare คาดว่าจะเข้าเทรดในช่วงครึ่งหลังปี 2566 ดังนี้

“COCOCO” เจ้าตลาดน้ำมะพร้าว

บริษัท ไทย โคโคนัท จำกัด (มหาชน) หรือ “COCOCO” ผู้นำผลิตและจำหน่ายผลิตภัณฑ์ที่แปรรูปจากมะพร้าว และผลไม้ ภายใต้ตราสินค้า Thaicoco, Cocoburi และConcept P อีกทั้งบริษัทเป็นผู้ผลิต และจัดจำหน่ายสินค้าอาหารเพื่อสุขภาพจากโปรตีนพืช ภายใต้ บริษัท ไทย แพลนท์ เบส ฟู้ด จำกัด (“TPF”) และผู้ผลิตผลิตภัณฑ์ชีส และเนยประเภทต่างๆ ที่ทำจากพืช ภายใต้บริษัทร่วมทุน จัสท์ไลค์ แอนด์ มอร์ จำกัด (“JLM”) รวมถึงประกอบธุรกิจผลิตอาหารสัตว์เลี้ยงแบบเปียกเพื่อสุขภาพสำหรับสุนัขและแมว ภายใต้ตราสินค้า Moochie

อย่างไรก็ตาม ทุกธุรกิจของบริษัทนั้น ได้จัดจำหน่ายภายใต้ตราสินค้าของบริษัทเอง และรับจ้างผลิตสินค้า (Original Equipment Manufacturer หรือ OEM) ซึ่งจัดจำหน่ายมากกว่า 90 ประเทศทั่วโลก

การดำเนินธุรกิจที่ผ่านมา ทำให้บริษัทได้สร้างจุดเด่น และจุดแข็งขึ้นมา ได้แก่ สามารถสร้างความแตกต่างในตัวผลิตภัณฑ์ และได้เปรียบคู่แข่งทั้งใน และต่างประเทศ ประกอบกับเป็นธุรกิจที่อยู่ในเมกาเทรนด์ เป็นต้น

ปัจจุบัน ทางบริษัทได้เตรียมเสนอขายหุ้นที่ออกใหม่ต่อประชาชน (IPO) จำนวน 370 ล้านหุ้น หรือคิดเป็นไม่เกิน 25.17% เข้า SET ในกลุ่มอุตสาหกรรม เกษตรและอุตสาหกรรมอาหาร / อาหารและเครื่องดื่ม โดยมีบริษัท ฟิน พลัส แอดไวเซอรี่ จำกัด เป็นที่ปรึกษาทางการเงิน (FA)

การระดมทุนในครั้งนี้ เพื่อนำเงินไปเพิ่มประสิทธิภาพเครื่องจักรในการผลิตทั้ง 3 ผลิตภัณฑ์ ได้แก่ ผลิตภัณฑ์จากมะพร้าว, อาหารสัตว์เลี้ยง และอาหารที่ทำจากพืชของบริษัท เนื่องจากบริษัทมีแผนที่จะขยายกำลังการผลิต และในอนาคตอาจส่งผลให้บริษัทขยายฐานลูกค้า และสามารถรองรับออเดอร์ได้เพิ่มมากขึ้น

นอกจากนี้ งบการเงินในปี 2565 บริษัทมีกำไรอยู่ที่ 302.22 ล้านบาท เมื่อเทียบกับปี 2564 ที่มีกำไร 241.88 ล้านบาท และปี 2563 ที่มีกำไรเพียง 69.46 ล้านบาท

“MEDEZE” ผู้จัดเก็บเซลล์ภูมิคุ้มกัน

บริษัท เมดีซ กรุ๊ป จำกัด (มหาชน) หรือ “MEDEZE” ที่ประกอบธุรกิจให้บริการตรวจวิเคราะห์ คัดแยก เพาะเลี้ยง และรับฝากเซลล์ต้นกำเนิด และตรวจศักยภาพเซลล์ภูมิคุ้มกัน รวมถึงให้บริการครอบคลุมถึงการจัดเก็บเซลล์ภูมิกันต้นกำเนิดในระยะยาวผ่านนวัตกรรม และเทคโนโลยีที่ทันสมัย

ด้วยมาตรฐานจัดเก็บแช่แข็งระดับสากล Association for the Advancement of Blood and Biotherapies (AABB) หรือการรับรองมาตรฐานเฉพาะทางในระดับสากลเกี่ยวกับสเต็มเซลล์ ทั้งในด้านการจัดเก็บ จนถึงการเพาะเลี้ยงเซลล์ เพื่อที่ผู้ใช้จะได้รับสเต็มเซลล์ที่มีคุณภาพและปลอดภัยอย่างแท้จริงจากสหรัฐอเมริกา

ขณะเดียวกัน บริษัทมีนักวิทยาศาสตร์และบุคลากรชั้นนำในวงการเทคโนโลยีชีวภาพ (Biotechnology) และมีความแข็งแกร่งในด้านเครือข่ายแพทย์ชั้นนำในประเทศ และการมีห้องปลอดเชื้อระดับคลีนรูม พร้อมด้วยอุปกรณ์ และเทคโนโลยีที่มีความทันสมัยในวงการธนาคารจัดเก็บเซลล์ต้นกำเนิด (Stem Cell Banking)

ทั้งนี้ บริษัทได้เตรียมเสนอขายหุ้น IPO จำนวน 150 ล้านหุ้น หรือคิดเป็นไม่เกิน 25% เข้า SET ในกลุ่มอุตสาหกรรม บริการ / การแพทย์ โดยมีบริษัทหลักทรัพย์ หยวนต้า (ประเทศไทย) จำกัด เป็นที่ปรึกษาทางการเงิน (FA)

การระดมทุนในครั้งนี้ เพื่อลงทุนในงานวิจัย และขยายธุรกิจเซลล์รากผม, เข้าลงทุนติดตั้งระบบการจัดเก็บเซลล์ด้วยหุ้นยนต์ (Robotic Cell Banking) รวมถึงนำไปใช้เป็นเงินหมุนเวียนบริษัท ภายหลังจะส่งผลให้บริษัทสามารถพัฒนา และขยายการเติบโตทางธุรกิจได้อีกด้วย

นอกจากนี้ งบการเงินในปี 2565 บริษัทมีกำไรอยู่ที่ 147.19 ล้านบาท ซึ่งเติบโตมากกว่า ปี 2564 และ 2565 ที่มีกำไร 79.15 ล้านบาท และ112.06 ล้านบาท ตามลำดับ

“I2” ผู้ให้บริการ SI ครบวงจร

บริษัท ไอ ทู เอ็นเตอร์ไพรซ์ จำกัด (มหาชน) หรือ “I2” เป็นผู้ให้บริการ System Integration (SI) แบบครบวงจร ได้แก่ ให้คำ ปรึกษา ออกแบบ จัดหา ติดตั้ง และจำหน่ายผลิตภัณฑ์และอุปกรณ์ที่เกี่ยวข้องกับการสื่อสาร โทรคมนาคม และระบบเทคโนโลยีสารสนเทศ สำหรับโครงสร้างรายได้ของบริษัท มาจากการขายและบริการงานโครงการ และ การให้บริการอินเทอร์เน็ต

ปัจจุบัน บริษัทได้เตรียมเสนอขายหุ้น IPO จำนวน 120 ล้านหุ้น หรือคิดเป็นไม่เกิน 28.57% เข้า mai ในกลุ่มอุตสาหกรรม เทคโนโลยี โดยมีบริษัท บริษัท เอส 14 แอดไวเซอรี่ จำกัด และบริษัทหลักทรัพย์ หยวนต้า (ประเทศไทย) จำกัด เป็นที่ปรึกษาทางการเงิน (FA)

ทั้งนี้ การเข้าระดมทุนในครั้งนี้ เพื่อใช้ลงทุนในงานให้บริการโครงการขนาดใหญ่, ใช้ลงทุนในธุรกิจที่เกี่ยวข้องเพื่อสร้างการเติบโตให้กับบริษัท และใช้เป็นเงินหมุนเวียนของบริษัท อย่างไรก็ตาม บริษัทวางแผนที่จะหาแหล่งทุนเพิ่มเติม อาทิ เงินกู้ยืมจากสถาบันการเงิน เพื่อการลงทุนสำหรับโครงการขนาดใหญ่ เนื่องจากคาดว่าเงินระดมทุนอาจไม่เพียงพอ

“GFC” ผู้เชี่ยวชาญด้าน Healthcare

บริษัท เจเนซีส เฟอร์ทิลีตี เซ็นเตอร์ จำกัด (มหาชน) หรือ “GFC” เป็นผู้ให้บริการทางการแพทย์สำหรับผู้มีปัญหามีบุตรยากแบบครบวงจร ตั้งแต่ให้คำแนะนำและคำปรึกษา ตลอดจนการเลือกวิธีการรักษาที่เหมาะสม

ทาง GFC ได้ก่อตั้งคลินิกเฉพาะทางด้านเวชกรรมสูติศาสตร์-นรีเวชวิทยา ภายใต้ชื่อ “Genesis Fertility Center” ในย่านพระราม 3 ซึ่งมีทีมแพทย์ และนักวิทยาศาสตร์ผู้ชำนาญ และที่มีประสบการณ์ด้านเทคโนโลยีช่วยการเจริญพันธุ์ ด้วยนวัตกรรม และเทคโนโลยีช่วยการเจริญพันธุ์ที่ทันสมัย ได้แก่ รศ.นพ.พิทักษ์ เลาห์เกริกเกียรติ, นพ.ประมุข วงศ์ธนะเกียรติ, พญ.ปรวัน ตั้งธรรม, นางสาวปิยะดา วิรัตน์พงษ์ และนางภาสิริ อรวัฒนศรีกุล

กลุ่มลูกค้าของบริษัท แบ่งเป็น 4 กลุ่ม ได้แก่ 1.กลุ่มลูกค้าผู้ที่วางแผนการมีบุตรในอนาคต, 2.กลุ่มลูกค้าคู่สมรสคนไทยที่สนใจอยากมีบุตร, 3.กลุ่มลูกค้าคู่สมรสคนไทยกับชาวต่างชาติที่สนใจอยากมีบุตร และ4.กลุ่มลูกค้าคู่สมรสชาวต่างชาติที่สนใจอยากมีบุตร

ปัจจุบัน บริษัทได้เตรียมเสนอขายหุ้น IPO จำนวนไม่เกิน 60 ล้านหุ้น คิดเป็น 27.27% เข้า mai ในกลุ่มอุตสาหกรรม บริการ โดยมีบริษัท แคปปิตอล วัน พาร์ทเนอร์ จำกัด เป็นที่ปรึกษาทางการเงิน (FA)

การระดมทุนในครั้งนี้ เพื่อนำไปชำระคืนเงินกู้ยืมจากสถาบันการเงิน, ลงทุนในการขยายสาขา และลงทุนในธุรกิจที่เกี่ยวเนื่องและโอกาสในธุรกิจใหม่ๆ ในอนาคต รวมถึงใช้เป็นเงินทุนหมุนเวียนในการดำเนินธุรกิจ

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon