มิติหุ้น – กลุ่มธนาคารยูโอบีประกาศผลกำไรสุทธิจากธุรกิจหลักในช่วงครึ่งปีแรกของปี 2566 อยู่ที่ 3.1 พันล้านดอลลาร์สิงคโปร์ เพิ่มขึ้นร้อยละ 53 เมื่อเทียบกับช่วงเดียวกันของปีที่ผ่านมา ด้วยแรงหนุนจากผลกำไรที่เติบโตขึ้นอย่างแข็งแกร่งจากแฟรนไชส์ธุรกิจ ผลกำไรสุทธิจะอยู่ที่ 2.9 พันล้านดอลลาร์สิงคโปร์หากรวมค่าใช้จ่ายครั้งเดียวที่เกิดขึ้นจากการรวมธุรกิจจากซิตี้กรุ๊ป

คณะกรรมการบริษัทเสนอจ่ายเงินปันผลระหว่างกาลที่ 85 เซ็นต์ต่อหุ้นสามัญหรือคิดเป็นอัตราการจ่ายเงินตอบแทนอยู่ที่ประมาณร้อยละ 49 เพิ่มขึ้นร้อยละ 42 จากเงินปันผลระหว่างกาลที่เสนอจ่ายเมื่อปีที่ผ่านมา

ผลกำไรสุทธิจากธุรกิจหลักในไตรมาส 2 ปี 2566 เพิ่มขึ้นร้อยละ 35 หรือ 1.5 พันล้านดอลลาร์สิงคโปร์ เมื่อเทียบกับปี 2565 โดยรายได้จากดอกเบี้ยรับสุทธิปรับตัวเพิ่มขึ้นอย่างมากถึงร้อยละ 31 ในขณะที่รายได้อื่นๆ เติบโตขึ้นอย่างรวดเร็ว จากรายได้จากการบริหารตลาดเงินที่เกี่ยวกับลูกค้าที่เพิ่มสูงขึ้น และผลการดำเนินงานที่แข็งแกร่งจากกิจกรรมที่เกี่ยวกับการค้าและการบริหารสภาพคล่อง (trading and liquidity management) ผลกำไรสุทธิประจำไตรมาส 2 ปี 2566 จะอยู่ที่ 1.4 พันล้านดอลลาร์สิงคโปร์ หากรวมค่าใช้จ่ายครั้งเดียวที่เกิดขึ้นจากการควบรวมธุรกิจจากซิตี้กรุ๊ป

คุณภาพของสินทรัพย์มีความแข็งแกร่ง โดยมีอัตราส่วนสินเชื่อด้อยคุณภาพ (NPL) อยู่ที่ร้อยละ 1.6 เงินกันสำรองต่อเงินให้สินเชื่อยังคงอยู่ที่ 30 จุด นอกเหนือจากความเสี่ยงเฉพาะ (specific exposure) เงินกันสำรองยังอยู่ในระดับที่คงที่ กลุ่มธนาคาร ยูโอบียังมีการตั้งสำรองที่เพียงพอเพื่อรองรับเหตุการณ์ที่คาดไม่ถึง

รายได้จากกลุ่มลูกค้ารายใหญ่ (Wholesale Banking) ประจำงวดครึ่งปีแรกของปี 2566 เติบโตขึ้นร้อยละ 24 อยู่ที่ 3.6 พันล้านดอลลาร์สิงคโปร์ เมื่อเทียบกันช่วงเดียวกันของปีก่อนหน้า ซึ่งเป็นผลจากการที่กลุ่มธนาคารให้ความสำคัญกับการปล่อยสินเชื่อคุณภาพดี ยอดปล่อยสินเชื่อกลับมาเติบโตเพิ่มขึ้นที่ร้อยละ 2 เมื่อเปรียบเทียบกับไตรมาสก่อน จากการซื้อขายและการปล่อยสินเชื่อที่ช่วยขับเคลื่อนกิจกรรมของลูกค้าเดิมของธนาคาร ในขณะที่รายได้ข้ามพรมแดนปรับตัวขึ้นร้อยละ 17 เมื่อเทียบกับช่วงเดียวกันในปีก่อนหน้า ซึ่งเกิดจากความเชื่อมโยงของกลุ่มธนาคารที่เข้มแข็ง ท่ามกลางสถานการณ์เศรษฐกิจที่มีความไม่แน่นอน ในขณะที่การให้บริการธุรกรรมธนาคาร (Transaction Banking) ขยายตัวคิดเป็นร้อยละ 53 ของรายได้จากกลุ่มลูกค้ารายใหญ่

รายได้ของกลุ่มลูกค้ารายย่อย (Retail) ในครึ่งปีแรกปรับเพิ่มขึ้นร้อยละ 58 เมื่อเทียบกับปีที่ผ่านมา อยู่ที่ 2.7 พันล้านดอลลาร์สิงคโปร์ ค่าธรรมเนียมบัตรเครดิตยังคงเติบโตอย่างแข็งแกร่งจากการฟื้นตัวของการใช้จ่ายของผู้บริโภค และการรวมพอร์ตโฟลิโอจากซิตี้กรุ๊ปในภูมิภาค เงินฝากของกลุ่มลูกค้ารายย่อยมีอัตราการเติบโตเพิ่มขึ้นร้อยละ 20 เมื่อเทียบกับปีที่แล้ว ประกอบกับปัจจุบันมีการไหลเข้าใหม่ของอัตราเงินฝากสุทธิจากกลุ่มลูกค้ามั่งคั่งอยู่ที่ 12 พันล้านดอลลาร์สิงคโปร์ ทำให้สินทรัพย์ภายใต้จากการบริหารจัดการของธนาคารเพิ่มขึ้นอยู่ที่ 165 พันล้านดอลลาร์สิงคโปร์ เพิ่มขึ้นร้อยละ19 จากปีทีผ่านมา

นาย วี อี เชียง รองประธานกรรมการและประธานเจ้าหน้าที่บริหาร ธนาคารยูโอบี กล่าวว่า “เราสามารถสร้างผลงานในครึ่งปีแรกนี้ได้อย่างน่าชื่นชม ด้วยผลกำไรสุทธิที่ทำสถิติเพิ่มสูงขึ้น จากรายได้ดอกเบี้ยสุทธิที่แข็งแกร่ง รายได้จากการซื้อขายและการลงทุน นอกจากนี้ความต่อเนื่องในการขยายฐานลูกค้าทั่วภูมิภาคยังส่งเสริมให้งบการเงินของกลุ่มธนาคารมีความเข้มแข็ง ถึงแม้การคาดการณ์สถานการณ์เศรษฐกิจทั่วโลกยังมีความไม่แน่นอน เราคาดว่าภูมิภาคอาเซียนสามารถเติบโตได้อย่างต่อเนื่องจากอัตราดอกเบี้ยที่ยังอยู่ในระดับปานกลางทั่วภูมิภาค และจากภาคธุรกิจท่องเที่ยวและบริการที่กลับมาฟื้นตัว

การซื้อกิจการธุรกิจลูกค้ารายย่อยของซิตี้กรุ๊ปของเรากำลังเดินหน้าอย่างต่อเนื่อง ทำให้สถานะทางการตลาดของเรามีความเข้มแข็งและมีฐานลูกค้าเพิ่มขึ้น ซึ่งช่วยสร้างโอกาสในการแสวงหาความร่วมมือระดับโลก และยกระดับการให้บริการแก่ลูกค้าได้อย่างมีประสิทธิภาพ

ท่ามกลางสถานการณ์ที่มีความไม่แน่นอนในปัจจุบัน เรายึดมั่นที่จะสนับสนุนลูกค้า และสร้างคุณค่าให้แก่ผู้มีส่วนเกี่ยวข้อง เราตั้งใจจะลงทุนและสร้างแฟรนไชส์ระดับภูมิภาคของเราให้เติบโตอย่างมั่นคงในระยะยาว”

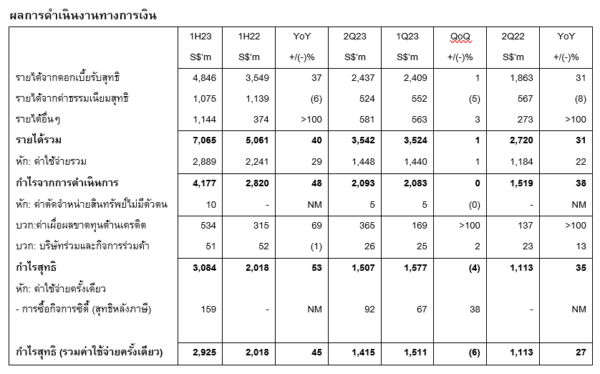

กำไรสุทธิครึ่งปีแรก ปี 2566 เปรียบเทียบกับกำไรสุทธิครึ่งปีแรก ปี 2565

กำไรหลักสุทธิครึ่งปีแรก ปี 2566 ปรับตัวเพิ่มขึ้นร้อยละ 53 จากปีก่อนหน้า มาอยู่ที่ 3.1 พันล้านดอลลาร์สิงคโปร์ โดยได้รับแรงหนุนจากรายได้ดอกเบี้ยรับสุทธิที่แข็งแกร่ง และรายได้จากการซื้อขายและการลงทุน ผลกำไรสุทธิจะอยู่ที่ 2.9 พันล้านดอลลาร์สิงคโปร์หากรวมค่าใช้จ่ายครั้งเดียวที่เกิดขึ้นจากการควบรวมธุรกิจจากซิตี้กรุ๊ป

รายได้จากดอกเบี้ยรับสุทธิปรับตัวเพิ่มสูงขึ้นร้อยละ 37 อยู่ที่ 4.8 พันล้านดอลลาร์สิงคโปร์ จากการขยายตัวของส่วนต่างอัตราดอกเบี้ยสุทธิที่แข็งแกร่งที่ 50 จุด อยู่ที่ร้อยละ 2.13 จากอัตราดอกเบี้ยที่เพิ่มขึ้น

ค่าธรรมเนียมสุทธิและรายได้จากคอมมิชชันปรับลดลงอยู่ที่ 1.1 พันล้านดอลลาร์สิงคโปร์ จากการปล่อยสินเชื่อดอกเบี้ยต่ำและการดำเนินกิจกรรมในตลาดทุน ในขณะที่ทัศนคติของนักลงทุนที่ยังคงมีความระมัดระวังส่งผลต่อการฟิ้นตัวของการบริหารความมั่งคั่ง อย่างไรก็ดีค่าธรรมเนียมบัตรเครดิตทำสถิติเพิ่มสูงขึ้นเป็นประวัติการณ์ สืบเนื่องจากยอดค่าใช้จ่ายผ่านบัตรเครดิตที่ต่อเนื่อง และจากการเข้าซื้อกิจการธุรกิจลูกค้ารายย่อยจากซิตี้กรุ๊ปจาก 3 ประเทศในภูมิภาคนี้

รายได้อื่นๆ เติบโตขึ้นถึง 1.1 พันล้านดอลลาร์สิงคโปร์ เป็นผลมาจากรายได้จากการบริหารตลาดเงินที่เกี่ยวกับลูกค้าที่ทำสถิติสูงสุดใหม่ จากการเพิ่มขึ้นของความต้องการป้องกันความเสี่ยง (hedging demand) และผลการดำเนินการที่ดีจากกิจกรรมที่เกี่ยวข้องกับการซื้อขายและการบริหารสภาพคล่อง

ค่าใช้จ่ายในการดำเนินงานหลักรวมเพิ่มขึ้นร้อยละ 29 อยู่ที่ 2.9 พันล้านดอลลาร์สิงคโปร์ แต่การเพิ่มขึ้นของค่าใช้จ่ายยังน้อยกว่ารายได้ที่เติบโตขึ้นส่งผลให้อัตราค่าใช้จ่ายต่อรายได้ปรับตัวดีขึ้นร้อยละ 3.4 อยู่ที่ร้อยละ 40.9 กลุ่มธนาคารยูโอบีให้ความสำคัญกับการลงทุนเชิงกลยุทธ์ เช่น การลงทุนในบุคคลากร และเทคโนโลยี และการมีวินัยในการใช้จ่าย

เงินกันสำรองเพิ่มขึ้นอยู่ที่ 534 ล้านดอลลาร์สิงคโปร์ ในครึ่งปีแรกของปีนี้ จากเดิมอยู่ที่ 315 ล้านดอลลาร์สิงคโปร์ในปีที่ผ่านมา โดยเงินกันสำรองเฉพาะรายเพิ่มสูงขึ้นจากการตั้งสำรองของลูกค้าธุรกิจขนาดใหญ่ในประเทศไทย ประกอบกับมีการตั้งเงินกันสำรองเชิงรุกเพื่อชดเชยอย่างรอบคอบ ทำให้เงินกันสำรองต่อเงินให้สินเชื่อเพิ่มขึ้นอยู่ที่ 27 จุด ในครี่งปีแรกของปี 2566

ไตรมาส 2 ปี 2566 เปรียบเทียบกับไตรมาส 1 ปี 2566

กำไรหลักสุทธิสำหรับไตรมาส 2 ปรับลดลงร้อยละ 4 อยู่ที่ 1.5 พันล้านดอลลาร์สิงคโปร์ ผลกำไรสุทธิจะอยู่ที่ 1.4 พันล้านดอลลาร์สิงคโปร์หากรวมค่าใช้จ่ายครั้งเดียวในการซื้อกิจการ

รายได้ดอกเบี้ยรับสุทธิยังคงที่อยู่ที่ 2.4 พันล้านดอลลาร์สิงคโปร์ จากส่วนต่างอัตราดอกเบี้ยสุทธิยังทรงตัวอยู่ที่ร้อยละ 2.12 เนื่องจากสภาพคล่องส่วนเกินถูกนำไปใช้ในสินทรัพย์คุณภาพสูงที่ให้ผลตอบแทนต่ำ ในขณะที่ส่วนต่างของอัตราดอกเบี้ยในการให้สินเชื่อปรับขึ้นอยู่ที่ร้อยละ 2.62 รายได้จากค่าธรรมเนียมสุทธิลดลงร้อยละ 5 จากไตรมาสที่แล้ว มาอยู่ที่ 524 ล้านดอลลาร์สิงคโปร์ เป็นผลมาจากค่าธรรมเนียมกลุ่มความมั่นคั่งปรับตัวลดลง เนื่องจากทัศนคติของนักลงทุนยังไม่เปลี่ยนแปลง รายได้อื่นๆปรับตัวขึ้นร้อยละ 3 อยู่ที่ 581 ล้านดอลลาร์สิงคโปร์ สืบเนื่องจากรายได้จากการซื้อขายและการลงทุนทำสถิติสูงขึ้นใหม่ในไตรมาสนี้อีกครั้ง

อัตราส่วนค่าใช้จ่ายต่อรายได้ไม่มีการเปลี่ยนแปลงเมื่อเทียบกับไตรมาสที่แล้ว โดยคงอยู่ที่ร้อยละ 40.9 เงินกันสำรองเพิ่มขึ้นอยู่ที่ 365 ล้านดอลลาร์สิงคโปร์ ทำให้เงินกันสำรองรวมต่อเงินให้สินเชื่อเพิ่มขึ้นอยู่ที่ 30 จุด ซึ่งมีผลมาจากการตั้งสำรองสำหรับลูกค้าธุรกิจขนาดใหญ่ในประเทศไทย รวมถึงมีการตั้งสำรองเชิงรุกเพื่อชดเชยไว้เพิ่มเติม

ไตรมาสที่ 2 ปี 2566 เปรียบเทียบกับไตรมาสที่ 2 ปี 2565

รายได้ดอกเบี้ยรับสุทธิปรับเพิ่มขึ้นร้อยละ 31 จากส่วนต่างอัตราดอกเบี้ยสุทธิที่ปรับเพิ่มขึ้น 45 จุด ค่าธรรมเนียมจากกิจกรรมที่เกี่ยวกับสินเชื่อ และค่าธรรมเนียมจากการบริหารจัดการความมั่งคั่งปรับตัวลดลงเมื่อเทียบกับปีที่แล้ว จากทัศนคติของผู้ลงทุนที่ยังมีความอ่อนไหว แต่เนื่องจากค่าธรรมเนียมจากบัตรเครดิตที่เพิ่มขึ้นลดผลกระทบที่เกิดขึ้นได้ รายได้อื่นๆ เติบโตอย่างรวดเร็วอยู่ที่ 581 พันล้านดอลลาร์สิงคโปร์ โดยได้อานิสงส์จากรายได้ของการบริหารตลาดเงินที่เกี่ยวกับลูกค้าที่เพิ่มสูงขึ้น และผลการดำเนินงานที่แข็งแกร่งจากกิจกรรมที่เกี่ยวกับการค้าและการบริหารสภาพคล่อง (trading and liquidity management) ในไตรมาสนี้

อัตราส่วนค่าใช้จ่ายต่อรายได้ปรับตัวดีขึ้น 2.9 จุด อยู่ที่ร้อยละ 40.9 ได้แรงหนุนจากรายได้ที่เพิ่มขึ้นอย่างแข็งแกร่งบวกกับการบริหารจัดการค่าใช้จ่ายอย่างมีวินัย ทำให้การกันสำรองต่อเงินให้สินเชื่อเพิ่มขึ้นอยู่ที่ 30 จุดจากการตั้งเงินสำรองเชิงรุกเพื่อชดเชยไว้เพิ่มเติม

คุณภาพของสินทรัพย์

ณ วันที่ 30 มิถุนายน 2566 คุณภาพของสินทรัพย์ยังคงมีเสถียรภาพ โดยมีอัตราส่วนสินเชื่อด้อยคุณภาพ (NPL) อยู่ที่ร้อยละ 1.6 อัตราส่วนความเพียงพอของเงินกันสำรองของสินทรัพย์ที่ไม่ก่อให้เกิดรายได้ยังคงอยู่ในระดับแข็งแกร่งที่ร้อยละ 99 หรือร้อยละ 209 หากนับรวมหลักประกัน ส่วนเงินกันสำรองรวมสำหรับสินเชื่อที่ก่อให้เกิดรายได้ยังคงอยู่ที่ร้อยละ 1.0

เงินทุน ฐานะเงินทุน และสภาพคล่อง

เงินทุน สภาพคล่อง และฐานะเงินทุนของกลุ่มธนาคารยูโอบียังคงแข็งแกร่งในไตรมาส 2 ปี 2566 โดยมีอัตราส่วนเงินกองทุนชั้นที่หนึ่งที่เป็นส่วนของเจ้าของ (CET1) รักษาระดับที่ร้อยละ 13.6 ค่าเฉลี่ยอัตราส่วนการดำรงสินทรัพย์สภาพคล่องเพื่อรองรับสถานการณ์ด้านสภาพคล่องที่มีความรุนแรง (LCR) ในทุกสกุลเงินเฉลี่ยที่ร้อยละ 167 ในขณะที่อัตราส่วนการดำรงแหล่งที่มาของเงินให้สอดคล้องกับการใช้ไปของเงิน (NSFR) อยู่ที่ร้อยละ 121 ซึ่งสูงกว่าเกณฑ์กำหนดขั้นต่ำทั้งหมด ส่วนอัตราส่วนเงินให้สินเชื่อต่อเงินรับฝาก (LDR) ยังคงแข็งแกร่งที่ร้อยละ 83.5

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon