มิติหุ้น – ออสสิริส (Ausiris) ผู้เชี่ยวชาญด้าน Gold Investment เผยแนวโน้มตลาดทองคำเดือนกันยายน 2566 ยังรับแรงหนุนหลักจากวัฏจักรการปรับขึ้นดอกเบี้ยของเฟด คาดการณ์ใกล้สิ้นสุด มีโอกาสอาจปรับขึ้นเพียงแค่ 0.25% อีก 1 ครั้ง ในช่วงครึ่งปีหลังนี้ มองยังเป็นจังหวะดีในการย่อซื้อทองสะสม เนื่องจากหากพ้นจากแรงกดดันดังกล่าว ดอลลาร์มีแนวโน้มอ่อนค่า ส่งผลให้แหล่งเงินทุนไหลเข้าสู่ตลาดทองคำเพิ่มมากขึ้น

นายพีระพงศ์ วิริยะนุเคราะห์ นักวิจัยอาวุโส แผนก Ausiris Intelligence บริษัท ออสสิริส จำกัด กล่าวถึงสรุปสถานการณ์ราคาทองในตลาดโลกช่วงเดือนสิงหาคมที่ผ่านมา ปรับตัวลดลงทำจุดต่ำสุดในรอบ 5 เดือนครึ่งที่ระดับ 1,884 ดอลลาร์ ในช่วงปลายเดือนสิงหาคม ซึ่งถือว่าราคาทองคำในตลาดโลกปรับลงราว 4% เมื่อเทียบกับราคาปิดช่วงสิ้นเดือนกรกฎาคมที่ 1,964 ดอลลาร์ ขณะที่ราคาทองในประเทศปรับตัวลดลงจากเดือนก่อน โดยราคาทองคำแท่ง 96.5% ขายออกต่ำสุดบาทละ 31,500 บาท ราคาทองรูปพรรณขายออกต่ำสุดบาทละ 30,835 บาท อ้างอิงราคาจากสมาคมค้าทองคำ สำหรับปัจจัยหลักที่กดดันราคาทองในตลาดโลกคือ การแข็งค่าของสกุลดอลลาร์สหรัฐฯ และอัตราผลตอบแทนพันธบัตรสหรัฐฯ ที่ปรับตัวสูงสุดในรอบ 22 ปี จากการที่นักลงทุนเข้าซื้อดอลลาร์ในฐานะสกุลเงินปลอดภัยท่ามกลางความกังวลเกี่ยวกับความวิตกกังวลต่อการที่มูดี้ส์ปรับลดอันดับความน่าเชื่อถือของธนาคารหลายแห่งในสหรัฐฯ และความกังวลเกี่ยวกับเศรษฐกิจของประเทศจีนหลังบริษัทเอเวอร์แกรนด์ อสังหาริมทรัพย์ยักษ์ใหญ่ของจีนยื่นล้มละลาย นอกจากนี้ราคาทองคำยังเผชิญกับแรงกดดันหลังประธานเฟดยังส่งสัญญาณการเดินหน้าขึ้นดอกเบี้ยต่อเพื่อให้มั่นใจว่าเฟดสามารถคุมปัญหาเงินเฟ้อได้

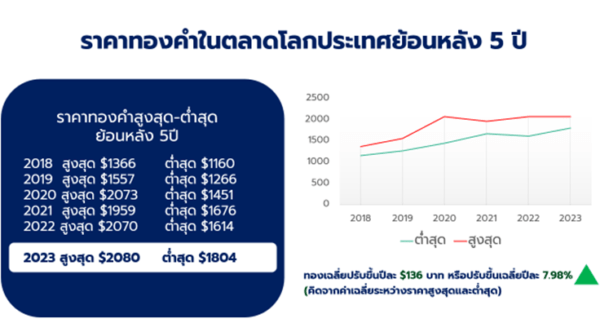

สำหรับการลงทุนทองคำระยะยาวหากเราดูสถิติย้อนหลัง 5 ปีล่าสุด ทองยังเคลื่อนไหวในทิศทางขาขึ้น การลงทุนสินทรัพย์ประเภททองคำยังเป็นสินทรัพย์ปลอดภัยและเป็นสินทรัพย์น่าลงทุนตั้งแต่อดีตจนถึงปัจจุบัน

ทั้งนี้สำหรับในเดือนกันยายนจะมีตัวเลขเศรษฐกิจและปัจจัยอะไรบ้างที่จะกระทบต่อราคาทอง ออสสิริสได้สรุปมาให้ดังนี้

ในช่วงวันที่ 1 กันยายน จับตาตัวเลขการจ้างงานนอกภาคการเกษตรของสหรัฐฯ ซึ่งจะสะท้อนความแข็งแกร่งด้านตลาดแรงงาน โดยจะเป็นมาตรวัดหนึ่งที่เฟดจะใช้ในการประเมินทิศทางดอกเบี้ยในการประชุมครั้งถัดไปในวันที่ 21 กันยายนนี้ หากตัวเลขแรงงานออกมาดี อาจเพิ่มแนวโน้มโอกาสที่เฟดจะขึ้นอัตราดอกเบี้ยต่อ (ซึ่งจะเป็นปัจจัยลบต่อราคาทองคำ) หากออกมาแย่ อาจเพิ่มแนวโน้มโอกาสที่เฟดอาจชะลอการขึ้นอัตราดอกเบี้ยในเดือนนี้ออกไปและอาจพิจารณาการขึ้นอัตราดอกเบี้ยในการประชุมครั้งถัดไปในครึ่งปีหลังที่เหลือนี้แทน (ซึ่งจะเป็นปัจจัยบวกต่อราคาทองคำ)

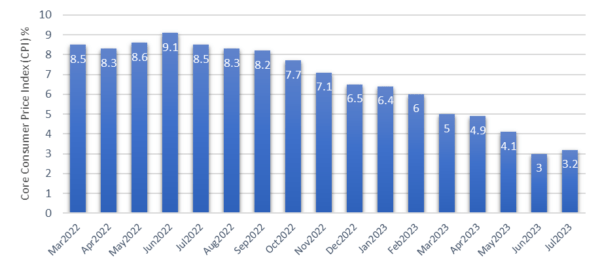

ส่วนในวันที่ 13 กันยายน เป็นเรื่องอัตราเงินเฟ้อสหรัฐฯ โดยล่าสุดอัตราเงินในสหรัฐฯ ปรับตัวขึ้นเป็น 3.2% ในเดือนกรกฎาคม 2023 จาก 3% ในเดือนมิถุนายน แต่ต่ำกว่าการคาดการณ์ที่ 3.3% เป็นการหยุดการลดลงติดต่อกันเป็นเวลา 12 เนื่องจากตัวแปรต้นทุนพลังงานปรับตัวปรับตัวลดลงน้อยกว่าเดือนก่อน เนื่องจากเงินเฟ้อในปัจจุบันยังห่างจากของเป้าของเฟดอยู่ที่ระดับ 2% ที่เหลือนี้ต้องมาติดตามกันต่อในส่วนของตัวเลขเงินเฟ้อประจำเดือนสิงหาคมว่าเงินเฟ้อจะมีการเปลี่ยนแปลงไปในทิศทางใด ซึ่งหากปรับตัวเพิ่มขึ้นอาจกดดันให้นักลงทุนคาดการณ์ว่า เฟดมีโอกาสขึ้นดอกเบี้ยต่อ (ซึ่งเป็นปัจจัยลบต่อราคาทองคำ) แต่หากเงินเฟ้อมีแนวโน้มปรับตัวลดลงอาจลดการคาดการณ์ว่าเฟดจะขึ้นอัตราดอกเบี้ย (ซึ่งเป็นปัจจัยบวกต่อราคาทองคำ) สำหรับออสสิริสประเมินว่าเนื่องด้วยตัวแปรราคาพลังงานยังคงสูงอยู่ในเดือนสิงหาคมอาจทำให้ต้นทุนพลังงงานอาจยังปรับตัวลดลงไม่มาก คาดการณ์ว่าเงินเฟ้อยังปรับตัวลงไม่มากนักจึงเพิ่มโอกาสที่เฟดจะขึ้นอัตราดอกเบี้ยอย่างน้อยอีก 1 ครั้งในปลายปีนี้

กราฟแสดง ความเคลื่อนไหวอัตราเงินเฟ้อสหรัฐฯ ตั้งแต่ปี 2022 ถึงปัจจุบัน

ต่อด้วยวันที่ 14 กันยายน จับตารายงานดัชนีราคาผู้ผลิต (PPI) ดัชนีที่สำคัญที่บ่งชี้ถึงภาวะเงินเฟ้อของราคาผู้บริโภคซึ่งคิดเป็นส่วนหลักของภาวะเงินเฟ้อโดยรวม หากสะท้อนว่าเงินเฟ้อปรับตัวสูงขึ้น จะเป็นปัจจัยหนึ่งที่จะสนับสนุนเฟดขึ้นอัตราดอกเบี้ยต่อ (ซึ่งเป็นปัจจัยลบต่อราคาทองคำ) แต่หากสะท้อนเงินเฟ้อมีแนวโน้มปรับตัวลดลงอาจลดการคาดการณ์ว่าเฟดจะขึ้นอัตราดอกเบี้ย (ซึ่งเป็นปัจจัยบวกต่อราคาทองคำ)

และวันที่ 21 กันยายน จับตาการประชุมของคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯ (FOMC) ว่าจะขึ้นดอกเบี้ยรอบสุดท้ายของปีในเดือนนี้หรือไม่ หรือชะลอการขึ้นดอกเบี้ยในเดือนนี้เพื่อไปขึ้นดอกเบี้ยในการประชุมครั้งถัดไปในเดือนพฤศจิกายน รวมถึงโอกาสที่เฟดจะตรึงอัตราดอกเบี้ยในระดับสูงอีกนานแค่ไหน นอกจากนี้จับตาความคิดเห็นของ พาวเวลล์ ประธานธนาคารกลางสหรัฐและคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯเกี่ยวกับนโยบายการเงินในปัจจุบันรวมถึงทิศทางดอกเบี้ยในครึ่งปีหลังของสหรัฐฯ สำหรับมุมมองของเราจากการตีความคิดเห็นของประธานเฟดล่าสุดในการประชุมเฟดประจำปีที่เมือง “แจ็คสันโฮล” ในเดือนที่ผ่านมา คาดการณ์ว่าเฟดมีโอกาสขึ้นอัตราดอกเบี้ยอีกแค่ 1 ครั้งในปลายปีที่เหลือนี้เท่านั้นหากยังไม่มีสัญญาณความกังวลทางด้านเศรษฐกิจ ล่าสุดข้อมูลจาก FedWatch Tool ของ CME Group ล่าสุดชี้ว่านักลงทุนให้น้ำหนัก 78% คาดว่าเฟดน่าจะชะลอการขึ้นอัตราดอกเบี้ยในเดือนกันยายน และนักลงทุนให้น้ำหนัก 58% ที่เฟดจะปรับขึ้นดอกเบี้ย 0.25% ในการประชุมวันที่ 2 พฤศจิกายน ก่อนที่จะจบวงจรการขึ้นอัตราดอกเบี้ยในปีนี้

ส่วนปลายเดือนกันยายน ในวันที่ 29 จะเป็นประเด็นเรื่องดัชนีราคาจากรายจ่ายเพื่อการบริโภคส่วนบุคคลสหรัฐฯ ซึ่งไม่นับรวมหมวดอาหารและพลังงาน และเป็นมาตรวัดอัตราเงินเฟ้อที่ธนาคารกลางสหรัฐฯ ให้ความสำคัญหากสะท้อนว่าเงินเฟ้อปรับตัวสูงขึ้น จะเป็นปัจจัยหนึ่งที่จะสนับสนุนเฟดขึ้นอัตราดอกเบี้ยต่อ (ซึ่งเป็นปัจจัยลบต่อราคาทองคำ) แต่หากสะท้อนเงินเฟ้อมีแนวโน้มปรับตัวลดลงอาจลดการคาดการณ์ว่าเฟดจะขึ้นอัตราดอกเบี้ย (ซึ่งเป็นปัจจัยบวกต่อราคาทองคำ)

ทั้งนี้ออสสิริสมองภาพรวมปัจจัยอื่น ๆ ที่มีผลต่อราคาทองคำในเดือนกันยายน เพิ่มเติม ได้แก่

- ความเคลื่อนไหวของสกุลดอลลาร์สหรัฐ: มีโอกาสอ่อนค่าลงหลังนักลงทุนมองว่าแม้FED จะขึ้นดอกเบี้ยต่อ แต่ก็น่าจะไม่เกิน 1 ครั้ง ซึ่งมองว่าตลาดรับข่าวพอสมควรแล้ว อีกทั้งเฟดก็ใกล้ถึงจุดยุติการขึ้นดอกเบี้ยด้วยซึ่งจะเป็นผลบวกต่อทอง ทั้งนี้หากพลิกคาดเฟดกลับส่งสัญญาณขึ้นดอกเบี้ยมากกว่า 1 ครั้งซึ่งมองว่ามีโอกาสน้อยมาก ทองอาจกลับสู่แนวโน้มขาลงอีกครั้ง นอกจากนี้ดอลลาร์อาจได้รับผลกระทบจากกลุ่มประเทศ BRICS ที่พยายามลดการพึ่งพาดอลลาร์สหรัฐฯ รวมทั้งเพดานหนี้สหรัฐฯ ที่เพิ่มสูงขึ้นต่อเนื่องเกินกว่า 120% ของ GDP นั้นจะทำให้ความเชื่อมั่นลดลง และมีแนวโน้มที่จะโดนลดเกรดต่อ

- ความเคลื่อนไหวของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ: มีโอกาสกลับตัวจากการขายทำกำไรหลังอัตราผลตอบแทนพันธบัตรสหรัฐฯ ที่ปรับตัวขึ้นทำไฮสูงสุดในรอบ22 ปี อีกทั้งเฟดก็ใกล้ถึงจุดยุติการขึ้นดอกเบี้ยแล้ว ซึ่งมุมมองดังกล่าว ทำให้ผู้เล่นในตลาดบางส่วนคลายความกังวลว่าบอนด์ยีลด์จะปรับตัวขึ้นแรงและทยอยเข้าซื้อบอนด์ระยะยาวเพิ่มเติม จะส่งผลให้ บอนด์ยีลด์ 10 ปี สหรัฐฯ มีโอกาสทยอยปรับตัวลดลงซึ่งจะเป็นผลบวกต่อทอง ทั้งนี้หากพลิกคาดอัตราผลตอบแทนกลับปรับตัวพุ่งต่อซึ่งมองว่ามีโอกาสน้อยมาก ทองอาจกลับสู่แนวโน้มขาลงอีกครั้ง

- การเกิดสัญญาณเศรษฐกิจถดถอยในสหรัฐฯ อันเป็นผลจากการตรึงดอกเบี้ยในระดับสูง: หากเกิดวิกฤติไม่ว่าจะเป็นภาคธนาคาร ภาคอสังหาริมทรัพย์ หรือภาคการเงิน จะส่งผลบวกกับทองคำทันที

- สถานการณ์ตึงเครียดทางภูมิรัฐศาสตร์ทั่วโลก หากกลับมาเข้าสู่สภาวะตึงเครียด อาจทำให้นักลงทุนเข้าถือครองทองคำในฐานะสินทรัพย์ปลอดภัยมากขึ้น (ซึ่งจะเป็นผลบวกต่อทอง)

- สถานการณ์การขึ้นอัตราดอกเบี้ยของธนาคารกลางทั่วโลก

- การฟื้นตัวของเศรษฐกิจจีน: หากรัฐบาลจีนมีมาตรการกระตุ้นและการช่วยเหลือทางเศรษฐกิจจนตัวเลขเศรษฐกิจฟื้นตัวมากกว่าเดือนที่ผ่านมา จะมีผลทำให้ความต้องการทองคำเพิ่มขึ้นในฐานะประเทศที่มีการบริโภคทองคำอันดับต้น ๆ ของโลก

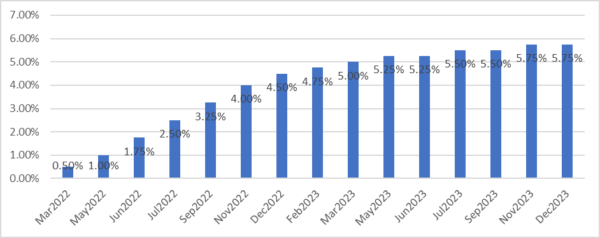

ออสสิริสมองแนวโน้มดอกเบี้ยสหรัฐฯ ล่าสุดเดือนกันยายน อยู่ที่ 5.50% ซึ่งเป็นระดับสูงสุดในรอบ 22 ปี อัปเดตล่าสุดวันที่ 29 สิงหาคม 2023 ขณะที่ Fed Watch Tool ของ CME Group บ่งชี้ว่านักลงทุนให้น้ำหนัก 78% คาดการณ์เฟดจะคงอัตราดอกเบี้ยที่ระดับ 5.50% ขณะที่อีก 21% คาดการณ์ว่าเฟดจะขึ้นอัตราดอกเบี้ยอีก 0.25% สู่ระดับ 5.75% ในการประชุมครั้งถัดไปในวันที่ 21 ก.ย. นักลงทุนส่วนใหญ่ยังมองว่า เฟดใกล้ยุติวงจรการปรับขึ้นอัตราดอกเบี้ย หากมีโอกาสขึ้นดอกเบี้ยอีก น่าจะขึ้นได้อีกแค่ครั้งเดียวภายในครึ่งปีหลังที่เหลือนี้คาดการณ์ว่า เป็นรอบการประชุมเดือนพฤศจิกายน ก่อนที่จะเริ่มปรับลดอัตราดอกเบี้ยในปีหน้าตามการคาดการณ์ของนักลงทุน จากสถิติที่ได้เก็บมาช่วงที่เฟด ปรับลดอัตราดอกเบี้ย ดอลลาร์จะมีแนวโน้มอ่อนค่า ทองมีโอกาสขึ้นแทบจะเกือบ 100% จึงมองว่าปีหน้า 2024 ราคาทองน่าจะมีการปรับตัวขึ้นรอบใหญ่จากแรงหนุนจากปัจจัยดังกล่าว

กราฟแสดง คาดการณ์อัตราดอกเบี้ยครึ่งปีหลังปี 2023 จาก Fed Watch Tool ของ CME Group

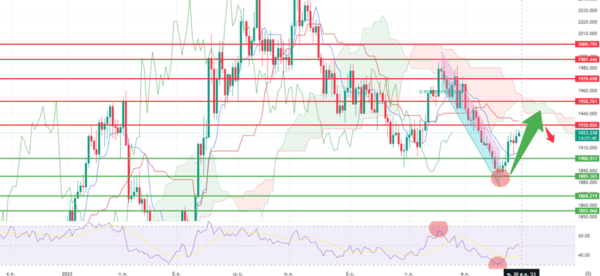

หรับแนวโน้มราคาทองคำในมุมทางเทคนิค ราคาทองคำกลับมาเคลื่อนไหวเหนือระดับ 1,900 ดอลลาร์ หลังจากปรับตัวร่วงทำจุดต่ำสุดที่ 1,884 ดอลลาร์ ในเดือนสิงหาคม จนเกิดสัญญาณภาวะตลาดขายมากเกินไป หรือ Oversold ใน RSI อินดิเคเตอร์ ทำให้กราฟราคาทองคำเกิดการรีบาวน์ใน TF1D ทั้งนี้หากสามารถเบรคแนวต้านสำคัญที่ 1,950 ดอลลาร์ ได้จะทำให้ราคาทองกลับมาเคลื่อนไหวในแนวโน้มขาขึ้นชัดเจนในเดือนกันยายน ซึ่งทำให้ราคาทองมีโอกาสกลับมาเคลื่อนไหวแตะระดับ 2,000 ดอลลาร์ ได้อีกครั้งตามกรอบเทรนด์ไลน์ขาขึ้นโดยพิจารณาร่วมกับอินดิเคเตอร์ Ichi Moku Cloud ซึ่งเราจะเห็นว่ามีกลุ่มก้อนเมฆขาลงหรือ Down Kumo สร้างรูปแบบเป็นแนวต้านขวางไว้อยู่ หากกราฟแท่งเทียนสามารถเบรคเคลื่อนไหวเหนือกลุ่มก้อนเมฆขาขึ้น (Up Kumo) อีกทั้งเส้น Chikou ทะลุขึ้นไปยืน เหนือเมฆขาขึ้น (Up Kumo) จะบ่งบอกถึง สัญญานซื้อที่แข็งแกร่ง (Buy Signal) ขาซื้อจะได้เปรียบตลาด ในตรงกันข้ามหากเบรคไม่ผ่านทองมีโอกาสกลับมาแกว่งตัวในกรอบ Sideway พักตัวในกรอบ 1,950 ดอลลาร์ -1,985 ดอลลาร์ เพื่อสะสมแรงขึ้นต่อทั้งนี้แนวรับ 1,985 ดอลลาร์ จะเป็นแนวรับสำคัญประจำเดือนนี้ หากหลุดแนวรับดังกล่าวคาดว่าจะมีแรงเทขายออกมามาก และทองมีโอกาสกลับไปเคลื่อนไหวในทิศทางขาลงอาจปรับตัวลงไปที่แนวรับ 1,868 ดอลลาร์/ 1,855 ดอลลาร์ สำหรับกลยุทธ์การลงทุน

แนวรับ/แนวต้าน เดือนกันยายน 2566

แนวต้าน R1: 1,930 / R2: 1,950 / R3: 1,987 / R4: 2,000

แนวรับ S1: 1,900 / S2: 1,985 / S3: 1,968 / S4: 1,955

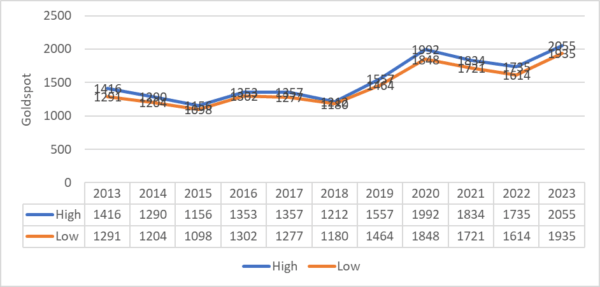

ทั้งนี้สถิติที่น่าสนใจสำหรับราคาทองในตลาดโลกในเดือนกันยายน ในแต่ละปี 10 ปีย้อนหลัง ได้แก่

- ราคาทองคำมีส่วนต่างระหว่างราคาสูงสุดกับราคาต่ำสุดของเดือนมีค่าเฉลี่ยอยู่ที่90.3ดอลลาร์

- ราคาทองคำส่วนใหญ่ปิดลบในกันยายนเมื่อเทียบกับราคาปิดในเดือนสิงหาคมในแต่ละปีเกือบ90% ในTF1M

- ราคาทองคำเดือนกันยายนแต่ละปีมีแนวโน้มทำรูปแบบSideway downตั้งแต่ต้นเดือนเกือบ 90% ก่อนที่มีแนวโน้มปรับตัวขึ้นในเดือนตุลาคมซึ่งมองเป็นจังหวะดีในการซื้อทองคำ

- การคาดการณ์ราคาทองในเดือนกันยายนปี2023หากใช้ค่าเฉลี่ยและส่วนเบี่ยงเบนมาตรฐานของปีก่อนหน้า

จะได้ค่าคาดการใน High ในปี 2023 อยู่ที่ประมาณ 2,055 ดอลลาร์ และคาดการณ์ค่า Low ในปี 2023 อยู่ที่ประมาณ 1,935 ดอลลาร์ อย่างไรก็ตามค่านี้เป็นการพยากรณ์เพียงแค่ค่าประมาณเท่านั้นไม่สามารถแทนความแน่นอนและความแม่นยำในการทำนายได้

กราฟแสดง High และ Low สำหรับราคาทองคำในตลาดโลกในช่วงเดือนกันยายนในแต่ละปีตั้งแต่ปี 2013-2022 และคาดการณ์สำหรับเดือนกันยายนปี 2023

อย่างไรก็ตาม จึงสรุปได้ว่าในเดือนกันยายน แม้นักลงทุนในตลาดจะปรับเพิ่มโอกาสที่เฟดเดินหน้าขึ้นดอกเบี้ยอย่างน้อยอีก 1 ครั้งในปลายปีนี้ แต่นักลงทุนส่วนใหญ่ต่างก็มองว่า เฟดก็ใกล้ถึงจุดยุติการขึ้นดอกเบี้ยแล้ว ซึ่งมุมมองดังกล่าวทำให้นักลงทุนในตลาดคลายความกังวลต่อความเสี่ยงที่บอนด์ยีลด์จะปรับตัวขึ้นต่อและทยอยเข้าซื้อบอนด์ระยะยาวเพิ่มเติม อาจส่งผลให้ บอนด์ยีลด์ 10 ปี สหรัฐฯ ทยอยปรับตัวลดลง และดอลลาร์สหรัฐฯ มีแนวโน้มอ่อนค่าเนื่องจากตลาด Price in มาสักพักใหญ่แล้วและราคาทองคำยังได้รับแรงหนุนหลักจากการคาดการณ์ว่าวัฏจักรการปรับขึ้นดอกเบี้ยของเฟดจะใกล้สิ้นสุดแล้ว หากจะมีการปรับขึ้นอัตราดอกเบี้ยต่อ ก็น่าจะมีโอกาสขึ้นเพียงแค่อีก 0.25% อีก 1 ครั้งในครึ่งปีที่เหลือนี้เท่านั้น ซึ่งจะเป็นปัจจัยกดดันทองระยะสั้น ถือเป็นจังหวะดีในการย่อซื้อทองสะสม เพราะหลังจากพ้นจากแรงกดดันดังกล่าว ออสสิริสมองว่าดอลลาร์มีแนวโน้มอ่อนค่า แหล่งเงินทุนจะไหลเข้าสู่ตลาดทองคำ และหากเฟดเริ่มส่งสัญญาณลดดอกเบี้ยในปีหน้า คาดว่าทองคำจะกลับมาเป็นขาขึ้นแข็งแกร่งอีกครั้งอย่างแน่นอน ตามสถิติที่เคยขึ้นในอดีต นายพีระพงศ์ กล่าวสรุป

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon