มิติหุ้น – ส่งออกเดือนนี้ขยายตัวต่อเนื่อง แต่ยังไม่สะท้อนภาพการส่งออกฟื้นตัวได้จริง เพราะมีผลปัจจัยฐานต่ำมูลค่าการส่งออกสินค้าของไทยในเดือน พ.ย. 2023 อยู่ที่ 24,379.7 ล้านดอลลาร์สหรัฐ ขยายตัวต่อเนื่องเป็นเดือนที่ 4 ที่ 4.9%YOY ใกล้เคียงกับการคาดการณ์ใน Bloomberg poll ที่ 5% อย่างไรก็ดี อัตราการขยายตัวที่เห็นยังไม่สะท้อนภาพการฟื้นตัวของการส่งออกของไทยได้อย่างแท้จริง เนื่องจากขยายตัวจากปัจจัยฐานต่ำเป็นหลัก โดยมูลค่าการส่งออกในเดือน พ.ย. 2022 หดตัวมากถึง -5.6% นอกจากนี้ ยังมีแรงสนับสนุนจากการส่งออกทองคำที่ขยายตัวมากถึง 64.8% (Contribution to total export growth = 0.3%)

มิติหุ้น – ส่งออกเดือนนี้ขยายตัวต่อเนื่อง แต่ยังไม่สะท้อนภาพการส่งออกฟื้นตัวได้จริง เพราะมีผลปัจจัยฐานต่ำมูลค่าการส่งออกสินค้าของไทยในเดือน พ.ย. 2023 อยู่ที่ 24,379.7 ล้านดอลลาร์สหรัฐ ขยายตัวต่อเนื่องเป็นเดือนที่ 4 ที่ 4.9%YOY ใกล้เคียงกับการคาดการณ์ใน Bloomberg poll ที่ 5% อย่างไรก็ดี อัตราการขยายตัวที่เห็นยังไม่สะท้อนภาพการฟื้นตัวของการส่งออกของไทยได้อย่างแท้จริง เนื่องจากขยายตัวจากปัจจัยฐานต่ำเป็นหลัก โดยมูลค่าการส่งออกในเดือน พ.ย. 2022 หดตัวมากถึง -5.6% นอกจากนี้ ยังมีแรงสนับสนุนจากการส่งออกทองคำที่ขยายตัวมากถึง 64.8% (Contribution to total export growth = 0.3%)

หากหักทั้งสองปัจจัยข้างต้นที่ไม่ได้สะท้อนสภาวะการส่งออกอย่างแท้จริง มูลค่าการส่งออกหักทองคำของไทยในเดือน พ.ย. 2023 จะหดตัว -2.7% เทียบกับเดือนก่อนแบบปรับฤดูกาล (%MOM_SA)[1] สะท้อนว่าการส่งออกของไทยยังค่อนข้างซบเซา สอดคล้องกับดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิตโลกโดยรวม ด้านผลผลิต และยอดคำสั่งซื้อใหม่จากต่างประเทศที่แม้จะปรับเพิ่มขึ้นบ้างแต่ยังอยู่ในทิศทางหดตัว (รูปที่ 3) ทั้งนี้ภาพรวมการส่งออกไทยในช่วง 11 เดือนแรกของปี 2023 มีมูลค่า 261,770.3 ล้านดอลลาร์สหรัฐฯ หดตัว -1.5%YOY

การส่งออกเดือนนี้ขยายตัวดีขึ้นทุกกลุ่มสินค้า ภาพรวมการส่งออกรายสินค้าปรับดีขึ้นทุกกลุ่ม นำโดย (1) สินค้าแร่และเชื้อเพลิงที่ขยายตัวแข็งแกร่ง 42.4% ต่อเนื่องจาก 61.3% ในเดือนก่อน (2) สินค้าเกษตรขยายตัว 7.7% ต่อเนื่องจาก 12.3% ในเดือนก่อน โดยเฉพาะข้าวและยางพาราที่ขยายตัวได้ดี ขณะที่การส่งออกผลไม้สด แช่เย็น แช่แข็งและแห้งเป็นสินค้าสำคัญที่หดตัว (3) สินค้าอุตสาหกรรมขยายตัวต่อเนื่อง 3.4% จาก 5.4% ในเดือนก่อน โดยเหล็ก เหล็กกล้าและผลิตภัณฑ์ อุปกรณ์กึ่งตัวนำ ทรานซิสเตอร์ และไดโอด และเครื่องจักรกลและส่วนประกอบของเครื่องจักรกลเป็นสินค้าหลักที่ขยายตัวดี ขณะที่การส่งออกรถยนต์ อุปกรณ์และส่วนประกอบ เครื่องปรับอากาศและส่วนประกอบ เม็ดพลาสติก และรถจักรยานยนต์และส่วนประกอบเป็นสินค้าสำคัญที่หดตัว และ (4) สินค้าอุตสาหกรรมเกษตรขยายตัว 1.7% ต่อเนื่องจาก 5.9% ในเดือนก่อน โดยการส่งออกสิ่งปรุงรสอาหารเป็นสินค้าสำคัญที่ขยายตัวได้ดี (รูปที่ 1 และ 2)

การส่งออกเดือนนี้ขยายตัวในหลายตลาดสำคัญภาพรวมการส่งออกรายตลาดปรับดีขึ้นในหลายตลาดสำคัญ โดย (1) ตลาดสหรัฐฯ ขยายตัวต่อเนื่อง 17.5% หลังจากขยายตัว 13.8% ในเดือนก่อน โดยการส่งออกสินค้าในตลาดสหรัฐฯ ขยายตัวได้อย่างทั่วถึง การส่งออกสินค้าสำคัญ 15 ลำดับแรกของตลาดนี้ขยายตัวได้ถึง 11 รายการ โดยเฉพาะอุปกรณ์อิเล็กทรอนิกส์ เช่น เครื่องคอมพิวเตอร์ (34.9%) อุปกรณ์และส่วนประกอบ เครื่องโทรสาร โทรศัพท์ อุปกรณ์และส่วนประกอบ (29.9%) และอุปกรณ์กึ่งตัวนำ ทรานซิสเตอร์ และไดโอด (128.3%) (2) ตลาดจีน หดตัวครั้งแรกในรอบ 4 เดือนอยู่ที่ -3.9% นับว่าตัวเลขค่อนข้างแย่เมื่อพิจารณาจากเศรษฐกิจของจีนที่เริ่มปรับดีขึ้นบ้างและปัจจัยฐานต่ำ (มูลค่าการส่งออกไทยไปจีนหดตัวมากถึง -10.8% ในเดือน พ.ย. 2022) (3) ตลาดอินเดีย หดตัวครั้งแรกในรอบ 4 เดือนที่ -7.2% อย่างไรก็ดี น่าสนใจว่าสินค้าส่งออกสำคัญ 15 ลำดับแรกของตลาดนี้ ซึ่งมีมูลค่าเกือบ 70% ของการส่งออกไปอินเดียทั้งหมดขยายตัวได้มากถึง 6.7% แต่กลุ่มสินค้าส่งออกอื่น ๆ กลับหดตัวมากถึง -28.6% (รูปที่ 1)

ดุลการค้าระบบศุลกากรขาดดุลต่อเนื่อง นำเข้าขยายตัวสูงกว่าส่งออกมาก

มูลค่าการนำเข้าสินค้าในเดือน พ.ย. อยู่ที่ 25,879.1 ล้านดอลลาร์สหรัฐ ขยายตัว 10%YOY ใกล้เคียงเดือนก่อน การขยายตัวของการนำเข้าในเดือนนี้ไม่มีผลจากปัจจัยฐาน (มูลค่าการนำเข้าในเดือน พ.ย. ในปี 2022 และ 2021 ขยายตัวดีที่ 4.9% และ 19.3% ตามลำดับ) นอกจากนี้ การนำเข้าขยายตัวค่อนข้างทั่วถึง โดยการนำเข้าสินค้าทุนขยายตัว 23.9% การนำเข้ายานพาหนะและอุปกรณ์การขนส่งขยายตัว 21.5% การนำเข้าสินค้าเชื้อเพลิงขยายตัว 13% การนำเข้าสินค้าอุปโภคบริโภคขยายตัว 9.6% ยกเว้น การนำเข้าสินค้าวัตถุดิบและกึ่งสำเร็จรูปที่ขยายตัวเพียง 0.2% (-1.7% หากไม่รวมทองคำ) สำหรับดุลการค้าระบบศุลกากรในเดือนนี้ขาดดุล -2,399.4 ล้านดอลลาร์สหรัฐ ขาดดุลต่อเนื่องจาก -832.3 ล้านดอลลาร์สหรัฐในเดือนก่อน หากรวมในช่วง 11 เดือนแรกของปีนี้ ดุลการค้าขาดดุล -6,165.3 ล้านดอลลาร์สหรัฐ

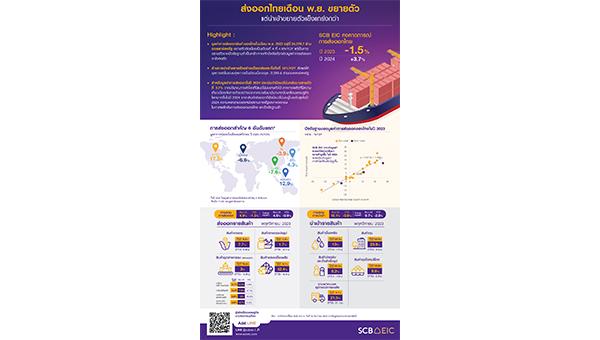

SCB EIC ประเมินมูลค่าการส่งออกในระยะต่อไปจะขยายตัวต่อเนื่อง นำโดยอาหาร เครื่องดื่ม อิเล็กทรอนิกส์ และเครื่องใช้ไฟฟ้าSCB EIC มองมูลค่าการส่งออกไทยยังคงขยายตัวต่อเนื่องในเดือน ธ.ค. แต่จะยังไม่สะท้อนสภาวะการส่งออกที่ดีขึ้น เพราะยังมีผลปัจจัยฐานต่ำ โดยการส่งออกในเดือน ธ.ค. 2022 หดตัวมากถึง -14.3% นอกจากนี้ การขยายตัวของมูลค่าการส่งออกในช่วงท้ายปีจะไม่สามารถชดเชยการหดตัวรุนแรงตั้งแต่ต้นปีได้ ส่งผลให้มูลค่าส่งออกสินค้าในปี 2023 มีแนวโน้มหดตัวเล็กน้อย โดย SCB EIC คงประมาณการมูลค่าการส่งออกสินค้าไทยในระบบดุลการชำระเงิน (USD BOP basis) ปี 2023 ที่ -1.5%YOY

สำหรับมูลค่าการส่งออกในปี 2024 ประเมินว่ามีแนวโน้มกลับมาขยายตัวที่ 3.7% จากแรงสนับสนุนหลายด้าน ได้แก่ (1) ปริมาณการค้าโลกที่มีแนวโน้มขยายตัวได้ ตามแนวโน้มเศรษฐกิจโลกที่ยังขยายตัวได้แม้จะชะลอลงบ้างอยู่ที่ราว 2.5% (2) ภาคการผลิตที่มีความเกี่ยวเนื่องกับการค้าระหว่างประเทศจะกลับมามีบทบาทขับเคลื่อนเศรษฐกิจโลกมากขึ้นในปี 2024 หลังจากภาคบริการที่มีความเกี่ยวเนื่องกับการค้าระหว่างประเทศน้อยกว่าเป็นแรงขับเคลื่อนหลักในปี 2023 (รูปที่ 4 และ 5) (3) ราคาสินค้าส่งออกยังมีแนวโน้มอยู่ในระดับสูงในปี 2024 เช่น ราคาสินค้าเกษตรมีแนวโน้มเพิ่มขึ้นตามปริมาณผลผลิตในตลาดโลกที่ลดลงจากภัยแล้งและนโยบายควบคุมการส่งออกสินค้าในบางประเทศ (4) ความพยายามของหน่วยงานภาครัฐและภาคเอกชนในการผลักดันการส่งออกของไทย เช่น การขยายตลาดของสินค้าไทยในต่างประเทศ การแสดงสินค้าในต่างประเทศ การเดินหน้าจัดทำสนธิสัญญาการค้าและเศรษฐกิจระหว่างประเทศต่าง ๆ และ (5) ปัจจัยฐานต่ำ

การส่งออกอาหารและเครื่องดื่ม อิเล็กทรอนิกส์ และเครื่องใช้ไฟฟ้า จะเป็นกลุ่มสินค้าหลักขับเคลื่อนการส่งออกไทยในปี 2024 โดยการส่งออกอาหารและเครื่องดื่มมีแนวโน้มขยายตัว 13.9% (Contribution to export growth = 0.9%) เร่งตัวขึ้นจาก 7.5% ในปี 2023 สอดคล้องกับการเพิ่มขึ้นของประชากรโลกและรายได้ต่อหัวตามแนวโน้มการฟื้นตัวของเศรษฐกิจโลก ขณะที่การส่งออกสินค้าอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้ามีแนวโน้มพลิกกลับมาขยายตัว 3.2% (Contribution to export growth = 0.8%) หลังจากหดตัว -4.7% ในปี 2023 จากการเติบโตของอุตสาหกรรมยานยนต์ในโลก โดยเฉพาะกลุ่มรถยนต์ไฟฟ้า (EV) และแนวโน้มการพัฒนาเทคโนโลยีปัญญาประดิษฐ์ (AI) ในโลก จะช่วยสนับสนุนให้ความต้องการชิ้นส่วนอิเล็กทรอนิกส์เพิ่มขึ้น นอกจากนี้ สหรัฐฯ ยังมีความต้องการนำเข้าสินค้าเครื่องใช้ไฟฟ้าจากไทยมากขึ้นเพื่อทดแทนการนำเข้าจากจีน (รูปที่ 4)

ทั้งนี้ความเสี่ยงจากห่วงโซ่อุปทานโลกหยุดชะงักอาจปะทุขึ้นได้อีกครั้งจากเหตุการณ์โจมตีเรือขนส่งสินค้าโดยกบฏฮูตีในบริเวณทะเลแดง (คลองสุเอซ) และระดับน้ำที่น้อยกว่าปกติในคลองปานามา ซึ่งเป็นเส้นทางเดินเรือสำคัญ

ของโลกราว 12% ของปริมาณการค้าโลก นับว่าเป็นความเสี่ยงใหม่สำคัญที่ต้องจับตา ในปัจจุบันประเมินว่าการส่งออกสินค้าของไทยไปยังตลาดยุโรปจะได้รับผลกระทบจากสถานการณ์นี้ เนื่องจากต้องอาศัยเส้นทางเดินเรือข้างต้น อย่างไรก็ดี ตลาดยุโรปคิดเป็นสัดส่วนไม่มากราว 10% ของการส่งออกไทยทั้งหมด ส่งผลให้การส่งออกไทยโดยรวมจะยังได้รับผลกระทบจำกัด

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon