ทิศทางธุรกิจกลุ่มอสังหาริมทรัพย์แม้ว่าช่วง Q4/66 จะเจอมรสุมทั้ง อัตราดอกเบี้ยและระดับหนี้ครัวเรือนที่อยู่ในระดับสูง และการยกเลิกการผ่อนคลาย LTV และที่สำคัญลูกค้าระดับราคากลางชะลอการตัดสินใจเพิ่มมากขึ้น เพื่อหวังรอลุ้นมาตรการกระตุ้นจากภาครัฐแต่ยังไร้วี่แววช่วงปลายปีที่ผ่านมา ส่งผลให้ Q4/66 เป็นไตรมาสที่ตลาดอสังหาฯดูอ่อนตัวมากกว่าทุกไตรมาส

ส่วนทิศทางปี 67 ยังมีความหวังล่าสุด บล.ซีจีเอส อินเตอร์เนชั่นแนล (ประเทศไทย) หรือ CGSI ระบุว่า หาก กนง.ลดดอกเบี้ยนโยบายในการประชุมวันที่ 10 เม.ย. 67 ลง 0.25-0.5% จากปัจจุบันอยู่ที่ 2.5% จะส่งผลต่อ sentiment เชิงบวก กลุ่มพัฒนาอสังหาริมทรัพย์เพิ่มกำลังซื้อและลดยอดผ่อนชำระต่อเดือน การลดดอกเบี้ยสินเชื่อที่อยู่อาศัยทุก 25bp จะทำใหราคาบ้านที่สามารถซื้อได้เพิ่ม 2.4% ยอดผ่อนต่อเดือนลดลง 2.3% หากลดดอกเบี้ย 50bp ราคาบ้านที่สามารถซื้อได้เพิ่ม 4.8% และยอดผ่อนต่อเดือนลดลง 4.6%

LPN-SPALI-SC-AP

ได้ประโยชน์มากสุด หากลดดอกเบี้ย

บริษัทพัฒนาอสังหาริมทรัพย์ที่มีสัดส่วนหนี้อัตราดอกเบี้ยแบบลอยตัวสูง จะได้ประโยชน์จากการปรับลดดอกเบี้ยในไตรมาส 2/67 มากที่สุด โดยหากธปท.ลดอัตราดอกเบี้ย 25bp ในการประชุมกนง.วันที่ 10 เม.ย.67 และปรับลดอีก 25bp ในการประชุมวันที่ 12 มิ.ย.67 ประเมินว่า LPN จะมีค่าใช้จ่ายทางการเงินลดลงมากสุดที่ 5.75% ในปี 67 ตามด้วย SPALI ที่ 5.2%, SC ที่ 4.2% และ AP ที่ 3.9% เนื่องจากผู้ประกอบการเหล่านี้มีสัดส่วนหนี้ที่มีอัตราดอกเบี้ยลอยตัวสูงกว่าคู่แข่ง

ส่วนบริษัทพัฒนาอสังหาฯที่จะได้ประโยชน์น้อยสุด คือ QH เพราะหนี้สินที่ดอกเบี้ยส่วนใหญ่เป็นอัตราดอกเบี้ยคงที่ ซึ่งต้องใช้เวลาปรับเป็นอัตราดอกเบี้ยใหม่นานกว่าหนี้ที่มีดอกเบี้ยลอยตัว อย่างไรก็ตาม ประมาณการกำไรสุทธิปี 67 ของบริษัทอสังหาฯน่าจะมี upside ค่อนข้างต่ำเพียง 0.15-1.34% เนื่องจากผู้ประกอบการส่วนใหญ่บันทึกดอกเบี้ยจ่ายเป็นต้นทุนของโครงการที่อยู่ระหว่างการพัฒนา

บล.กสิกรไทยแนะ SPALI-APเด่นสุด

ขณะที่ บล.กสิกรไทย ระบุว่า ฝ่ายวิจัยประเมินเป้าหมายการเติบโตสูงมากพร้อมแผนที่ระมัดระวังในปี 67 บริษัทพัฒนาอสังหาฯ หลัก 12 รายภายใต้การวิเคราะห์ ตั้งเป้าการเติบโตของยอดขายรวมที่สูงในปี 67 ที่ 17.4% เป็น 3.46 แสนลบ. ซึ่งเป็นระดับสูงสุดใหม่ โดยจะนำไปสู่เป้าการเติบโตของรายได้จากการขายที่น่าตื่นเต้นในปี 67 ที่ 20.9% เป็น 2.37 แสนลบ.

ผลิตภัณฑ์แนวราบยังคงเป็นปัจจัยขับเคลื่อนการเติบโตที่สำคัญในปี 67 จากข้อมูลของบริษัทพัฒนาอสังหาฯ ทั้ง 12 บริษัท พบว่าผลิตภัณฑ์แนวราบจะยังคงเป็นปัจจัยขับเคลื่อนผลการดำเนินงานที่สำคัญในปี 2567 โดยคาดว่ายอดขายจะเติบโต 25.9% และรายได้จากการขายที่ 25.0% ในขณะที่การเติบโตของยอดขายและรายได้ของคอนโดถูกตั้งเป้าไว้ที่ 7.1% และ 8.7% ตามลำดับ แม้ว่ายอดขายผลิตภัณฑ์แนวราบที่ลดลงจะเป็นปัจจัยสำคัญที่ทำให้ผลการดำเนินงานในปี 66 ลดลง (ดูรายงานกลุ่มธุรกิจvอสังหาฯของเราเมื่อวันที่ 15 ม.ค.) แต่เราเห็นว่าเป็นการบริหารกระแสเงินสดที่มีประสิทธิภาพมากขึ้นและวัฏจักรธุรกิจที่สั้นลงเป็นข้อได้เปรียบหลักของผลิตภัณฑ์แนวราบมากกว่าคอนโด และกลยุทธ์นี้สอดคล้องกับสถานการณ์ตลาดตราสารหนี้ในปัจจุบัน

คงมุมมองที่เป็นกลางต่อกลุ่มธุรกิจที่อยู่อาศัย เนื่องจากในขณะนี้เรามองเห็นแนวโน้มการเติบโตของกำไรในระดับปานกลางเท่านั้นในอีก 2-3 ปีข้างหน้า ถึงแม้ว่า DY คาดว่าจะน่าสนใจในกรอบ 6.9-7.5% ทั้งนี้การกลับมาที่แข็งแกร่งเกินคาดของลูกค้าต่างชาติ มาตรการกระตุ้นเศรษฐกิจของรัฐบาล และแนวโน้มอัตราดอกเบี้ยที่ลดลงจะมีบทบาทสำคัญไม่เพียงแต่ส่งเสริมแนวโน้มการดำเนินงานเท่านั้น แต่ยังรวมถึงทิศทางราคาหุ้นอีกด้วย โดยขณะนี้ ชอบ SPALI และ AP ซึ่งอยู่ในตำแหน่งที่น่าจะสร้างการเติบโตได้ดีในปี 2567 มีข้อได้เปรียบทางการแข่งขัน และเสนอ DY ในระดับที่ดี รวมถึงมีงบดุลที่แข็งแกร่ง

“บล.ฟิลลิปฯยก ORI-SPALI

ฟอร์มสวยสุดในกลุ่ม”

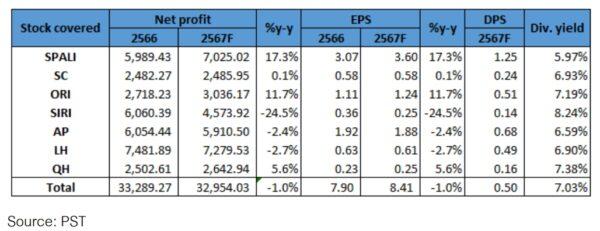

ด้านบล.ฟิลลิป(ประเทศไทย) ระบุว่า ทางฝ่ายวิจัยชอบ แผนธุรกิจของ ORI มากสุด แผนเปิดโครงการปีนี้ไปในต่างจังหวัดกว่า 48% แต่มูลค่าการเปิดโครงการลดลง y-y ยังกังวลต่อการเติบโตของยอดขาย ทำให้ผู้บริหารตั้งเป้า Presale ไม่ได้สูงไปจากเดิมมากคาด Q1/67 ภาพอุตฯดีขึ้นเทียบ y-y โดยQ1/67 อาจเห็นระดับกำไรของอุตฯลดลง q-q จากการหยุดใช้โปรโมชัน และ Backlog ที่ลดลง แต่ยังเห็นการเติบโต y-y จากไตรมาส Q1/66 มีการยกเลิกการผ่อนคลาย LTV ทำให้ดีมานด์ปีก่อนหดตัวไปมากในช่วงแรก จึงเห็นปีก่อนเน้นเปิดโครงการในช่วง 2H66 แต่ปีนี้การเปิดโครงการของอุตฯส่วนใหญ่จะเข้ามาในช่วง 1H67 มากขึ้นเพื่อให้มีระยะเวลาขายได้ตลอดปี มองว่าราคาหุ้นแข็งแกร่งกว่าตลาดฯ ในช่วงนี้จากการรอรับปันผลที่อยู่ในช่วงต้น พ.ค. จึงแนะหาหุ้นโดดเด่นจากปัจจัยเฉพาะตัว หากมองในเรื่องของผลประกอบการปีนี้โดดเด่นสุดคาดว่าเป็น SPALI ประมาณการกำไรสุทธิปี 67 ไว้ที่ 7,025 ลบ. +17.3%y-y จากการเปิดตัวโครงการเพิ่มขึ้น All time high มีคอนโดครบกำหนดโอนมากขึ้น และลงทุนในออสเตรเลียเพิ่มอีกเท่าตัว ในขณะกำไรที่เฉลี่ยของหุ้นที่ cover อยู่ที่ -1.0%y-y

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon