มิติหุ้น – ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินค่าเงินบาทในช่วงสิ้นปี 2567 มีแนวโน้มผันผวนมากขึ้น โดยจะอยู่ในกรอบ 35-36 บาทต่อดอลลาร์สหรัฐ เนื่องจากปัจจัยพื้นฐานภายในประเทศยังคงเปราะบางกว่าในอดีต หลังเศรษฐกิจไทยเผชิญกับปัญหาเชิงโครงสร้าง ซึ่งส่งผลให้ดุลการชำระเงินไม่แข็งแกร่งเหมือนในอดีต ประกอบกับความเสี่ยงจากปัญหาภูมิรัฐศาสตร์ที่ขยายตัว ทำให้ค่าเงินบาทยังมีความเสี่ยงอ่อนค่าและผันผวนอยู่ แม้ว่าเศรษฐกิจโลกจะเข้าสู่วัฏจักรดอกเบี้ยขาลงในช่วงปลายปีนี้ แนะธุรกิจเตรียมรับมือกับความเสี่ยงจากสถานการณ์ตลาดการเงินที่ยังมีความไม่แน่นอน

มิติหุ้น – ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินค่าเงินบาทในช่วงสิ้นปี 2567 มีแนวโน้มผันผวนมากขึ้น โดยจะอยู่ในกรอบ 35-36 บาทต่อดอลลาร์สหรัฐ เนื่องจากปัจจัยพื้นฐานภายในประเทศยังคงเปราะบางกว่าในอดีต หลังเศรษฐกิจไทยเผชิญกับปัญหาเชิงโครงสร้าง ซึ่งส่งผลให้ดุลการชำระเงินไม่แข็งแกร่งเหมือนในอดีต ประกอบกับความเสี่ยงจากปัญหาภูมิรัฐศาสตร์ที่ขยายตัว ทำให้ค่าเงินบาทยังมีความเสี่ยงอ่อนค่าและผันผวนอยู่ แม้ว่าเศรษฐกิจโลกจะเข้าสู่วัฏจักรดอกเบี้ยขาลงในช่วงปลายปีนี้ แนะธุรกิจเตรียมรับมือกับความเสี่ยงจากสถานการณ์ตลาดการเงินที่ยังมีความไม่แน่นอน

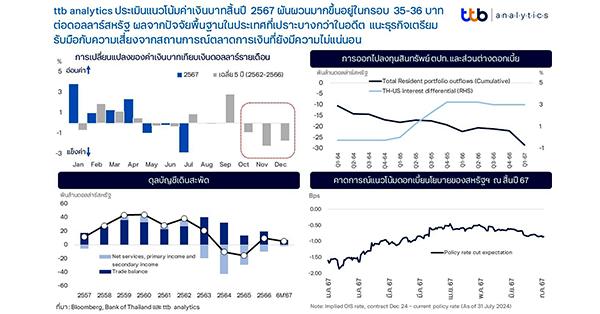

ในช่วงครึ่งแรกของปี 2567 ที่ผ่านมา ค่าเงินบาทโดยรวมปรับอ่อนค่า 7% มากที่สุดในภูมิภาคเอเชีย เป็นรองเพียงเงินเยนของญี่ปุ่น ส่วนหนึ่งเป็นผลจากแนวโน้มการดำเนินนโยบายการเงินของสหรัฐอเมริกา ตลอดจนปัจจัยภายในประเทศ เช่น ฤดูการจ่ายเงินปันผล และความไม่แน่นอนทางการเมืองภายในประเทศที่กดดันการไหลออกของเงินทุนต่างชาติ เป็นต้น แต่สำหรับในช่วงครึ่งปีหลัง หากพิจารณาจากสถิติในช่วง 5 ปีที่ผ่านมา พบว่า ทิศทางค่าเงินบาทมักจะปรับแข็งค่าขึ้นในช่วงครึ่งหลังของปี โดยเฉพาะในช่วงไตรมาสสุดท้าย ค่าเงินบาทจะแข็งค่าขึ้นอย่างชัดเจนในไตรมาส 4 โดยเฉลี่ยถึง 4.9% ส่วนหนึ่งเป็นผลจากปัจจัยฤดูกาลท่องเที่ยวของไทยที่มีความต้องการเงินบาทจากนักท่องเที่ยวต่างชาติมากขึ้น รวมถึงความต้องการค่าเงินบาทของกลุ่มบริษัทในการปิดงบประมาณสิ้นปี อย่างไรก็ตาม ด้วยภาวะเศรษฐกิจไทยและเศรษฐกิจโลกที่มีความไม่แน่นอนมากขึ้นจากปัญหาภูมิรัฐศาสตร์ในเชิงการเมืองและการค้า ดังนั้น ttb analytics ได้ประเมินแนวโน้มทิศทางค่าเงินบาทในช่วงครึ่งหลังของปี 2567 มีแนวโน้มผันผวนมากขึ้นในครึ่งหลังของปี ณ สิ้นปี 2567 ค่าเงินบาทจะอยู่ในกรอบ 35-36 บาทต่อดอลลาร์สหรัฐ จากมุมมองปัจจัยพื้นฐานทางเศรษฐกิจไทย และการเปลี่ยนแปลงทางการเงินและเศรษฐกิจโลกที่ส่งผลกระทบ โดยมีรายละเอียดดังนี้

1) ดุลบัญชีเดินสะพัด (Current Account) ยังไม่สามารถสนับสนุนให้เงินบาทแข็งค่าขึ้นเหมือนในอดีต

ตัวที่สะท้อนภาพได้ชัดเจน คือ ดุลบัญชีเดินสะพัด ที่บอกถึงรายรับและรายจ่ายเงินตราต่างประเทศจากการขายสินค้าและบริการ ปัจจุบันไทยมีแนวโน้มเกินดุลบัญชีเดินสะพัดไม่มากเหมือนในอดีต ส่วนหนึ่งเป็นผลจากการส่งออกสินค้าของไทยโตได้ช้าลง เนื่องจากเผชิญกับปัญหาเชิงโครงสร้างจากกลุ่มสินค้าเทคโนโลยีเก่าที่มีความต้องการในตลาดโลกน้อยลง และผลจากนโยบายการกีดกันการค้าที่เพิ่มขึ้น สวนทางกับการนำเข้าสินค้าที่เพิ่มมากขึ้น จากการระบายสินค้าของจีน (De-Stocking) เข้ามาในไทยและราคาพลังงานที่อยู่ในระดับสูง ซึ่งหากดูตัวเลขดุลการค้า (Trade Balance) ช่วง 6 เดือนแรกของปีนี้ ไทยเกินดุลเพียง 7.1 พันล้านดอลลาร์ หรือคิดเป็นครึ่งหนึ่งของมูลค่าเกินดุลเฉลี่ยปี 2558-2562 ที่ 14.4 พันล้านดอลลาร์

ในส่วนดุลบริการของไทยครึ่งแรกของปีของปี 2567 การท่องเที่ยวไทยสร้างรายได้เข้าประเทศเป็นจำนวน 0.83 ล้านล้านบาท น้อยลงจากช่วงปี 2562 ที่สูงถึง 1.1 ล้านล้านบาท ผลจากโครงสร้างนักท่องเที่ยวต่างชาติที่เปลี่ยนไป ในขณะที่ดุลบริการในส่วนของค่าขนส่งที่ปกติขาดดุลอยู่เดิมมีแนวโน้มติดลบมากขึ้นจากการปรับขึ้นค่าระวางเรือตั้งแต่ต้นปีที่ผ่านมาจากปัญหาความขัดแยังในตะวันออกกลางที่ยืดเยื้อ

2) ดุลบัญชีเงินทุนเคลื่อนย้าย (Capital & Financial Account) ยังขาดดุลเพิ่มขึ้น กดดันค่าเงินบาทต่อเนื่อง

ดุลบัญชีเงินทุนเคลื่อนย้ายที่สะท้อนการลงทุนโดยตรง และสินทรัพย์ทางการเงินต่าง ๆ ทั้งในประเทศและต่างประเทศ ยังมีแนวโน้มไหลออกจากปัจจัยโครงสร้างเศรษฐกิจไทยที่ยังเปราะบาง ตลอดจนความไม่แน่นอนทางการเมืองที่ยังมีอยู่ ส่งผลต่อความเชื่อมั่นในการเข้ามาลงทุนภายในประเทศ และทิศทางของเงินทุนต่างชาติ นอกจากนี้ ส่วนต่างอัตราดอกเบี้ยที่ยังคงกว้างกว่าในอดีต ยังไม่เอื้อต่อการแข็งค่าของเงินบาท หนึ่งในนั้นคือการที่นักลงทุนภายในประเทศมีความสนใจสินทรัพย์ต่างประเทศมากขึ้น โดยเฉพาะตราสารหนี้ (Bonds) ที่มีเงินทุนไหลออกกว่า 4.5 พันล้านดอลลาร์สหรัฐในช่วงไตรมาสที่ 1 จากผลตอบแทนที่เพิ่มสูงขึ้น ตามวัฏจักรดอกเบี้ยโลกที่อยู่ในระดับสูง ตลอดจนการผ่อนคลายกฎเกณฑ์การไปลงทุนต่างประเทศของนักลงทุนในประเทศ ประกอบกับดอกเบี้ยต่างประเทศที่สูงกว่าทำให้ผู้ประกอบการไทยโดยเฉพาะกลุ่มส่งออกมีการฝากเงินสกุลต่างชาติมากขึ้น แทนการแลกเงินสกุลบาททันที เนื่องจากส่วนต่างอัตราดอกเบี้ยของไทยกับต่างประเทศยังคงกว้างกว่าในอดีตมาก ซึ่งปัจจัยดังกล่าวลดแรงกดดันที่ทำให้เงินบาทแข็งค่าขึ้น

3) แนวโน้มวัฏจักรดอกเบี้ยขาลงทั่วโลก อาจช่วยสนับสนุนการอ่อนค่าของสกุลเงินดอลลาร์ แต่ต้องติดตามปัญหาภูมิรัฐศาสตร์

ในส่วนของปัจจัยต่างประเทศ แม้ว่านักลงทุนส่วนใหญ่จะคาดว่า Fed จะเข้าสู่วัฏจักรดอกเบี้ยขาลงในช่วงปลายปีนี้ หลังเศรษฐกิจสหรัฐฯ มีแนวโน้มชะลอตัวมากขึ้น ซึ่งบางส่วนอาจช่วยลดแรงกดดันเงินทุนไหลออกจากประเทศไทยได้บ้าง เนื่องจากคณะกรรมการนโยบายการเงิน (กนง.) มีแนวโน้มที่จะคงอัตราดอกเบี้ยนโยบายการเงินตลอดทั้งปีนี้

อย่างไรก็ตาม การดึงดูดเงินทุนต่างชาติเข้าสู่สินทรัพย์ของไทยยังคงจำกัดจากการที่ตลาดหุ้นไทยไม่ได้มีหุ้นกลุ่ม Growth และดอกเบี้ยนโยบายของไทยยังคงต่ำ เมื่อเทียบกับภูมิภาค นอกจากนี้ยังมีปัจจัยอื่น ๆ ที่อาจเพิ่มความผันผวนให้กับตลาดการเงินโลก และเพิ่มความไม่แน่นอนให้กับทิศทางการเคลื่อนไหวของค่าเงินบาท เช่น การเลือกตั้งประธานาธิบดีของสหรัฐฯ ในช่วงปลายปีนี้ ตลอดจนความเสี่ยงจากปัญหาภูมิรัฐศาสตร์อื่น ๆ ที่ยังคงมีอยู่

จากแนวโน้มการฟื้นตัวของเศรษฐกิจไทยถึงสิ้นปีนี้อาจไม่ดีเท่าที่คาดการณ์ โดยเฉพาะการส่งออกที่ได้รับผลกระทบจากการค้าโลก ขณะที่ปัจจัยปัญหาภูมิรัฐศาสตร์ยังกดดันราคาพลังงานและขนส่งสินค้าให้อยู่ในระดับสูงต่อไป ยิ่งไปกว่านั้น วัฏจักรนโยบายการเงินโลกที่ผ่อนคลายมากขึ้น การเปลี่ยนผ่านนโยบายทางการเมืองของสหรัฐฯ จะสร้างความผันผวนและความไม่แน่นอนมากขึ้นให้กับตลาดการเงินโลก ทำให้ ttb analytics มองประเด็นเหล่านี้จะสร้างแรงกดดันให้ค่าเงินบาทผันผวนและอ่อนค่าได้ ทำให้ผู้ที่มีความเกี่ยวข้องกับค่าเงินไม่ว่าจะเป็นผู้นำเข้า ผู้ส่งออก ผู้ลงทุนในสินทรัพย์ต่างประเทศ หรือผู้ที่มีหนี้ในสกุลเงินต่างประเทศ ควรติดตามข้อมูลข่าวสารด้านเศรษฐกิจการเงินอย่างใกล้ชิด นอกจากนี้ ยังควรศึกษาและใช้เครื่องมือป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนอย่างเหมาะสม เพื่อลดความผันผวนและความเสี่ยงของค่าเงินบาท เพื่อเตรียมรับมือกับสถานการณ์ในช่วงเวลาต่อไป

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon