นักวิเคราะห์ของทางหลักทรัพย์กรุงศรี คาดการณ์กำไรปกติของ CENTEL 1Q20F ที่ 275 ล้านบาท (-63% yoy, -35% qoq) การลดลงของกำไรจากอัตราเข้าพักที่อ่อนแอและ SSSg ที่ต่ำกว่าคาด คาดว่ารายได้จากธุรกิจโรงแรมใน 1Q20F จะรายงานที่ 1,909 ล้านบาท (-31% yoy) เป็นผลมาจากจำนวนผู้เข้าพักที่ลดลงซึ่งเป็นผลจาก COVID-19 และส่งผลให้ RevPAR ลดลง -34%yoy และอัตราการเข้าพักของ 1Q20F ลดลงไปสู่ 59% เทียบกับ 83% ใน 1Q19 สำหรับธุรกิจ QSR คาดว่ารายได้จากร้านอาหารจานด่วนใน 1Q20F จะอยู่ที่2,795ล้านบาท (-3.2%yoy) พร้อมกับ SSSg ที่แย่กว่าคาดที่ -9% ซึ่งเป็นผลจากยอดขายที่ลดลงในเดือนมีนาคม

นักวิเคราะห์ของทางหลักทรัพย์กรุงศรี คาดการณ์กำไรปกติของ CENTEL 1Q20F ที่ 275 ล้านบาท (-63% yoy, -35% qoq) การลดลงของกำไรจากอัตราเข้าพักที่อ่อนแอและ SSSg ที่ต่ำกว่าคาด คาดว่ารายได้จากธุรกิจโรงแรมใน 1Q20F จะรายงานที่ 1,909 ล้านบาท (-31% yoy) เป็นผลมาจากจำนวนผู้เข้าพักที่ลดลงซึ่งเป็นผลจาก COVID-19 และส่งผลให้ RevPAR ลดลง -34%yoy และอัตราการเข้าพักของ 1Q20F ลดลงไปสู่ 59% เทียบกับ 83% ใน 1Q19 สำหรับธุรกิจ QSR คาดว่ารายได้จากร้านอาหารจานด่วนใน 1Q20F จะอยู่ที่2,795ล้านบาท (-3.2%yoy) พร้อมกับ SSSg ที่แย่กว่าคาดที่ -9% ซึ่งเป็นผลจากยอดขายที่ลดลงในเดือนมีนาคม

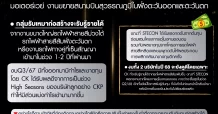

ปรับคาดการณ์เป็นขาดทุนใน FY20F จากการปิดโรงแรมและการแข่งขันที่เพิ่มขึ้นในส่วน Delivery โดยเราปรับประมาณการ 2020F SSSg ลงสู่ -15% จาก +2.3% เนื่องจากการจำกัดการนั่งทานในร้านอาหารและการแข่งขันที่เพิ่มขึ้นในส่วน Delivery จากมาตรการปิดเมืองทำให้ร้านอาหารเข้าสู่ระบบ Application ของผู้ให้บริการ Delivery ในส่วนของธุรกิจโรงแรม เราปรับคาดการณ์ RevPAR จะลดลง -47% ทั้งในประเทศไทยและมัลดีฟจาก -25% ในการคาดการณ์ครั้งก่อน เพื่อสะท้อนภาพการปิดโรงแรมในช่วงเมษายนและพฤษภาคม แล้วจึงค่อยๆฟื้นตัวหลังจากนั้น ทำให้ผลการดำเนินงานของทั้งปี 2020F จะพลิกเป็นขาดทุนจากการประมาณการครั้งก่อนที่กำไร 696 ล้านบาทจาก SSSG ของร้านอาหารจานด่วน (QSR) ที่แย่กว่าคาด เราคาดว่าราคาห้องพักที่ฟื้นตัวช้าจากการแข่งขันของโรงแรมที่สูงและการแข่งขันของร้านอาหารที่เพิ่มขึ้นจาก delivery platform จะกระทบผลประกอบการในระยะกลาง เราจึงปรับประมาณการผลประกอบการ FY21-22F ลงราว 21% ถึง 19% ทั้งนี้ ทาง CENTEL ได้เลื่อนการลงทุนและเริ่มใช้แผนลดต้นทุน เราคาดว่า net D/E จะอยู่ที่ราว 0.48x ใน 2020F และเพิ่มขึ้นเป็น 0.71x ใน 2021F เนื่องจาก CENTEL มีการลงทุนก้อนใหญ่ใน 2021F

เราคาดว่าหลังจากการขาดทุนใน 2020F แล้ว กำไรของ CENTEL จะเติบโตราว 16% ในช่วงปี FY21-22F สำหรับในส่วนของรายได้ เราคาดว่ารายได้จะเติบโตราว 1.2% ต่อปี (CAGR) ในช่วงปี FY19-22F อย่างไรก็ตามการลงทุนขนาดใหญ่ในธุรกิจโรงแรม SSSG ที่อ่อนแอ และความสามารถในการทำกำไรของธุรกิจ QSR ที่ลดลงจากการแข่งขันที่รุนแรงขึ้น จะทำให้กำไรสุทธิลดลงซึ่งจะทำให้กำไรสุทธิใน 2022F ลดลงต่ำกว่าระดับในปี 2019 ถึงแม้ว่าจะมีรายได้สูงกว่าก็ตาม ธุรกิจโรงแรมของ CENTEL อยู่ในช่วงวัฏจักรของการลงทุน ในขณะที่โรงแรมสามแห่งในต่างประเทศจะสร้างกำไรในระยะยาว แต่งบลงทุนขนาดใหญ่ในช่วง 2-3 ปีข้างหน้าจะทำความสามารถในการสร้างกำไรลดลงในระยะสั้น ส่วนโรงแรมในประเทศ CENTEL กำลังจะปรับปรุงโรงแรมขนาดใหญ่สองแห่งได้แก่ Centara Grand Central World (soft renovation) ในช่วง 3Q19-4Q20 และ Centara Grand Samui (major renovation) ในช่วง Jun 2019 – 4Q20 รวมถึงจะมีการปรับปรุงโรงแรมที่หัวหินในปี 2021 หลังจากที่เจรจ่าค่าเช่าที่ดินกับการรถไฟแห่งประเทศไทยสำเร็จ แม้ว่าปัจจัยเหล่านี้จะกดดันรายได้ของโรงแรมในระยะสั้น กลยุทธ์การปรับปรุงโรงแรมจะช่วยเพิ่มราคาค่าห้องพัก และเป็นผลดีต่อผลประกอบการในระยะยาว

ทางหลักทรัพย์กรุงศรีได้มีการปรับลดคำแนะนำสำหรับหุ้น CENTEL สู่ ถือ จาก ซื้อ ลดราคาเป้าหมายสู่ 20 บาทจาก 21.7 บาท (ลดลง -8%) ด้วยภาพที่ไม่ดีในปี 2020F และการแข่งขันที่เพิ่มขึ้นในระยะกลางทั้ง ธุรกิจโรงแรมและร้านอาหารจานด่วน ราคาเป้าหมายใหม่เทียบเท่า EV/EBITDA 8.7x เท่าของปี FY21F เทียบเท่า -1.5SD ของค่าเฉลี่ยย้อนหลังและ PE21.4x เท่าของ ปี FY21F

Disclaimer: เอกสาร/รายงานฉบับนี้จัดทำขึ้นบนพื้นฐานข้อมูลที่เปิดเผยต่อสาธารณชน ซึ่งพิจารณาแล้วว่ามีความน่าเชื่อถือ อย่างไรก็ตาม บมจ.หลักทรัพย์กรุงศรี มิอาจรับรองความถูกต้องและความสมบูรณ์ของข้อมูลดังกล่าวได้ บทความดังกล่าวเป็นเพียงแนวคิดของผู้จัดทำเพื่อใช้เป็นข้อมูลประกอบการตัดสินใจในการลงทุน บริษัทฯขอสงวนสิทธิ์ในการเปลี่ยนแปลงความเห็นหรือประมาณการต่างๆที่ปรากฏในเอกสาร/รายงานฉบับนี้โดยไม่ต้องแจ้งให้ทราบล่วงหน้าดังนั้นนักลงทุนโปรดใช้ดุลพินิจอย่างรอบคอบในการพิจารณาการลงทุน

โดยกรุงศรีทอล์ก

www.mitihoon.com