Theme การลงทุนในหุ้นความผันผวนต่ำ (SET Low Volatility)

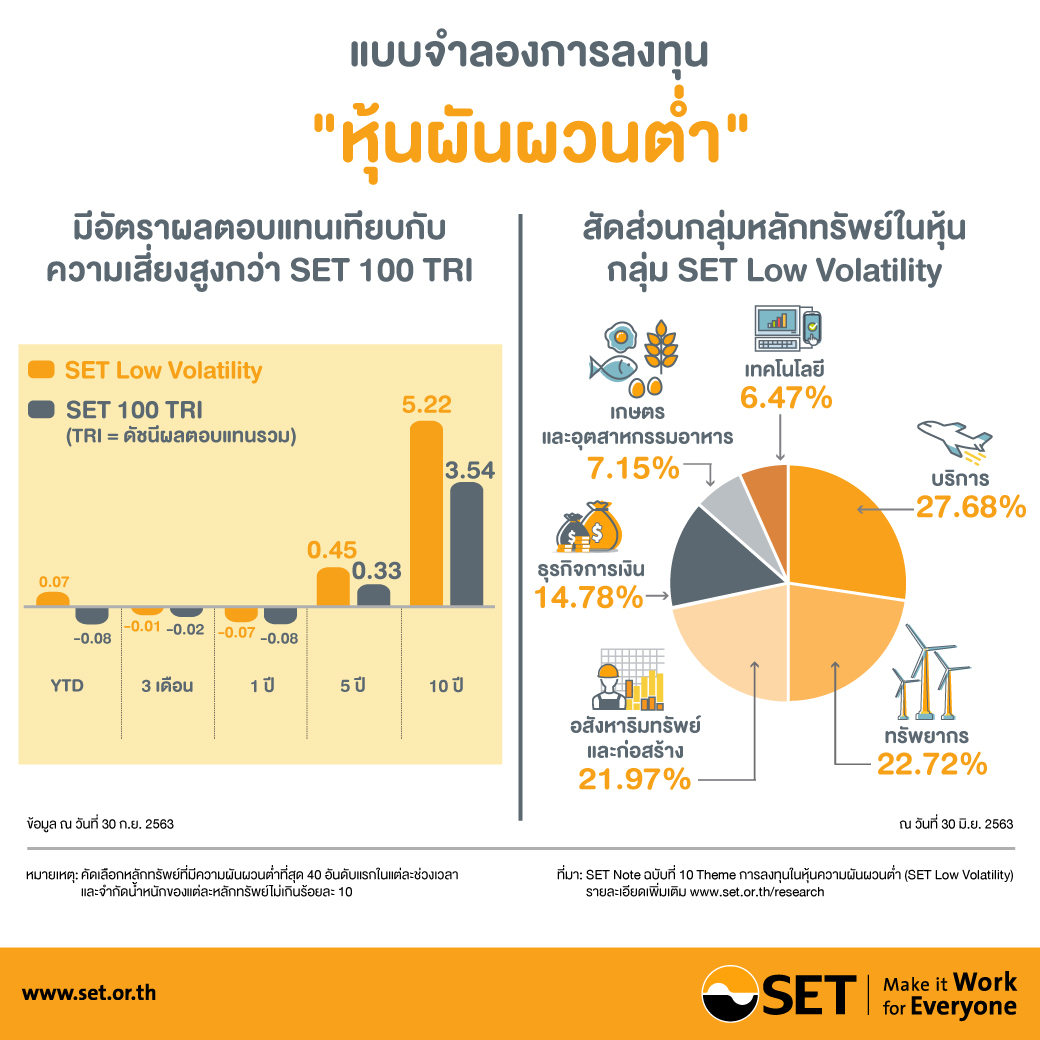

ตั้งแต่ต้นปี 2563 มีเหตุการณ์เกิดขึ้นมากมายที่ส่งผลกระทบให้ตลาดหุ้นทั่วโลกมีความไม่แน่นอนและความผันผวนสูงขึ้นมาก ซึ่งสังเกตได้จากดัชนีชี้วัดความเสี่ยงหรือ volatility1 ของอัตราผลตอบแทน โดยในช่วงปลายเดือน ก.พ. 2563 นั้นค่า volatility ของ SET index ได้ปรับเพิ่มขึ้นมาที่ 20-25% จากเดิมที่เคยอยู่ประมาณ 10-15% ซึ่งเป็นการปรับตัวไปในทิศทางเดียวกันกับดัชนีตลาดหลักทรัพย์ที่สำคัญอื่นๆ (ภาพที่ 1)

ภาพที่ 1 ความผันผวนของ SET index เทียบกับดัชนีตลาดหลักทรัพย์อื่นๆ

ที่มา: Bloomberg

ที่มา: Bloomberg

เรื่องราว (theme) การลงทุนในหุ้นที่มีความผันผวนต่ำเพื่อลดความเสี่ยงของกลุ่มหลักทรัพย์ที่ลงทุน(portfolio) ได้รับความสนใจมาเป็นระยะเวลาหนึ่งแล้ว เนื่องจากมีความน่าสนใจอยู่หลายประการ เช่น การจัด portfolio ที่เน้นหุ้นที่มีความผันผวนต่ำนั้นมีลักษณะเป็น ‘rule-based’ ซึ่งกลยุทธ์นี้อาจไม่จำเป็นต้องพึ่งพาวิจารณญาณของผู้จัดการกองทุนในการเลือกหุ้น รวมถึงหลีกเลี่ยงอคติในการลงทุนที่เป็นข้อผิดพลาดโดยธรรมชาติของมนุษย์ ซึ่งการคัดเลือกหุ้นเข้า portfolio นั้นใช้ข้อมูลจากค่าความผันผวนในอดีตเท่านั้น อีกทั้งมีผลการศึกษาจำนวนหนึ่งพบว่ากลยุทธ์การลงทุนในหุ้นที่มีความผันผวนต่ำอาจให้ผลตอบแทนที่ดีกว่าในบางช่วงเวลาด้วย

การสร้างกลุ่มหลักทรัพย์ลงทุนในหุ้นที่มีความผันผวนต่ำนั้นไม่เพียงแต่คัดเลือกหุ้นที่มีความผันผวนต่ำเข้ามาอยู่ใน portfolio เท่านั้น แต่ยังให้น้ำหนักการลงทุนในสัดส่วนที่เพิ่มขึ้นสำหรับหุ้นที่มีความผันผวนต่ำกว่าอีกด้วย โดยมีวัตถุประสงค์หลักเพื่อทำให้ความผันผวนโดยรวมของกลุ่มหลักทรัพย์ที่ลงทุนมีค่าลดลงหรือต่ำกว่าความผันผวนโดยรวมของตลาด

ตลาดหลักทรัพย์แห่งประเทศไทยได้พัฒนา เรื่องราว (theme) การลงทุนต่างๆ มาอย่างต่อเนื่อง โดยสร้างเป็นดัชนีของ portfolio การลงทุนหลากหลายเรื่องราวการลงทุนให้สอดคล้องกับความต้องการของผู้ใช้และพัฒนาการที่เปลี่ยนแปลงในตลาดทุนไทย โดยใน SET Note ฉบับนี้จะขอนำเสนอ เรื่องราวการลงทุนที่เรียกว่า “SET Low Volatility” ที่ได้คัดเลือกหุ้นที่มีค่าความผันผวนต่ำที่สุด 40 ตัวในแต่ละช่วงเวลา และนำมาทดลองสร้างเป็นกลุ่มหลักทรัพย์เพื่อการลงทุน ซึ่งสะท้อนถึงแนวทางการลงทุนในสภาวะที่ตลาดมีความไม่แน่นอนสูง รวมถึงแนวคิดการลงทุน กรอบระยะเวลาในการลงทุน หลักเกณฑ์ในการคัดเลือกหลักทรัพย์ที่ลงทุน รอบการปรับสมดุลกลุ่มหลักทรัพย์ที่ลงทุน รวมไปถึงการวัดผลการดำเนินงานของการลงทุน

หุ้นที่นำมาทดลองสร้างกลุ่มหลักทรัพย์เพื่อการลงทุน ต้องมีคุณสมบัติผ่านเกณฑ์ที่สามารถลงทุนได้อย่างคล่องตัว เช่น สัดส่วนผู้ถือหุ้นรายย่อย (free-float) ไม่น้อยกว่าร้อยละ 20 ของทุนชำระแล้วของบริษัท มูลค่าการซื้อขายรายวันเฉลี่ยที่มากพอสมควร มูลค่าหลักทรัพย์ตามราคาตลาด (market capitalization) ไม่น้อยกว่า 5,000 ล้านบาท รวมถึงมีการซื้อขายเป็นระยะเวลาอย่างน้อย 1 ปีขึ้นไป

การลงทุนในหุ้นกลุ่ม SET Low Volatility ที่ทดลองสร้างขึ้น ได้คัดเลือกหลักทรัพย์ที่มีผันผวนต่ำที่สุด 40 อันดับแรกในแต่ละช่วงเวลา และกระจายน้ำหนักการลงทุนโดยใช้วิธีการคำนวณแบบถ่วงน้ำหนักด้วยส่วนกลับของความผันผวนซึ่งคำนวณจากค่าส่วนเบี่ยงเบนมาตรฐานของผลตอบแทนรายวันย้อนหลัง 1 ปี ของแต่ละหลักทรัพย์ ซึ่งการกระจายน้ำหนักการลงทุนโดยให้น้ำหนักการลงทุนสูง (ต่ำ) ในหุ้นความผันผวนต่ำ (สูง) เป็นแนวทางที่ใช้กันอย่างทั่วไปสำหรับการสร้างกลุ่มหลักทรัพย์เพื่อลงทุนหรือดัชนีที่ต้องการให้มีความผันผวนหรือความเสี่ยงโดยรวมต่ำกว่าตลาด2 นอกจากนี้ยังได้จำกัดน้ำหนักของแต่ละหลักทรัพย์ไม่เกินร้อยละ 10 ในทุกรอบที่มีการปรับสมดุล ซึ่งมีรอบระยะเวลาในการปรับทุกไตรมาส (quarterly rebalancing)

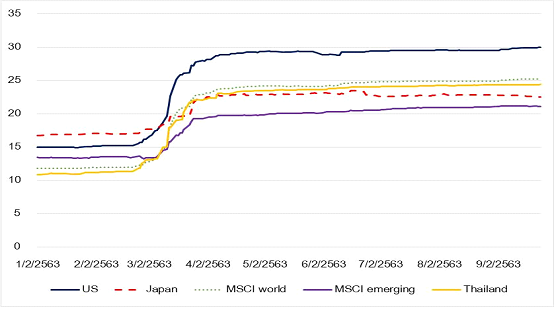

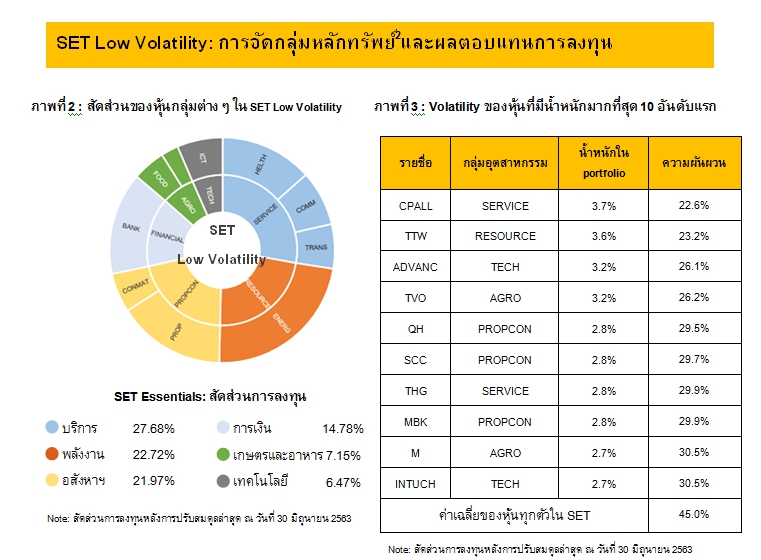

การคัดเลือกหลักทรัพย์และการกระจายน้ำหนักการลงทุนในหุ้นกลุ่ม SET Low Volatility ได้ผลตามภาพที่ 2 ซึ่งกลุ่มอุตสาหกรรมที่มีน้ำหนักสูงที่สุดสามอันดับแรก ได้แก่ กลุ่มบริการ กลุ่มพลังงานและสาธารณูปโภค และกลุ่มอสังหาริมทรัพย์ ซึ่งมีสัดส่วนรวมกันอยู่ที่ประมาณ 70% ของกลุ่มหลักทรัพย์ ในขณะที่หลักทรัพย์ที่มีน้ำหนักมากที่สุด 10 อันดับแรก ส่วนใหญ่เป็นหลักทรัพย์ที่มีขนาดใหญ่ มีสภาพคล่องสูง และกระจายตัวไปในอุตสาหกรรมที่เกี่ยวข้องกับระบบโครงสร้างพื้นฐานหรือธุรกิจที่ผลิตสินค้าและบริการที่จำเป็นในการใช้ชีวิต โดยกลุ่มหลักทรัพย์ของ SET Low Volatility นี้มีการกระจายความเสี่ยงค่อนข้างดี และหุ้นที่มีน้ำหนักสูงสุด 10 ตัวแรก มีสัดส่วนคิดเป็นเพียงประมาณ 33% ของทั้งหมด (ภาพที่ 3)

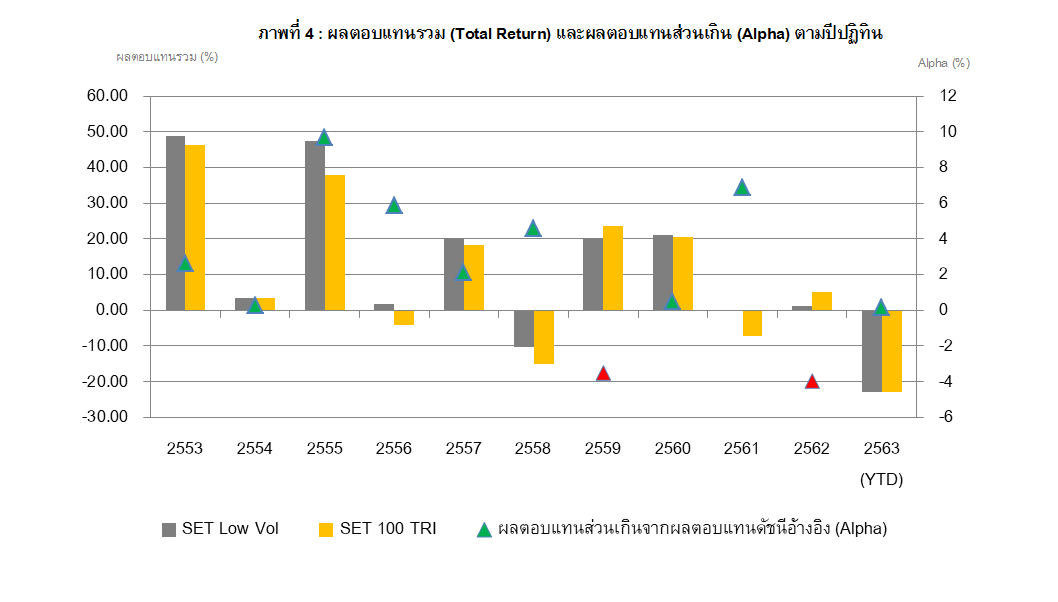

ในแง่ของการวัดผลตอบแทนรวมตามปีปฏิทินของการลงทุนในหุ้นกลุ่ม SET Low Volatility เปรียบเทียบกับดัชนีผลตอบแทนรวมของตลาด SET 100 Total Return Index (SET TRI) ดังที่แสดงในภาพที่ 4 (แกนซ้าย) พบว่า SET Low Volatility ให้ผลตอบแทนที่ใกล้เคียงหรือมากกว่าในหลายๆ ปี ยกตัวอย่างเช่นในปี 2555 ผลตอบแทนรวมจากการลงทุนในหุ้นกลุ่ม SET Low Volatility เท่ากับ 47.54% ในขณะที่ดัชนี SET TRI มีผลตอบแทนรวมเท่ากับ 37.86% เป็นต้น

ผลตอบแทนของ SET Low Volatility ค่อนข้างมีความสม่ำเสมอในแง่ของผลตอบแทนส่วนเกินจากผลตอบแทนดัชนีอ้างอิง (Alpha) ซึ่งเป็นบวกถึง 8 ปีจาก 10 ปีย้อนหลัง ดังที่แสดงในภาพที่ 4 (แกนขวา) อีกทั้งในปีที่ดัชนีผลตอบแทนรวมของตลาดมีค่าติดลบ ( ได้แก่ ปี 2556, 2558, 2561 รวมถึง 2563(YTD)) การลงทุนในหุ้นกลุ่ม SET Low Volatility ยังให้ผลตอบแทนรวมที่สูงกว่าในทุกช่วงเวลาดังกล่าวอีกด้วย อาจจะพอชี้ให้เห็นว่า theme การลงทุนที่เน้นการลดความผันผวนสามารถสร้างผลตอบแทนที่ดีกว่าในช่วงที่ตลาดมีความเสี่ยงในทิศทางขาลงได้

ภาพที่ 4 : ผลตอบแทนรวม (Total Return) และผลตอบแทนส่วนเกิน (Alpha) ตามปีปฏิทิน

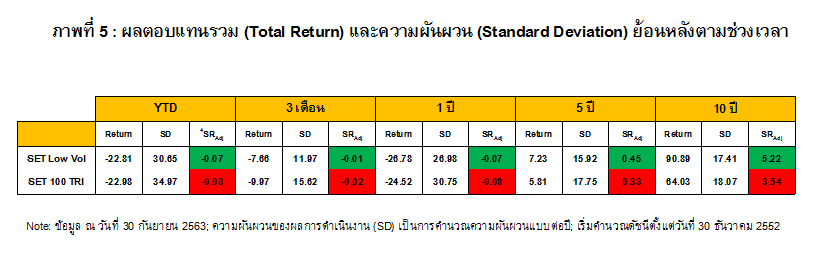

หากวิเคราะห์ผลตอบแทนรวมแบบย้อนหลังตามช่วงเวลา พบว่า การลงทุนในหุ้นกลุ่ม SET Low Volatility

มีผลตอบแทนรวมใกล้เคียงหรือมากกว่าดัชนี SET 100 TRI ในหลายๆ ช่วงเวลาย้อนหลัง และที่สำคัญกว่านั้น เมื่อพิจารณาถึงค่าความเสี่ยงของผลตอบแทนหรือความผันผวนของผลการดำเนินงานต่อปี (SD) การลงทุนในหุ้นกลุ่ม SET Low Volatility มีค่าความเสี่ยงหรือ SD ที่ต่ำกว่า ดัชนี SET 100 TRI ในทุกช่วงเวลา (ภาพที่ 5) นอกจากนี้การลงทุนในหุ้นกลุ่ม SET Low Volatility มีอัตราส่วนระหว่างผลตอบแทนกับความเสี่ยงวัดจากค่า Adjusted Sharpe ratio (SRAdj)4 ที่ดีกว่าการลงทุนในดัชนี SET 100 TRIในทุกช่วงเวลาอีกด้วย ซึ่งหมายถึงผู้ลงทุนได้รับผลตอบแทนที่คุ้มค่ากว่าต่อหนึ่งหน่วยความเสี่ยงจากการลงทุน เช่นใน 9 เดือนแรกของปี 2563 ที่ตลาดหุ้นได้รับผลกระทบจากการแพร่กระจายของไวรัส COVID-19 แต่ผลตอบแทนรวมของการลงทุนในหุ้นกลุ่ม SET Low Volatility อยู่ที่ -22.81% โดยมีค่าความเสี่ยง SD อยู่ที่ 30.65% ในขณะที่ดัชนี SET 100 TRI ลดลงอยู่ที่ -22.98% โดยมีค่าความเสี่ยง SD อยู่ที่ 34.97% จะเห็นว่าผลตอบแทนรวมของการลงทุนในหุ้นกลุ่ม SET Low Volatility นั้นให้ผลตอบแทนที่สูงกว่าพร้อมกับความเสี่ยงที่ต่ำกว่าจึงทำให้อัตราส่วน Adjusted Sharpe ratio ของ SET Low Volatility ดีกว่าดัชนี SET 100 TRI

ภาพที่ 6 : SET Low Volatility ผลตอบแทนรวม (Total Return) เปรียบเทียบกับดัชนี SET TRI

เมื่อวิเคราะห์องค์ประกอบของผลตอบแทนรวม (performance attribution) ย้อนหลัง 10 ปี (ภาพที่ 6) เปรียบเทียบกับดัชนีชี้วัด พบว่า การลงทุนในหุ้นกลุ่ม SET Low Volatility มีผลตอบแทนส่วนเกินจากผลตอบแทนดัชนีอ้างอิง (Alpha) เท่ากับ 57.92% โดยมาจากการจัดสรรเงินลงทุนตามกลุ่มอุตสาหกรรม (Allocation Effect) 32.62% ซึ่งกลุ่มอุตสาหกรรมที่ให้ผลตอบแทนส่วนเกินมากที่สุด 5 อันดับแรก อาจจำแนกได้เป็น 2 กลุ่ม ดังนี้

• กลุ่มที่ให้น้ำหนักมากกว่าน้ำหนักในดัชนีตลาด (over-weight) ได้แก่ ‘กลุ่มสาธารณูประโภค’ ‘กลุ่มเทคโนโลยีสารสนเทศ’ และ ‘กลุ่มอาหาร’ ซึ่งประกอบไปด้วย หลักทรัพย์ที่เกี่ยวข้องกับธุรกิจที่ให้บริการโครงสร้างพื้นฐาน และธุรกิจที่ผลิตสินค้าและบริการที่จำเป็นในการใช้ชีวิต

• กลุ่มที่ให้น้ำหนักน้อยกว่าน้ำหนักในดัชนีตลาด (under-weight) ได้แก่ ‘กลุ่มพลังงาน’ และ ‘กลุ่มปิโตรเคมี’ ซึ่งประกอบไปด้วย หลักทรัพย์ที่เกี่ยวข้องกับธุรกิจที่ใช้น้ำมันเป็นปัจจัยในการผลิตและอาจได้รับผลกระทบจากความผันผวนของราคาน้ำมันดิบในตลาดโลก

ทั้งนี้ตลาดหลักทรัพย์แห่งประเทศไทยได้จัดทำดัชนีการลงทุนที่หลากหลาย เพื่อเป็นทางเลือกและแนวทางสำหรับ theme การลงทุนในรูปแบบต่างๆ และสอดคล้องกับพัฒนาการของตลาดทุน ตอบสนองความต้องการของผู้ลงทุนที่หลากหลาย ทั้งนี้ theme การลงทุนในหุ้นที่มีความผันผวนต่ำนั้นถือเป็นตัวอย่างของ ‘rule-based investment’ ซึ่งเป็นการผสมผสานระหว่างแนวทางการลงทุนแบบ ‘active’ (การลงทุนโดยอาศัยวิจารณญาณของผู้จัดการกองทุนในการคัดเลือกหุ้นเพื่อแสวงหาผลตอบแทนส่วนเพิ่มจากผลตอบแทนเฉลี่ยของตลาด) และ passive (การสร้างกลุ่มหลักทรัพย์เพื่อการลงทุนที่มีสัดส่วนสอดคล้องกับดัชนีอ้างอิง หรือ ‘benchmark’) โดย rule-based investment นี้ยังได้ผสานข้อดีระหว่างทั้งสองแนวทางข้างต้นเพราะได้นำ ‘ปัจจัย’ ที่ผู้จัดการกองทุนใช้ตัดสินใจในการลงทุนมาคัดเลือกหุ้นเข้า portfolio และได้ประยุกต์ใช้ข้อดีของสูตรการคำนวนหรือโปรแกรมคอมพิวเตอร์ในการทำหน้าที่แทนผู้จัดการ

กองทุนในการปรับหุ้นเข้าออกจาก portfolio เมื่อมีการเปลี่ยนแปลงของปัจจัยที่ใช้วิเคราะห์ตามกรอบเวลาที่กำหนดโดยอัตโนมัติ

ใน SET Note ฉบับันี้ ได้นำเสนอ theme การลงทุนในหุ้นที่มีความผันผวนต่ำ โดยใช้ volatility ของหุ้นรายตัวมาเป็นปัจจัยในการคัดเลือกหุ้นเข้าและออกจาก portfolio อย่างไรก็ตาม ‘rule-based investment’ สามารถใช้ปัจจัยอื่นมาพิจารณาในการสร้าง portfolio ได้เช่นกัน อาทิเช่น ผลการดำเนินงานของบริษัท มูลค่าของหลักทรัพย์ หรืออัตราส่วนทางการเงินต่างๆ สำหรับแบ่งกลุ่มและจัดลำดับหลักทรัพย์เพื่อสร้างเป็น theme ในการลงทุน นอกจากนี้ในยุคที่ข้อมูลในตลาดหลักทรัพย์กำลังเพิ่มขึ้นอย่างมากมาย ผู้ออกผลิตภัณฑ์ทางการเงินจำนวนหนึ่งมีแนวโน้มใช้โปรแกรมคอมพิวเตอร์ในรูปแบบ AI และ Machine Learning เพื่อช่วยในการวิเคราะห์ และนำเสนอปัจจัยใหม่ๆ สำหรับใช้ประกอบการตัดสินใจลงทุนอย่างต่อเนื่อง ทั้งนี้ผู้ที่สนใจดัชนีของกลุ่มหลักทรัพย์หรือการลงทุนที่สะท้อน theme ต่างๆ ที่ตลาดหลักทรัพย์แห่งประเทศไทยได้พัฒนาขึ้นสามารถดูรายละเอียดและศึกษาข้อมูลเพิ่มเติมได้ที่ www.set.or.th/th/products/index/setindex_p1.html

จัดทำโดย ฉัตรชัย ทิศาดลดิลก, ศิริยศ จุฑานนท์, พริษฐ์ เงาเบญจกุล

ฝ่ายวิจัย ตลาดหลักทรัพย์แห่งประเทศไทย

www.mitihoon.com