มิติหุ้น-บล.ฟินันเซีย ไซรัส ระบุว่า กลุ่มที่อยู่อาศัย เปิดโครงการใหม่มากขึ้น รุกแนวราบ พร้อมกลับมาเปิดตัวคอนโด ส่งผลให้ภาพรวมไตรมาส 3/63 มูลค่าการเปิดโครงการใหม่ของ 8 บริษัทอสังหาฯที่เราดูแล เร่งขึ้นเป็น 5.4 หมื่นล้านบาท (+110% Q-Q, -7% Y-Y) หนุนจากการรุกเปิดแนวราบเป็นหลัก +64% Q-Q, +14% Y-Y ที่ 4.3 หมื่นล้านบาท คิดเป็น 79% ของมูลค่าทั้งหมด รวมถึงเริ่มเห็นสัญญาณบวกจากผู้ประกอบการกลับมาเปิดคอนโดใหม่ สะท้อนความเชื่อมั่นต่ออุปสงค์ที่ฟื้นตัวเร็วกว่าคาดท่ามกลาง COVID-19 อาทิ ORI, SPALI, SIRI รวม 7 โครงการ มูลค่ารวม 1.2 หมื่นล้านบาท เทียบกับ 2Q20 ที่ไม่มีเปิดโครงการ และ -45% Y-Y โดยส่วนใหญ่ทำยอดขายดีเฉลี่ย 75% และมี 2 โครงการ Sold out อย่าง The Origin Onnut และ Supalai Premier Si Phraya-Samyan อย่างไรก็ดี ผู้ประกอบการยังระมัดระวังในการเปิดคอนโดใหม่ เลือกเปิดโครงการระดับ Mid-End ในทำเลที่มีศักยภาพ และราคาเข้าถึงได้

ยอดขาย 9เดือนทำได้ 73% ของเป้าทั้งปี แนวราบดีกว่าคาด ชดเชยคอนโดที่อ่อนแอ

โมเมนตัมอุปสงค์แนวราบแข็งแกร่งต่อเนื่อง แม้ชะลอลงจากในเดือนพ.ค.-มิ.ย.ที่ทำระดับสูงสุดท่ามกลางช่วง Lockdown และ Work from home แต่ถือว่ายังไปได้ดี และยอดขายต่อสัปดาห์สูงกว่าปี 62 ส่วนคอนโด แม้มีการเปิดคอนโดใหม่ แต่การระบายสต็อกช้าลงหลังเร่งทำโปรโมชันไปมากในครึ่งแรกของปี 63 ประเมินว่ายอดขาย ไตรมาส3/63 อ่อนลง 12% Q-Q และ 8% Y-Y อยู่ที่ 4.9 หมื่นล้านบาท โดยแนวราบทำได้ 3.5 หมื่นล้านบาท -16% Q-Q จากฐานสูง แต่ +22% Y-Y ส่วนคอนโดอยู่ที่ 1.4 หมื่นล้านบาท +2% Q-Q เทียบกับไตรมาส 2/63 ที่ไม่มีเปิดโครงการใหม่ แต่ -43% Y-Y ตามการเปิดโครงการใหม่ โดย SPALI เป็นเพียงบริษัทเดียวที่ทำยอดขายโตทั้ง Q-Q และ Y-Y จากการเปิดคอนโดใหม่ 2 แห่งที่ขายได้ 80% และอีกโครงการ Sold out ขณะที่ SC ยอดขายลดลง Q-Q และ Y-Y จากไตรมาส 2/63 ที่ฐานสูง และ ไตรมาส3/62 ที่มีเปิดตัวคอนโดหรู

ยอดขายงวด 9 เดือน กลุ่มฯอยู่ที่ 1.4 แสนล้านบาท (-10% Y-Y) คิดเป็น 73% ของเป้าทั้งปีที่ 1.95 แสนล้านบาท (+4% Y-Y) โดยแนวราบที่โดดเด่นกว่าคาด ซึ่ง 9 เดือน คิดเป็น 85% ของทั้งปีแล้ว ชดเชยคอนโดที่อ่อนแอ ซึ่ง 9 เดือน คิดเป็นเพียง 54% ของทั้งปี ทำให้เชื่อว่ายอดขายทั้งปีมีโอกาสใกล้เคียงกับเป้าที่ตั้งไว้ จาก 4Q20 ที่มีโครงการใหม่รอเปิดอีกกว่า 6.3 หมื่นล้านบาท (+17% Q-Q, +12% Y-Y) มาจากแนวราบเป็นสัดส่วนกว่า 93% ซึ่งคาดว่ายังได้รับการตอบรับที่ดี

คาดกำไร Q3 ฟื้นตัว ก่อนทำระดับสูงสุดใน Q4

แผนการโอนคอนโดใหม่ใน 3Q20 ที่คึกคักขึ้น รวมถึงความสำเร็จของการเน้นขายแนวราบทั้งโครงการเดิมที่สามารถปิดตัวได้มากขึ้น และโครงการใหม่ที่ได้รับผลตอบรับที่ดี สะท้อนยอดขายที่แข็งแกร่ง นอกจากนี้ คาดอัตรากำไรขั้นต้นปรับดีขึ้น เนื่องจากผู้ประกอบการชะลอการทำโปรโมชันลดราคาขายคอนโดหลังเร่งระบายสต็อกไปมากในช่วง 1H20 อย่างไรก็ดี ธุรกิจ Recurring อาทิ โรงแรม, ห้างสรรพสินค้า ของ LH, QH แม้ทยอยฟื้นหลัง COVID-19 คลี่คลาย แต่อุตสาหกรรมท่องเที่ยวยังซบเซา เนื่องจากชาวต่างชาติยังไม่สามารถเดินทางเข้ามาในประเทศ ส่งผลให้คาดผลประกอบการไตรมาส 3/63 จะกลับมาฟื้นตัว Q-Q แต่อ่อนลง Y-Y โดยเราคาดว่า AP, ORI, SC เด่นสุดในกลุ่มฯ ขยายตัวได้ทั้ง Q-Q และ Y-Y ก่อนไตรมาส 4/63 คาดทำระดับสูงสุดของปี ตามแผนโอนคอนโดใหม่ที่มากขึ้น และการเร่งกิจกรรมการตลาดตามปัจจัยฤดูกาล ขณะที่ Backlog รอรับรู้ในช่วงครึ่งหลังปี63 (ไม่รวม JV) อยู่ที่ 5.9 หมื่นล้านบาท รองรับคาดการณ์ยอดโอนปีนี้ของเราแล้ว 86% จำกัด Downside

คงน้ำหนักการลงทุน Overweight เลือก AP, ORI เป็น Top Pick

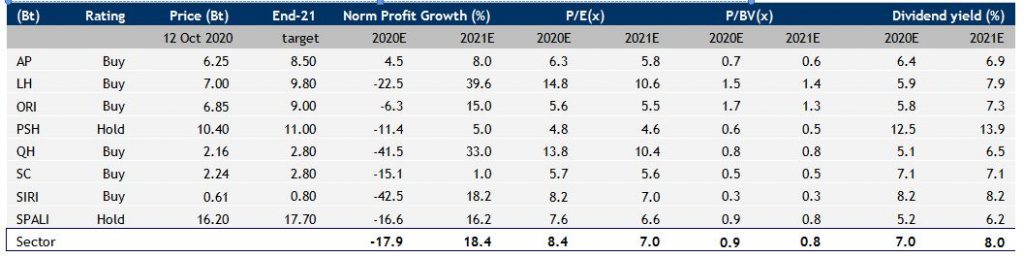

เราคงน้ำหนักกลุ่มฯ “มากกว่าตลาด” จากโมเมนตัมยอดขายแนวราบที่ดีกว่าคาด หนุนให้ประมาณการทั้งปีของกลุ่มฯมี Upside ด้วยรอบการก่อสร้างและส่งมอบเพียง 3-6 เดือน รวมถึงภาพรวมปี 2021 ที่ Turnaround ฟื้นตัวได้ครั้งแรกในรอบ 2 ปี โดยประเมินกำไรปกติเติบโต 18% Y-Y จากปีนี้ -18% Y-Y จุดเด่นคือราคาหุ้นเทรดบน PE 63-64 ต่ำเพียง 7.7 เท่า หรือค่าเฉลี่ย 15 ปีย้อนหลัง-1.25SD และผลตอบแทนปันผลสูง 7-8% ต่อปี เราเลือก Top Pick เป็น AP และ ORI จากแนวโน้มงบไตรมาส 3/63 เติบโตเด่น และดีกว่าที่เคยคาด พร้อมมีโอกาสสูงที่ปรับประมาณการปีนี้ขึ้น บน Backlog รองรับแล้ว 90-100% รวมถึงทิศทางครึ่งหลังปี63 ขยายตัวทั้ง H-H และ Y-Y

อย่างไรก็ดี มีปัจจัยเสี่ยงที่ต้องติดตามคือ 1) เศรษฐกิจชะลอตัว กระทบความเชื่อมั่นและกำลังซื้อ 2) สถาบันการเงินเข้มงวดต่อการปล่อยสินเชื่อ โดยเฉพาะกลุ่ม Low-End 3) คอนโดที่รอส่งมอบมี Backlog ของชาวต่างชาติไม่สามารถเดินทางเข้าประเทศมาโอนได้ อาจส่งผลให้เกิดยอดยกเลิก

www.mitihoon.com