มิติหุ้น- บทความบล.โนมูระ พัฒนสิน ระบุว่า ก่อนจะไปสู่คำตอบที่ว่า REITS หมดเสน่ห์แล้วหรือยัง ผมขอพาทุกท่านมาทำความรู้จักกับ REITS กันก่อนครับ

REITS หรือ REAL ESTATE INVESMENT TRUST คือ “ทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์”

ถ้าให้เล่าแบบเข้าใจง่ายๆ เจ้า REITS ก็คือ “กองทรัพย์สิน” ที่เข้าไป “ลงทุน” หรือ “ซื้อ” อสังหาริมทรัพย์ต่างๆได้ ซึ่ง REITS จะได้ทรัพย์สินนั้นมาใน 2 รูปแบบ คือ

เป็นกรรมสิทธิ์แบบไม่มีวันหมดอายุ (freehold) หรือได้มาในรูปสิทธิการเช่าที่มีอายุกำหนด (leasehold)

เมื่อ REITS มีทรัพย์สินในมือแล้ว ก็จะทำการบริหาร และนำไปปล่อยเช่าต่อ เพื่อให้มีรายได้เข้ามาอย่างต่อเนื่อง เพื่อนำมาจ่ายเป็นผลประโยชน์ ตอบแทนให้แก่ผู้ลงทุน ในรูปของ “เงินปันผล (Dividend Yield)” นั่นเอง

ดังนั้นสิ่งที่นักลงทุนใน REITS ควรคาดหวัง ก็คือ อัตราเงินปันผล หรือ Dividend Yield ที่สูงกว่า ดอกเบี้ยจากการฝากเงิน หรือพันธบัตรรัฐบาล เป็นหลัก โดย REITS จะสามารถจ่าย Yield ได้มากขึ้นหรือไม่นั้น ก็ต้องมาจาก

- สามารถขึ้นค่าเช่าได้หรือไม่ และ

- สามารถซื้อทรัพย์สินคุณภาพดีเข้ามาเพิ่ม เพื่อนำมาปล่อยเช่า สร้างรายได้ได้มากขึ้นหรือเปล่า

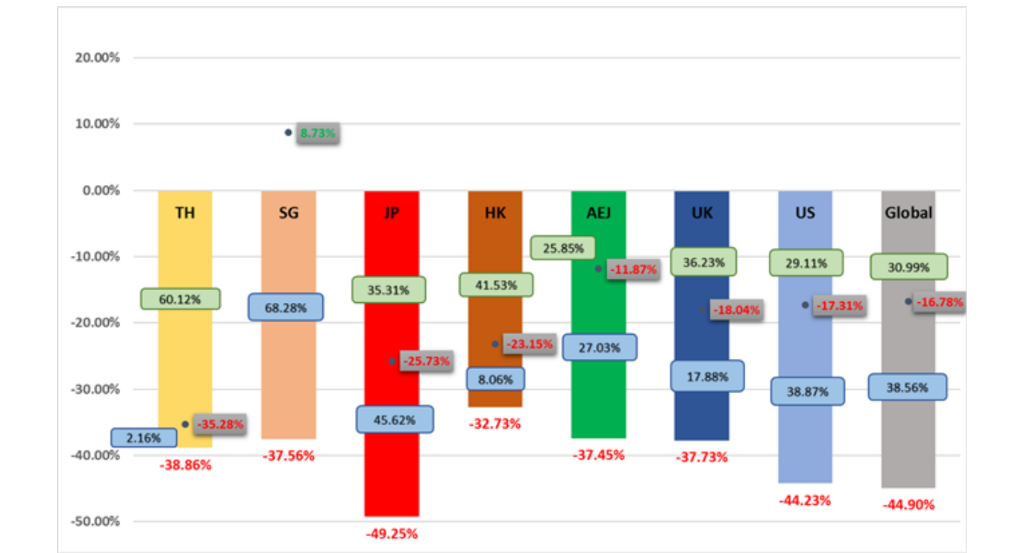

source: Bloomberg as of 20/11/2020

ตัวอย่างตามภาพด้านบนที่แสดงระดับราคาที่ลงไปทำจุดต่ำสุด

กรอบสีฟ้า คือ ระดับราคาที่ฟื้นขึ้นมาจากจุดต่ำสุด

จุดสีเทา คือ ระดับราคาปัจจุบัน

กรอบสีเขียว คือ ระดับการฟื้นตัวที่ต้องใช้กลับไปจุดสูงสุดเดิม

ทีนี้ ในช่วงไม่กี่ปีที่ผ่านมา ตั้งแต่ 2017-2019 เจ้า REITS สามารถทำผลตอบแทนได้ดีมาก เรียกได้ว่าเป็นพระเอกสุดฮอตของพอร์ตเลยก็ว่าได้ แต่ต้นปี 2020 ที่ผ่านมา ภาพจำเหล่านั้นคงหายไปหมดสิ้น เนื่องด้วยผลกระทบจาก COVID-19 ทำให้เกิดมาตรการ Lock Down และ Social Distancing รวมไปถึงการ Work From Home ส่งผลให้ REITS ตกลงอย่างหนักแทบทุกตลาดทั่วโลก

ทำไมกันล่ะ ?

ก็เพราะ มาตรการต่างๆเหล่านั้นลดปฏิสัมพันธ์ของมนุษย์ และกิจกรรมทางเศรษฐกิจโดยตรง ทำให้ Sector ใน REITS เช่น ค้าปลีก (Retail), ท่องเที่ยว (Hospitality) และ สำนักงาน (Office) ที่พึ่งพาปฏิสัมพันธ์ของมนุษย์ ขาด demand ลงอย่างฉับพลัน และร้ายแรง จึงเกิดการเทขายออกมาอย่างหนัก ราคา REIT ลดลงไปติดลบสูงถึง 30% แทบทุกตลาด

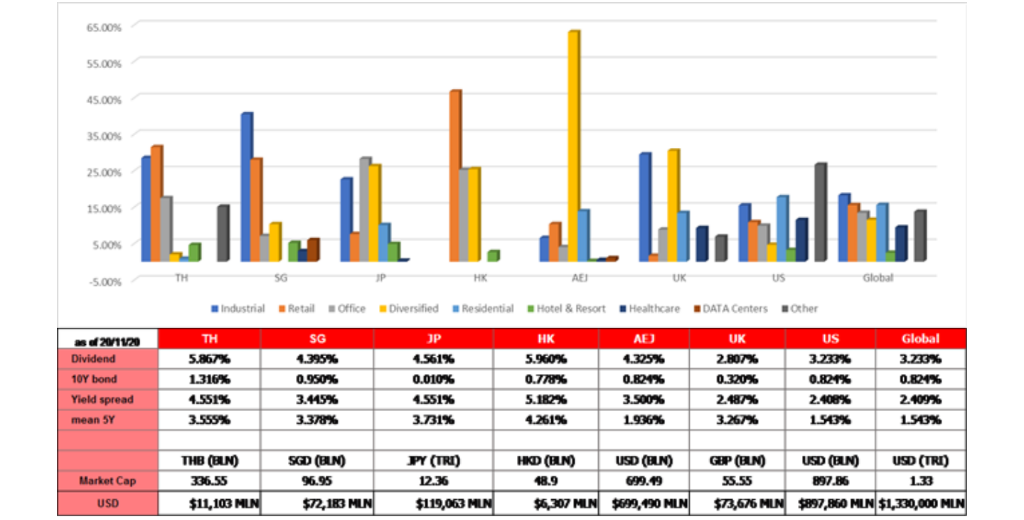

source: Bloomberg as of 20/11/2020

และสาเหตุหลักที่ REITS ของไทยลงแรง แต่ฟื้นตัวช้ากว่าเพื่อน ก็เพราะว่า sector หลักของเราดั๊นนนนเป็น ค้าปลีก หรือ Retail ถึง 31.5% !!! ซึ่งแน่นอนว่าได้รับผลกระทบเต็มๆ และไทยเองมีสภาพคล่องน้อยเมื่อเทียบกับตลาดอื่นๆ ด้วยขนาดตลาด (Market cap.) แค่ หนึ่งหมื่นล้านเหรียญสหรัฐฯ

แต่ช้าแต่ . . .

แต่ใน REITS นั้น จริงๆแล้วยังมี sector อื่นที่น่าสนใจ เช่น Industrial ที่มีสินทรัพย์เป็น คลังสินค้า (Warehouse) และ Data Center ต่างๆ ซึ่งได้รับประโยชน์จาก COVID-19 อยู่ด้วย เนื่องจากมาตรการ Lock Down หรือ การ Work From Home ทำให้การ Shopping ผ่าน Online มีมากขึ้น รวมไปถึงเมื่อต้องอยู่บ้านตลอดเวลาทำให้ความต้องการใช้ data บน Internet พุ่งสูงขึ้นต่อเนื่อง ส่งผลดีต่อ sector ดังกล่าว โดยเฉพาะ REITS ของสิงคโปร์ ซึ่งมี Industrial เป็นสัดส่วนหลัก (40.5%)

ทำให้ปัจจุบันสามารถกลับมายืนเหนือ high เดิมก่อน COVID-19 ได้แล้ว

ทีนี้มาถึงคำถามคาใจของนักลงทุนหลายๆท่าน ว่าความน่าสนใจของ REITS หมดไปแล้วจริงหรือ ?

อย่างที่เล่าไปตอนต้น ว่าเราควรคำนึงถึงผลตอบแทนจาก yield ของ REITS ว่าสูงกว่าการถือพันธบัตรรัฐบาลมากน้อยแค่ไหน (ส่วนต่างตรงนี้ก็คือ Yield Spread ยิ่งมากยิ่งดี)

ซึ่งเมื่อเปรียบเทียบระดับราคา REITS ทั่วโลก กับผลตอบแทนพันธบัตรรัฐบาล 10 ปี as of 20/11/20 พบว่า Yield Spread สูงกว่าค่าเฉลี่ย 5 ปี แทบทุกตลาด ถือว่าระดับราคานี้มีความน่าสนใจค่อนข้างมาก ในสภาวะที่ดอกเบี้ยทั่วโลกยังคงอยู่ในระดับต่ำไปอีกหลายปี

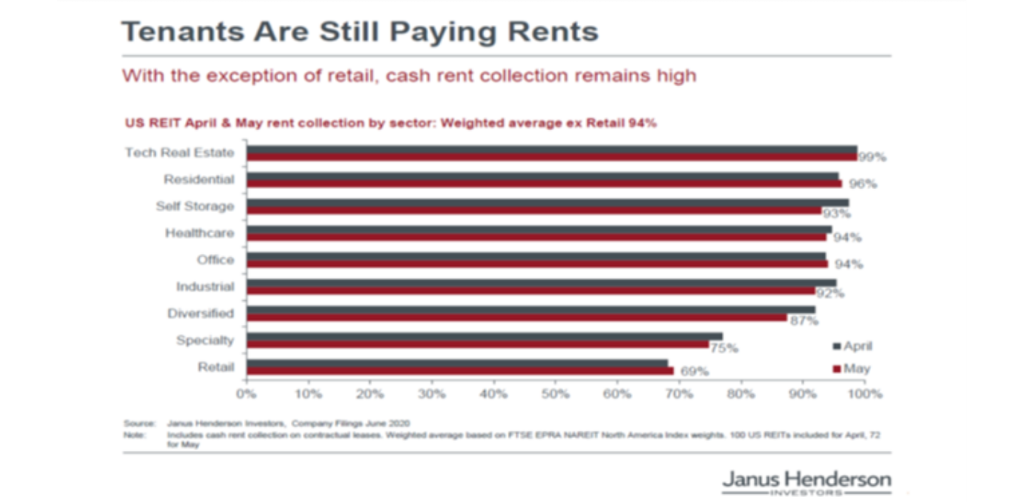

และเมื่อพิจารณาความสามารถในการจ่ายค่าเช่า ของ ผู้เช่า พบว่า อยู่ในระดับ 90% ขึ้นไป (ยกเว้น Retail ที่อาจจะได้รับผลกระทบมากที่สุด แต่ก็ยังสามารถจ่ายค่าเช่าได้อยู่)

ประกอบกับในช่วงเดือน พ.ย. 63 ที่ผ่านมานี้ มีการประกาศความสำเร็จถึงการพัฒนาวัคซีนต้าน COVID-19 ออกมาจากหลายบริษัทฯชั้นนำอย่างต่อเนื่อง เช่น

- Pfizer & BioNTech

- Moderna

- AstraZeneca & Oxford

โดยหลายบริษัทฯต่างเคลมว่าได้ผลลัพธ์น่าประทับใจเกินกว่า 90% ยิ่งทำให้มนุษยชาติมีความหวังที่จะมาสามารถกลับไปใช้ชีวิตได้ตามปกติอีกครั้ง !!

“ดังนั้นหากทุกท่านกำลังมองหาการลงทุนที่ให้ Dividend Yield น่าสนใจ สูงกว่าการฝากเงิน สูงกว่าพันธบัตร และสามารถซื้อได้ในราคาถูกกว่าค่าเฉลี่ยระยะยาว การเลือกลงทุนใน REITS ที่ดี และกระจายในตลาดที่เหมาะสม ก็ถือว่าเป็นทางเลือกหนึ่งที่น่าสนใจครับ”

www.mitihoon.com