- Key points

กนง. มีมติเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.50% ต่อปี พร้อมทั้งประเมินเศรษฐกิจไทยในปีนี้ขยายตัวที่ 3.0% และ 4.7% ในปีหน้า ในการประชุมคณะกรรมการนโยบายการเงิน (กนง.) วันที่ 24 มีนาคม 2021 กนง. มีมติเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.50% ต่อปี โดยประเมินว่าเศรษฐกิจไทยโดยรวมยังขยายตัวได้ต่อเนื่อง แต่เผชิญกับความเสี่ยงด้านต่ำและความไม่แน่นอนสูงในระยะข้างหน้า จึงยังต้องการแรงสนับสนุนจากอัตราดอกเบี้ยนโยบายที่อยู่ในระดับต่ำอย่างต่อเนื่อง และรักษาขีดความสามารถในการดำเนินนโยบายการเงินที่มีจำกัดเพื่อใช้ในจังหวะที่เหมาะสมและเกิดประสิทธิผลสูงสุด โดยรายละเอียดมีดังนี้

- เศรษฐกิจไทยในปี 2021 และ 2022 ขยายตัวต่ำกว่าประมาณการเดิมบ้างที่ 0% และ 4.7% ตามลำดับ (จากเดิม ที่ 3.2% และ 4.8%) จากการปรับลดจำนวนนักท่องเที่ยวในปีนี้และปีหน้าเหลือ 3 ล้าน และ 21.5 ล้านคน (จากเดิม ที่ 5.5 ล้าน และ 23 ล้านคน) และผลกระทบของการระบาดระลอกใหม่ของ COVID-19 แต่เศรษฐกิจของประเทศคู่ค้าที่ฟื้นตัวเร็ว ทำให้คาดว่าการส่งออกสินค้าในปีนี้จะขยายตัวได้ที่ 10% และ 6.3% ในปีนี้และปีหน้า (จากเดิม ที่ 5.7% และ 5.0%) ทั้งนี้ เศรษฐกิจในระยะข้างหน้ายังมีความเสี่ยงสำคัญจากประสิทธิผลและการกระจายวัคซีน COVID-19 การกลับมาของนักท่องเที่ยวต่างชาติ รวมถึงความต่อเนื่องของแรงสนับสนุนจากภาครัฐ

- ด้านระบบการเงินมีเสถียรภาพ แต่ยังมีความเปราะบางในบางจุดจากผลกระทบของการระบาดระลอกใหม่โดยเฉพาะกลุ่มครัวเรือนที่มีรายได้น้อยและธุรกิจ SMEs

- อัตราเงินเฟ้อทั่วไปจะกลับเข้าสู่กรอบเป้าหมายในช่วงกลางปี 2021 และจะอยู่ใกล้เคียงกับขอบล่าง

ของกรอบเป้าหมายตลอดช่วงประมาณการ โดยอัตราเงินเฟ้อทั่วไปในปี 2021 ถูกปรับประมาณการขึ้นจาก 0% เป็น 1.2% ส่วนอัตราเงินเฟ้อทั่วไปในปี 2022 ยังคงประมาณการเดิมที่ 1% ส่วนคาดการณ์อัตราเงินเฟ้อในระยะปานกลางยังยึดเหนี่ยวอยู่ในกรอบเป้าหมาย

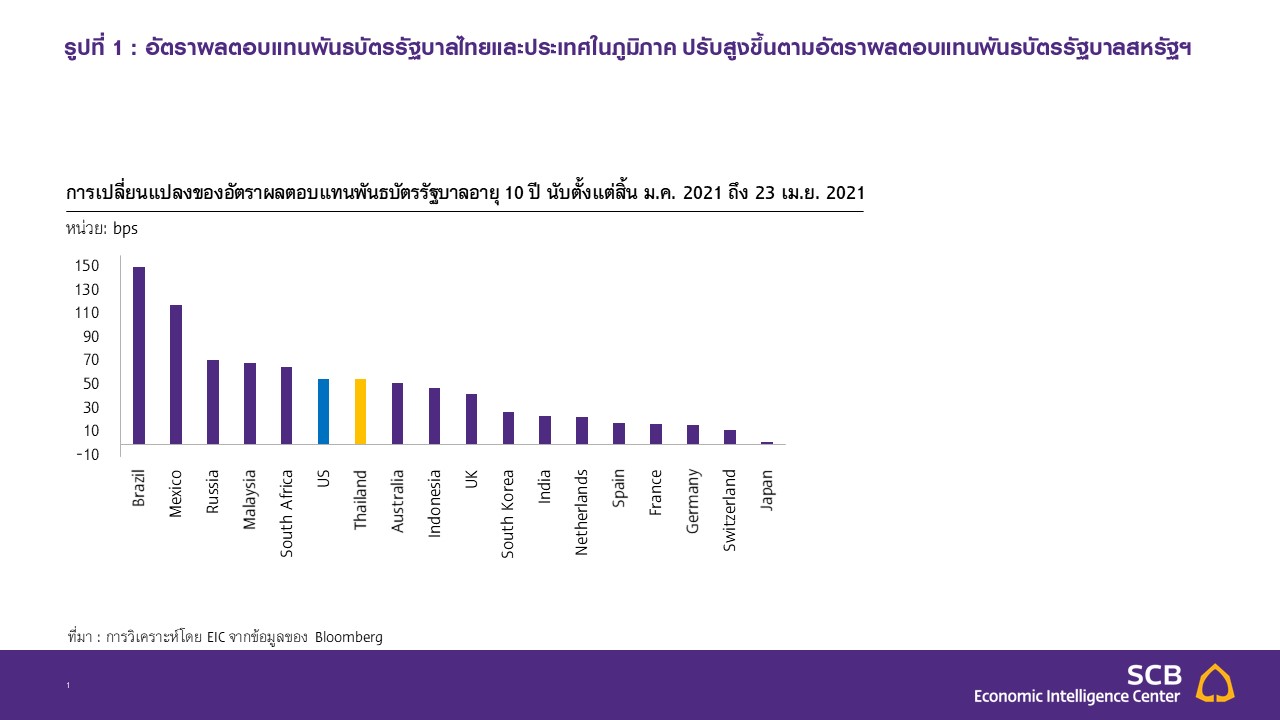

กนง. ประเมินว่าสภาพคล่องโดยรวมอยู่ในระดับสูงและต้นทุนทางการเงินอยู่ในระดับต่ำ แต่การกระจายตัวของสภาพคล่องยังไม่ทั่วถึง โดยธุรกิจที่ฟื้นตัวช้าและครัวเรือนที่ถูกกระทบเพิ่มเติมจากการระบาดระลอกใหม่เผชิญกับความเสี่ยงด้านเครดิตที่เพิ่มขึ้นตามฐานะการเงินที่เปราะบาง ด้านอัตราผลตอบแทนพันธบัตรรัฐบาลระยะยาวของไทยปรับสูงขึ้นตามอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ สำหรับเงินบาทเทียบกับดอลลาร์สหรัฐนั้นเคลื่อนไหวอ่อนค่าสอดคล้องกับเงินสกุลภูมิภาค คณะกรรมการฯ เห็นควรให้ติดตามพัฒนาการของตลาดการเงินและนัยต่อการฟื้นตัวของเศรษฐกิจในระยะข้างหน้าอย่างใกล้ชิด รวมถึงผลักดันการสร้างระบบนิเวศใหม่ของตลาดอัตราแลกเปลี่ยน

(FX ecosystem) อย่างต่อเนื่อง

กนง. ระบุว่าความต่อเนื่องของมาตรการภาครัฐและการประสานนโยบายระหว่างหน่วยงานมีความสำคัญต่อการฟื้นตัวของเศรษฐกิจในระยะถัดไป โดยนโยบายการเงินต้องผ่อนคลายต่อเนื่อง และสนับสนุนให้เร่งดำเนินมาตรการให้ความช่วยเหลือเพื่อฟื้นฟูผู้ประกอบธุรกิจที่ได้รับผลกระทบจากการระบาดของ COVID-19 เพื่อช่วยให้สามารถกระจายสภาพคล่องไปสู่ผู้ได้รับผลกระทบให้ตรงจุด ลดภาระหนี้ และสนับสนุนเศรษฐกิจช่วงฟื้นฟูในอนาคต ควบคู่กับการผลักดันให้สถาบันการเงินเร่งปรับปรุงโครงสร้างหนี้ ขณะที่มาตรการทางการคลังต้องพยุงเศรษฐกิจโดยไม่ขาดช่วง โดยเฉพาะการเร่งเบิกจ่ายภายใต้แผนฟื้นฟูเศรษฐกิจหลังสามารถควบคุมการระบาดระลอกใหม่ได้ ควบคู่กับดำเนินการนโยบายด้านอุปทานเพื่อปรับรูปแบบธุรกิจและยกระดับทักษะแรงงาน ซึ่งจะช่วยให้เศรษฐกิจฟื้นตัวอย่างยั่งยืน

ธปท. ร่วมกับกระทรวงการคลัง และภาคส่วนที่เกี่ยวข้อง ออกมาตรการทางการเงินช่วยเหลือฟื้นฟูผู้ประกอบธุรกิจที่ได้รับผลกระทบจากการระบาดของ COVID-19 วงเงิน 3.5 แสนล้านบาท โดยแบ่งเป็น สินเชื่อฟื้นฟู (Soft loan ฉบับใหม่) 2.5 แสนล้านบาท และมาตรการ Asset Warehousing 1 แสนล้านบาท โดยแต่ละมาตรการมีรายละเอียดดังนี้

- สินเชื่อฟื้นฟู (Soft loan ฉบับใหม่) เพื่อเพิ่มประสิทธิภาพแก่สถาบันการเงินในการส่งผ่านสภาพคล่องสู่ภาคธุรกิจ โดยขยายขอบเขตลูกหนี้ให้ครอบคลุมทั้งลูกหนี้รายเดิมและลูกหนี้รายใหม่ที่ไม่มีวงเงินสินเชื่อกับสถาบันการเงิน ผนวกกับปรับเพิ่มวงเงินกู้ให้สูงขึ้น (จากไม่เกิน 20% เป็น 30% ของยอดหนี้คงเหลือ

ส่วนลูกหนี้ใหม่กู้ได้ไม่เกิน 20 ล้านบาท) ขยายระยะเวลาที่ ธปท. สนับสนุนนานขึ้น (จาก 2 ปี เป็น 5 ปี)

และกำหนดอัตราดอกเบี้ยปล่อยกู้ให้สูงขึ้น (จากไม่เกิน 2% เป็นไม่เกิน 5%) นอกจากนี้ ภาครัฐยังสนับสนุนกลไกการค้ำประกันสินเชื่อผ่านบรรษัทประกันสินเชื่ออุตสาหกรรมขนาดย่อม (บสย.) รวมถึงยกเว้นหรือลดหย่อนภาษีและค่าธรรมเนียมที่เกี่ยวข้อง - มาตรการ Asset warehousing เพื่อให้ผู้ประกอบธุรกิจที่ได้รับผลกระทบรุนแรง แต่ยังมีศักยภาพและมีทรัพย์สินเป็นหลักประกัน สามารถเจรจากับสถาบันการเงินเพื่อหยุดหรือลดภาระหนี้ โดยผู้ประกอบการสามารถโอนทรัพย์ให้แก่เจ้าหนี้ โดยมีสิทธิซื้อสินทรัพย์คืนเป็นลำดับแรกในราคาต้นทุน ภายในระยะเวลา 3-5 ปี เท่ากับราคาตีโอนบวกด้วยต้นทุนการถือครองทรัพย์ (carrying cost) 1% ต่อปีของราคาตีโอน และต้นทุนในการดูแลรักษาทรัพย์ นอกจากนี้ ผู้ประกอบธุรกิจสามารถขอเช่าทรัพย์กลับมาดูแลหรือเปิดดำเนินการและสถาบันการเงินจะนำค่าเช่าที่ได้รับไปหักออกจากราคาที่ขายคืนทรัพย์ให้กับลูกหนี้ เพื่อช่วยรักษาโอกาสให้

ผู้ประกอบธุรกิจไม่ถูกกดราคาบังคับขายทรัพย์ (fire sale) สามารถกลับมาสร้างงานและทำรายได้อีกครั้งเมื่อสถานการณ์คลี่คลาย

กนง. ยังคงให้น้ำหนักกับการสนับสนุนการฟื้นตัวของเศรษฐกิจเป็นสำคัญ ภายใต้กรอบการดำเนินนโยบายการเงินที่มีเป้าหมายเพื่อรักษาเสถียรภาพราคา ควบคู่กับดูแลเศรษฐกิจให้เติบโตอย่างยั่งยืนและเต็มศักยภาพ และรักษาเสถียรภาพระบบการเงิน รวมถึงจะติดตามความเพียงพอของมาตรการภาครัฐและปัจจัยเสี่ยงต่าง ๆ โดยเฉพาะสถานการณ์การระบาดทั้งในและต่างประเทศ ในการดำเนินนโยบายการเงินในระยะข้างหน้า โดยพร้อมใช้เครื่องมือนโยบายการเงินที่เหมาะสมเพิ่มเติมหากจำเป็น

- Implication

ความกังวลต่ออัตราเงินเฟ้อสหรัฐฯ ที่เร่งตัวขึ้น ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ปรับสูงขึ้นอย่างรวดเร็ว และทำให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับสูงขึ้นตามไปด้วย

ภาวะการเงินไทยจึงปรับตึงตัวขึ้น หลังจากที่สหรัฐฯ ได้ผ่านงบประมาณกระตุ้นเศรษฐกิจวงเงิน 1.9 ล้านล้านดอลลาร์สหรัฐ เป็นผลให้ผู้ร่วมตลาดบางส่วนเกิดความกังวลว่าเศรษฐกิจและอัตราเงินเฟ้อของสหรัฐฯ อาจเร่งตัวอย่างรวดเร็วได้ ทำให้ผู้ร่วมตลาดต้องการส่วนชดเชยความเสี่ยง (risk premium) จากอัตราเงินเฟ้อที่มากขึ้น นอกจากนี้ อัตราเงินเฟ้อที่ปรับสูงขึ้นยังอาจกดดันให้ Fed เริ่มลดการผ่อนคลายนโยบายการเงินเร็วกว่าที่คาด ผ่านการชะลอการเข้าซื้อสินทรัพย์ทางการเงิน (Tapering) ด้วยเหตุนี้ อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ระยะยาว อายุ 10 ปีจึงปรับสูงขึ้น

จากสิ้นเดือนมกราคม 2021 ถึง 55 bps พร้อมทั้งเงินดอลลาร์สหรัฐที่ปรับแข็งค่าขึ้นถึง 2% ในช่วงเวลาเดียวกัน ซึ่งส่งผลให้ภาวะการเงินไทยปรับตึงตัวขึ้นตามภาวะการเงินของสหรัฐฯ โดยอัตราผลตอบแทนพันธบัตรรัฐบาลไทย อายุ 10 ปี ปรับสูงขึ้นจากสิ้นมกราคม 2021 ถึง 55 bps (รูปที่ 1)

รูปที่ 1 : อัตราผลตอบแทนพันธบัตรรัฐบาลไทยและประเทศในภูมิภาค ปรับสูงขึ้นตามอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ

ในระยะต่อไป EIC มองว่า ภาวะการเงินไทยมีแนวโน้มปรับตึงตัวขึ้นอีกได้ตามอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ แต่จะไม่ปรับตึงตัวขึ้นรุนแรงนัก โดยอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ มีแนวโน้มสูงขึ้นตามการฟื้นตัวทางเศรษฐกิจและแรงกดดันด้านอัตราเงินเฟ้อ นอกจากนี้ ในช่วงที่ Fed ต้องสื่อสารถึงการปรับลดวงเงินการเข้าซื้อสินทรัพย์ทางการเงิน (QE tapering) ก็อาจทำให้เกิดความผันผวนในตลาดการเงินโลกและภาวะการเงินอาจปรับตึงตัวขึ้นได้อีก อย่างไรก็ดี EIC มองว่า ในการทำ QE taper รอบนี้ Fed จะสามารถสื่อสารถึงแนวทางการดำเนินนโยบายการเงินได้อย่างชัดเจนและมีประสิทธิภาพมากขึ้น ทำให้ผลกระทบต่อภาวะการเงินทั้งของสหรัฐฯ และของไทย

จะไม่รุนแรงเท่าในช่วง 2013 taper tantrum

- Fed น่าจะสื่อสารการลดการผ่อนคลายนโยบายการเงินอย่างระมัดระวังมากขึ้น โดยจากเหตุการณ์ Taper Tantrum 2013 ที่ Fed ส่งสัญญาณลดวงเงินการเข้าซื้อสินทรัพย์ทางการเงิน (Tapering) ส่งผลให้ภาวะการเงินของสหรัฐฯ ตึงตัวขึ้นอย่างรวดเร็ว โดยหลังการประกาศของ Fed 1 เดือน อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ปรับสูงขึ้น 61 bps และดัชนี S&P500 ปรับลดลงราว 6% เงินทุนเคลื่อนย้ายไหลออกจากกลุ่มประเทศตลาดเกิดใหม่กว่า 1 หมื่นล้านดอลลาร์สหรัฐฯ และดัชนีตลาดหลักทรัพย์ของประเทศตลาดเกิดใหม่ปรับลดลงราว -16% ด้วยเหตุนี้ Fed จึงต้องชะลอการ Tapering ออกไป จึงทำให้ภาวะการเงินกลับมาผ่อนคลายลง ซึ่งจากบทเรียนนี้น่าจะทำให้ Fed ส่งสัญญาณการลดการผ่อนคลายนโยบายการเงินอย่างระมัดระวังมากขึ้น

- Fed มีการสื่อสารที่ชัดเจนว่าจะยังไม่รีบลดการผ่อนคลายนโยบายการเงิน โดยภายใต้กรอบเป้าหมายเงินเฟ้อของ Fed ที่ถูกปรับเปลี่ยนไปเป็น Average inflation targeting (AIT) ทำให้ผู้ร่วมตลาดมีความเชื่อมั่นมากขึ้นว่า แม้ว่าอัตราเงินเฟ้อของสหรัฐฯ จะปรับตัวสูงขึ้นกว่า 2% Fed ก็จะยังไม่รีบลดการผ่อนคลายนโยบายการเงิน นอกจากนี้ ในการประชุมนโยบายการเงินล่าสุด Fed ก็ได้ส่งสัญญาณว่าจะคงอัตราดอกเบี้ยนโยบายจนถึงปี 2023 แม้ว่าจะมีการปรับประมาณการเศรษฐกิจสหรัฐฯ ในปี 2021 เพิ่มขึ้น จาก 2% มาอยู่ที่ 6.5% และมองอัตราเงินเฟ้อทั่วไปปี 2021 อยู่ที่ 2.4% แต่ก็มองว่าอัตราเงินเฟ้อมีแนวโน้มปรับลดลงมาอยู่ที่ 2.0% ในปีหน้า การสื่อสารของ Fed นี้ทำให้ตลาดมีความมั่นใจว่าการลดการผ่อนคลายนโยบายการเงินของ Fed จะไม่เกิดขึ้นในเร็ว ๆ นี้ และน่าจะเป็นไปอย่างค่อยเป็นค่อยไป

- แนวโน้มการฟื้นตัวของเศรษฐกิจโลกอยู่ในระดับที่ดี ทำให้ผลกระทบจากภาวะการเงินที่ตึงตัวน่าจะมีจำกัดเมื่อเทียบกับปี 2013 โดยจากแบบสำรวจโดย Bloomberg พบว่า ผู้ร่วมตลาดมองเศรษฐกิจสหรัฐฯ ในปีนี้จะขยายตัวถึง 6% (เทียบกับ 1.8% ในปี 2013) และอัตราการว่างงานสหรัฐฯ ปีนี้จะอยู่ที่ 5.7% (เทียบกับ 6.7% ในปี 2013) ในด้านของเศรษฐกิจโลก ผู้ร่วมตลาดมองว่าปี 2021 และ 2022 จะขยายตัวได้ที่ 5.6% และ 4.1% ตามลำดับ ในขณะที่ในปี 2013 เศรษฐกิจโลกขยายตัวได้เพียง 3.4% เท่านั้น ซึ่งเศรษฐกิจสหรัฐฯ และโลกที่ฟื้นตัวได้เร็วนี้จะสร้างความเชื่อมั่นแก่นักลงทุน ทำให้การลดการผ่อนคลายนโยบายของ Fed อาจไม่ทำให้ภาวะการเงินโลกตึงตัวขึ้นมากนัก

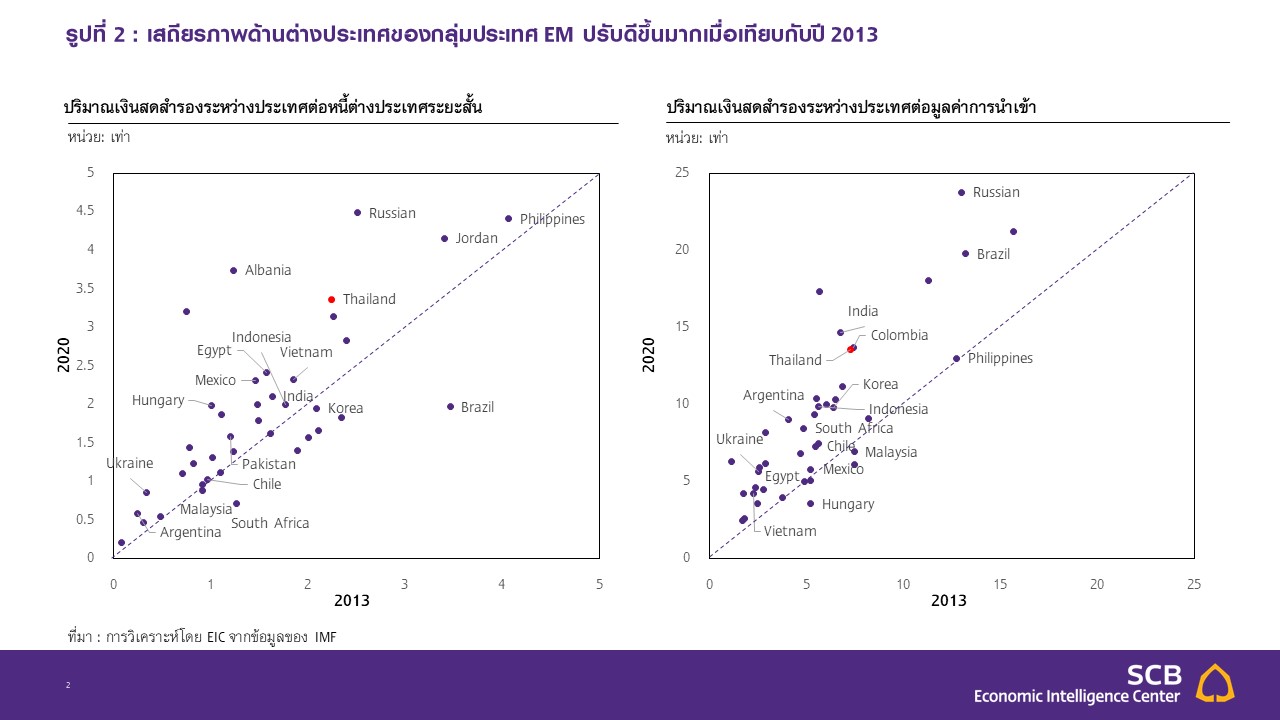

กลุ่มประเทศ EM มีเสถียรภาพด้านต่างประเทศที่ดีขึ้นมากเมื่อเทียบกับปี 2013 ทำให้สามารถรองรับ

ความผันผวนจากภาวะการเงินโลกได้มากขึ้น โดยเสถียรภาพด้านต่างประเทศ (External Stability) นั้นสะท้อนถึงความสามารถของประเทศต่าง ๆ ในการรับมือกับความผันผวนจากภาวะการเงินโลก ซึ่ง EIC พบว่าในปี 2020 ดัชนีที่สะท้อนเสถียรภาพด้านต่างประเทศของกลุ่มประเทศตลาดเกิดใหม่ปรับดีขึ้น โดยปริมาณเงินทุนสำรองระหว่างประเทศต่อหนี้ต่างประเทศระยะสั้น และปริมาณเงินสดสำรองระหว่างประเทศต่อมูลค่าการนำเข้า ปรับสูงขึ้น โดยเฉพาะประเทศไทย (รูปที่ 2)

รูปที่ 2 : เสถียรภาพด้านต่างประเทศของกลุ่มประเทศ EM ปรับดีขึ้นมากเมื่อเทียบกับปี 2013

EIC คาด กนง. คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อเนื่องตลอดปี 2021 แต่หากภาวะการเงินไทยปรับตึงตัวขึ้นอีกต่อเนื่อง ธปท. อาจผ่อนคลายนโยบายการเงินผ่านการเข้าซื้อพันธบัตรรัฐบาลเพิ่มเติมได้

โดย กนง. มีแนวโน้มคงอัตราดอกเบี้ยนโยบายเพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ อีกทั้ง การดำเนินนโยบายจะเน้นไปที่การกระจายสภาพคล่องที่มีอยู่สูงไปสู่ธุรกิจที่ฟื้นตัวช้าและครัวเรือนที่ได้รับผลกระทบได้อย่างตรงจุดมากขึ้น โดยล่าสุด ธปท. ได้ร่วมมือกับกระทรวงการคลังและภาคส่วนที่เกี่ยวข้อง ในการออกมาตรการให้ความช่วยเหลือฟื้นฟูผู้ประกอบธุรกิจที่ได้รับผลกระทบจากการระบาดของ COVID-19 เพื่อดูแลผู้ประกอบธุรกิจที่มีศักยภาพให้สามารถประคับประคองกิจการ พยุงระดับการจ้างงาน และมีโอกาสในการฟื้นฟูศักยภาพ รองรับโลกยุคหลังวิกฤต COVID-19 ได้

ทั้งนี้จุดที่น่ากังวลคือภาวะการเงินที่ปรับตึงตัวขึ้นจากอัตราผลตอบแทนพันธบัตรรัฐบาลที่เพิ่มขึ้นเร็ว ซึ่ง EIC มองว่า

ในระยะต่อไป หากอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ยังคงปรับสูงขึ้นต่อเนื่อง จนกดดันให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับสูงขึ้นอีก ทำให้ภาวะการเงินไทยอาจปรับตึงตัวเพิ่มขึ้น ธปท. ก็อาจจะพิจารณาเข้าซื้อพันธบัตรรัฐบาลเพิ่มเติมได้ โดยในช่วงการแพร่ระบาดของ COVID-19 ในเดือนมีนาคม 2020 อัตราผลตอบแทนพันธบัตรรัฐบาลไทย อายุ 10 ปี ปรับสูงขึ้นจากจุดต่ำสุดที่ 0.81% สู่ระดับ 1.72% พบว่า ธปท. ได้เข้าซื้อพันธบัตรรัฐบาลเป็นวงเงินทั้งสิ้น 8.5 หมื่นล้านบาท สำหรับในปี 2021 นั้น ธปท. ได้เข้าซื้อพันธบัตรรัฐบาลด้วยวงเงินเพียง 8 พันล้านบาทในเดือนกุมภาพันธ์ 2021 ทั้งนี้ EIC มองว่า หากมีความจำเป็น ธปท. ยังมีขีดความสามารถในการเข้าซื้อพันธบัตรรัฐบาลได้อีกในระยะต่อไป นอกจากนี้ หากอัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับสูงขึ้นอย่างรวดเร็ว ธปท. ก็ยังมีเครื่องมือในการเข้าดูแลสถานการณ์เพิ่มเติมได้ เช่น อาจพิจารณาใช้มาตรการ Yield Curve Control (YCC) เพื่อตรึงให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยอยู่ในระดับต่ำ เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจไทยที่เป็นไปอย่างช้า ๆ และยังมีความเปราะบางสูง

บทวิเคราะห์จาก…https://www.scbeic.com/th/detail/product/7480

ผู้เขียนบทวิเคราะห์ : วชิรวัฒน์ บานชื่น (wachirawat.banchuen@scb.co.th)

นักเศรษฐศาสตร์อาวุโส

พงศกร ศรีสกาวกุล (pongsakorn.srisakawkul@scb.co.th)

นักวิเคราะห์ Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน) EIC Online: www.scbeic.com

www.mitihoon.com