มิติหุ้น – เศรษฐกิจโลก วิกฤต SVB สร้างความวิตกต่อภาคการเงินที่อาจลุกลามเป็นวงกว้างและอาจส่งผลให้เฟดชะลอการขึ้นดอกเบี้ย ด้านจีนเน้นการเติบโตเชิงคุณภาพมากกว่าเชิงปริมาณ

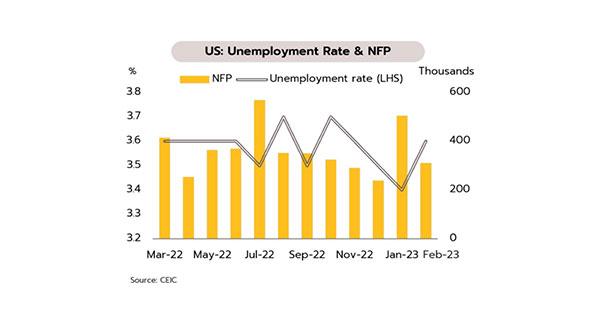

วิกฤตธนาคาร Silicon Valley Bank (SVB) สร้างความวิตกต่อภาคการเงินและเพิ่มความเสี่ยงที่อาจเกิดเป็น Domino Effects โดยรัฐบาลสหรัฐสั่งปิด SVB หลังจากเกิดปัญหาขาดแคลนสภาพคล่องอย่างหนัก ตามมาด้วยการปิดตัวลงของ Signature Bank ที่ได้รับผลกระทบจากการแห่ถอนเงินของผู้ฝากเป็นจำนวนมากท่ามกลางวิกฤตความเชื่อมั่น ในส่วนของตัวเลขการจ้างงานนอกภาคเกษตรปรับเพิ่มขึ้น 311,000 ตำแหน่ง ในเดือนกุมภาพันธ์ สูงกว่าตลาดคาด แต่ลดลงจากเดือนก่อนหน้าที่ 504,000 ราย ขณะที่อัตราการว่างงานเพิ่มขึ้นสู่ 3.6% สูงกว่าตลาดคาดที่ 3.4%

ล่าสุดทางรัฐบาลสหรัฐได้ออกมาตรการเรียกความเชื่อมั่นและคุ้มครองเงินฝากให้กับกลุ่มผู้ฝากเงินของ SVB เต็มจำนวน รวมถึงการที่เฟดประกาศจัดตั้งโครงการ Bank Term Funding Program ขนาด 2.5 หมื่นล้านดอลลาร์ ซึ่งจะช่วยให้ธนาคารสามารถนำพันธบัตรรัฐบาลหรือตราสารหนี้มาใช้เป็นหลักทรัพย์ในการแลกเงินได้เต็มจำนวน (ไม่ถูกกระทบจากอัตราดอกเบี้ยที่เพิ่มขึ้น) เพื่อปกป้องธนาคารต่างๆ ไม่ให้เผชิญความเสี่ยงเดียวกับ SVB และป้องกันผลกระทบที่จะนำไปสู่การเกิด Domino Effects ในวงกว้าง อย่างไรก็ตาม วิจัยกรุงศรีประเมินว่าสถานการณ์ดังกล่าวยังต้องได้รับการติดตามอย่างใกล้ชิดจากวิกฤตความเชื่อมั่นและความเสี่ยงที่อาจลุกลามไปสู่เศรษฐกิจในภาพรวม ซึ่งอาจส่งผลให้เฟดลดความแข็งกร้าวเรื่องทิศทางดอกเบี้ย โดยเราคาดว่าเฟดจะปรับขึ้นดอกเบี้ย 25bp (จากคาดการณ์เดิมของตลาดที่ 50bp) สู่กรอบ 4.75-5.00% ในการประชุมสัปดาห์หน้า

เศรษฐกิจยูโรโซนมีแนวโน้มชะลอตัวจากแรงกดดันฝั่งเงินเฟ้อและดอกเบี้ยที่อยู่ในระดับสูง โดยในเดือนมกราคม ยอดค้าปลีกอยู่ที่ -2.3% YoY หดตัวเป็นเดือนที่ 8 ติดต่อกัน สอดคล้องกับดัชนีความเชื่อมั่นผู้บริโภคที่ยังคงอยู่ในทิศทางขาลง ด้านผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ไตรมาส 4/2565 ขยายตัว 1.8% YoY ลดลงจากประมาณการครั้งก่อนที่ระดับ 1.9% สะท้อนความไม่แน่นอนของเศรษฐกิจยูโรโซนที่ยังคงอยู่ในระดับสูง

การบริโภคภาคเอกชนส่งสัญญาณชะลอตัวลงต่อในเดือนกุมภาพันธ์จากดัชนีความเชื่อมั่นผู้บริโภคที่ยังคงอ่อนแอ (-19 จุด ในเดือนกุมภาพันธ์) ขณะที่ตัวเลขเงินเฟ้อพื้นฐานยังคงเร่งตัวขึ้นทำจุดสูงสุดใหม่ในเดือนกุมภาพันธ์ที่ 5.6% ปัญหาเงินเฟ้ออาจเป็นปัจจัยที่ทำให้ธนาคารกลางยุโรป (ECB) ยังมีความจำเป็นต้องเดินหน้าคุมเข้มนโยบายการเงินต่อซึ่งอาจส่งผลให้อัตราดอกเบี้ยสูงสุด (Terminal Rate) ปรับตัวขึ้นแตะระดับ 4% ภายในช่วงครึ่งปีแรก ก่อนที่จะเริ่มลดขนาดงบดุล (Quantitative tightening) ในช่วงครึ่งหลังของปีนี้ ทั้งนี้ วิจัยกรุงศรีประเมินว่าภาพรวมเศรษฐกิจยูโรโซนจะยังคงอยู่ในภาวะชะลอตัวตลอดทั้งปี 2566 จากแรงกดดันฝั่งต้นทุนทางการเงินและเงินเฟ้อที่อยู่ในระดับสูงซึ่งอาจกระทบต่อความสามารถในการบริโภคและการลงทุนภาคเอกชนให้มีแนวโน้มอ่อนแอลง

ผลการประชุมสมัชชาประชาชนจีน (NPC) ลดทอนความหวังที่เศรษฐกิจจีนจะเติบโตสูงในปีนี้ แต่ให้ความสำคัญกับคุณภาพการเติบโต ล่าสุด NPC ตั้งเป้าการเติบโตทางเศรษฐกิจหรือ GDP ปีนี้ที่ 5% ซึ่งต่ำกว่าเป้าหมายของปีก่อนที่ 5.5% และต่ำกว่าที่ตลาดคาด ด้านกิจกรรมทางเศรษฐกิจขยายตัวแต่ยังไม่แข็งแกร่ง โดยยอดขายรถในเดือนกุมภาพันธ์เพิ่มขึ้น 13.5% สู่ระดับ 1.98 ล้านคัน ด้านยอดส่งออกในช่วง 2 เดือนแรกของปีนี้ หดตัวที่ -6.8% YoY จาก -10.1% ในเดือนธันวาคม ส่วนการนำเข้าร่วงแรงเกินคาดที่ -10.2% เทียบกับ -7.5% สำหรับตัวเลขเงินเฟ้อสะท้อนความอ่อนแอของอุปสงค์ในประเทศและต้นทุนที่ลดลง โดยอัตราเงินเฟ้อทั่วไปเดือนกุมภาพันธ์ลดลงสู่ระดับต่ำสุดในรอบ 1 ปีที่ 1.0%% YoY จาก 2.1% ในเดือนมกราคม และอัตราเงินเฟ้อพื้นฐานลดลงเหลือเพียง 0.6% จาก 1.0%

ตัวเลขเศรษฐกิจล่าสุดและผลการประชุม NPC สร้างความผิดหวังให้กับตลาด เนื่องจากสะท้อนว่าเศรษฐกิจจีนปีนี้อาจเติบโตไม่สูงเหมือนที่หลายฝ่ายคาด อย่างไรก็ตาม ทางการจีนมุ่งเป้าไปที่การเติบโตเชิงคุณภาพมากกว่าเชิงปริมาณ อาทิ (i) การรักษาเสถียรภาพทางการคลัง โดยตั้งเป้าขาดดุลการคลังที่ 3.0% ใกล้เคียงกับปีก่อนที่ 2.8% (ii) การรักษาเสถียรภาพด้านราคา โดยคงเป้าเงินเฟ้อเท่ากับปีก่อนที่ 3% และ (iii) การมุ่งปฏิรูปเชิงโครงสร้างและสร้างเข้มแข็งของพื้นฐานทางเศรษฐกิจ เช่น การปฏิรูปองค์กรด้านกฎเกณฑ์ในภาคการเงิน รวมทั้งด้านวิทยาศาสตร์และเทคโนโลยี ซึ่งคาดว่าจะช่วยบรรเทาความเสี่ยงในประเทศ และลดผลกระทบจากการกีดกันด้านเทคโนโลยีจากต่างประเทศ โดยรวมแล้วอาจมีส่วนช่วยหนุนเศรษฐกิจในระยะปานกลางและระยะยาว

เศรษฐกิจไทย

อัตราเงินเฟ้อชะลอลงเร็วกว่าคาด ช่วยลดแรงกดดันต่อทิศทางขาขึ้นของดอกเบี้ยนโยบาย ขณะที่การบริโภคมีสัญญาณเชิงบวกจากความเชื่อมั่นที่ปรับดีขึ้นต่อเนื่อง

อัตราเงินเฟ้อทั่วไปเดือนกุมภาพันธ์ชะลอลงต่อเนื่องสู่ระดับต่ำสุดในรอบ 13 เดือน คาดกนง.จะปรับขึ้นดอกเบี้ยนโยบายสู่ 1.75% ในการประชุมปลายเดือนมีนาคมนี้ อัตราเงินเฟ้อทั่วไปเดือนกุมภาพันธ์อยู่ที่ 3.79% (ต่ำกว่าที่นักวิเคราะห์และวิจัยกรุงศรีคาดไว้ที่ 4.18% และ 4.16% ตามลำดับ) ชะลอลงจาก 5.02% ในเดือนมกราคม เนื่องจากการเพิ่มขึ้นในอัตราที่ชะลอลงของราคาน้ำมันเชื้อเพลิงตามสถานการณ์ราคาในตลาดโลก ประกอบกับมีการปรับลดราคาน้ำมันดีเซลลง 1 บาทต่อลิตรในเดือนกุมภาพันธ์ นอกจากนี้ สินค้ากลุ่มอาหารสดหลายชนิดราคามีการปรับลดลงเมื่อเทียบกับเดือนที่ผ่านมา ด้านอัตราเงินเฟ้อพื้นฐาน (หักราคาหมวดอาหารสดและพลังงาน) เดือนกุมภาพันธ์อยู่ที่ 1.93% ชะลอลงแรงจาก 3.04% ในเดือนมกราคม สำหรับในช่วง 2 เดือนแรกของปี 2566 อัตราเงินเฟ้อทั่วไปและอัตราเงินเฟ้อพื้นฐานอยู่ที่ 4.40% และ 2.48% ตามลำดับ

วิจัยกรุงศรีประเมินว่าหลายปัจจัยในปัจจุบันช่วยบรรเทาแรงกดดันต่อการปรับขึ้นดอกเบี้ยนโยบายในประเทศ อาทิ (i) แรงกดดันด้านเงินเฟ้ออ่อนตัวลง โดยอัตราเงินเฟ้อทั่วไปมีแนวโน้มทยอยกลับเข้าสู่กรอบเป้าหมายในช่วงครึ่งหลังของปีนี้ รวมถึงอัตราเงินเฟ้อพื้นฐานมีแนวโน้มต่ำกว่า 2% ในช่วงที่เหลือของปีนี้ สะท้อนแรงกดดันด้านอุปสงค์ที่อาจต่ำกว่าที่หลายฝ่ายคาด (ii) ตัวเลข GDP ของไทยในไตรมาส 4/2565 ที่อ่อนแอเกินคาด กระทบต่อประมาณการเศรษฐกิจในระยะข้างหน้า โดยสภาพัฒน์ฯ ลดคาดการณ์ GDP ปีนี้จากขยายตัว 3-4% เป็น 2.7-3.7% ด้านวิจัยกรุงศรีคาด GDP เติบโต 3.3% จากเดิมคาด 3.6% และ (iii) การฟื้นตัวของเศรษฐกิจไทยในปีนี้ยังต้องเผชิญกับความไม่แน่นอนและปัจจัยลบจากภาวะเศรษฐกิจโลกและประเทศคู่ค้าสำคัญที่ชะลอตัว ทั้งนี้ แม้ล่าสุดวิกฤตธนาคาร SVB ในสหรัฐอาจทำให้ตลาดเงิน-ตลาดทุนมีความผันผวน และสร้างความไม่แน่นอนต่อเศรษฐกิจการเงินโลก แต่วิจัยกรุงศรียังคงคาดว่าการดำเนินนโยบายการเงินของไทยอาจเป็นการปรับเพื่อให้เสถียรภาพด้านราคาสมดุลกับการฟื้นตัวของเศรษฐกิจ โดยกนง. มีแนวโน้มปรับนโยบายการเงินเข้าสู่ภาวะปกติโดยอาจขึ้นอัตราดอกเบี้ยนโยบายเพิ่มเติมจาก 1.50% ในเดือนมกราคม 2566 เป็น 1.75% ในเดือนมีนาคม และอาจคงอัตราดอกเบี้ยเพื่อรอดูพัฒนาการทางเศรษฐกิจ เงินเฟ้อ และความเสี่ยงต่างๆ ในระยะต่อไป

ดัชนีความเชื่อมั่นผู้บริโภคเดือนกุมภาพันธ์เพิ่มขึ้นสู่ระดับสูงสุดในรอบ 3 ปี หนุนการบริโภคเป็นแรงขับเคลื่อนเศรษฐกิจในปีนี้ ดัชนีความเชื่อมั่นผู้บริโภคปรับขึ้นต่อเนื่องเป็นเดือนที่ 9 สู่ระดับสูงสุดนับตั้งแต่เดือนมีนาคม 2563 ที่ 52.6 จาก 51.7 ในเดือนก่อน ปัจจัยหนุนจากมาตรการกระตุ้นการใช้จ่ายของภาครัฐ (ช้อปดีมีคืน) ภาคท่องเที่ยวที่ฟื้นตัวชัดเจนจากจำนวนนักท่องเที่ยวจีนที่ทยอยเพิ่มขึ้น รายได้เกษตรกรอยู่ในเกณฑ์ดีหนุนกำลังซื้อในต่างจังหวัด รวมถึงราคาน้ำมันเชื้อเพลิงขายปลีกในประเทศปรับลดลง อย่างไรก็ตาม ผู้บริโภคยังมีความกังวลต่อภาวะเศรษฐกิจไทยที่อาจฟื้นตัวช้าจากภาคส่งออกที่อ่อนแอ ค่าครองชีพที่ปรับสูงขึ้น และค่าเงินบาทที่ผันผวน

การบริโภคภาคเอกชนที่นับเป็นแรงขับเคลื่อนสำคัญของการฟื้นตัวทางเศรษฐกิจ ได้ปัจจัยหนุนจากความเชื่อมั่นผู้บริโภคที่ปรับเพิ่มขึ้นและยังมีแนวโน้มดีขึ้นอย่างต่อเนื่อง สะท้อนจากดัชนีความเชื่อมั่นฯ คาดการณ์ในอีก 6 เดือนข้างหน้าปรับขึ้นสู่ระดับ 60.2 จาก 59.6 ในเดือนมกราคม กอปรกับมาตรการกระตุ้นเศรษฐกิจจากภาครัฐ ผ่านผู้ถือบัตรสวัสดิการแห่งรัฐที่มีจำนวนราว 14.6 ล้านคน และโครงการเราเที่ยวด้วยกันเฟส 5 (วงเงินกว่า 2 พันล้านบาท มีผลตั้งแต่วันที่ 10 มีนาคม ถึง 30 เมษายน) รวมถึงกิจกรรมเกี่ยวกับการเลือกตั้งทั่วประเทศล้วนเป็นปัจจัยที่ช่วยหนุนให้มีการใช้จ่ายและมีเม็ดเงินหมุนในระบบเศรษฐกิจเพิ่มขึ้น อย่างไรก็ตาม อัตราดอกเบี้ยที่ปรับสูงขึ้น และภาระหนี้ครัวเรือนที่อยู่ในระดับสูงอาจเป็นอุปสรรคต่อการเติบโตของการบริโภคโดยเฉพาะในกลุ่มผู้มีรายได้น้อย

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon