มิติหุ้น – บล.โกลเบล็ก (GBS) ประเมินหุ้นครึ่งปีหลังภายใต้ 3 สถานการณ์กดดันการเมือง-การจัดตั้งรัฐบาล-นโยบายกระตุ้นเศรษฐกิจ-สงครามการค้าระหว่างจีน-สหรัฐ ลุ้นดัชนีแกว่งตัวในกรอบ 1,400- 1,700 จุด พร้อมแนะกลยุทธ์การลงทุนหุ้น 4 กลุ่มเด่น ได้แก่ กลุ่ม Domestic Play-ท่องเที่ยว-ธนาคาร-ผลประกอบการเด่น

นางสาววิลาสินี บุญมาสูงทรง ผู้อำนวยการฝ่ายวิจัย บริษัทหลักทรัพย์ โกลเบล็ก จำกัด หรือ GBS ประเมินทิศทางตลาดหุ้นไทยครึ่งปีหลัง 2566 ภายใต้ 3 สถานการณ์ ดังนี้ 1. Best Case มองว่าหากสามารถจัดตั้งรัฐบาลได้จะทำให้นักลงทุนทั้งในประเทศและต่างประเทศมีความเชื่อมั่นและหันกลับมาเข้าลงทุนในตลาดหุ้นไทยเพิ่มขึ้น และคาดหวังการเติบโตของจำนวนนักท่องเที่ยวจากจีนที่เพิ่มขึ้นเท่ากับระดับก่อนเกิด COVID-19 จะช่วยหนุนดัชนีเพิ่มเติม เราประเมินกรอบดัชนีที่ 1,600-1,700 จุด

- Base Caseฝ่ายวิจัยคาดว่าBase Case มีโอกาสสูงที่สุดประเทศไทยสามารถจัดตั้งรัฐบาลได้และดำเนินนโยบายกระตุ้นเศรษฐกิจตามที่ได้หาเสียงไว้ ทั้งการปรับเพิ่มค่าแรง และสวัสดิการต่างๆ ที่เตรียมให้ประชาชนช่วยหนุนให้เกิดการกระตุ้นเศรษฐกิจ ประเมินกรอบดัชนีที่ 1,500-1,600 จุด และ 3. Worst Case คาดว่าปัจจัยที่จะทำให้เกิด Worst Case มาจากสงครามคู่ใหม่ระหว่างสหรัฐและจีน โดยจะมาในรูปแบบสงครามตัวแทน ซึ่งเกิดในกลุ่มประเทศ เกาหลีใต้ ญี่ปุ่น ไต้หวัน เกาหลีเหนือ และจีนจะส่งผลให้นักลงทุนเทขายในสินทรัพย์เสี่ยงต่างๆ นอกจากนี้ปัจจัยภายในหากไม่สามารถจัดตั้งรัฐบาลได้จะทำให้เม็ดเงินไหลออกจากประเทศกลับไปยังสหรัฐที่มีอัตราผลตอบแทนพันธบัตรอยู่ในระดับสูงเพิ่มขึ้น เราประเมินกรอบดัชนีที่ 1,400-1,500 จุด

“หากมีการจัดตั้งรัฐบาลชุดใหม่แล้วเสร็จ สามารถออกมาตรการกระตุ้นเศรษฐกิจก่อนครบกำหนดเวลางบประมาณรายจ่ายประจำปี 2566 ที่จะสิ้นสุดปลายเดือนกันยายนนี้เพื่อให้ทันการเบิกจ่ายงบประมาณในช่วงเดือนตุลาคม 2566 อีกทั้งนักเศรษฐศาสตร์คาดว่าการกลับมาของนักท่องเที่ยวชาวจีนที่เพิ่มขึ้นจะช่วยพยุงค่าเงินบาทและอาจช่วยให้ค่าเงินบาทพลิกกลับมาแข็งค่าได้ นอกจากนี้คาดว่าสถานการณ์การส่งออกของไทยในครึ่งปีหลัง 2566 จะสามารถพลิกกลับเป็นบวกได้ จากตัวเลขภาคการส่งออกที่มีสัดส่วนต่อ GDP เกือบ 60% ได้ติดลบต่อเนื่อง 7 เดือน (ต.ค.2565-เม.ย.2566) ติดต่อกัน คาดว่าดัชนีเคลื่อนไหวในกรอบ 1,400-1,700 จุด”

อย่างไรก็ตามยังคงต้องจับตาปัจจัยลบจากธนาคารกลางของแต่ละประเทศที่มีแนวโน้มปรับขึ้นอัตราดอกเบี้ยนโยบายในปีนี้ ซึ่งล่าสุดธนาคารกลางอังกฤษ ธนาคารกลางตุรกี ได้มีการประกาศปรับขึ้นอัตราดอกเบี้ยเพื่อกดให้อัตราเงินเฟ้อพื้นฐานทยอยปรับลดลงสู่ระดับเป้าหมาย ขณะที่ตลาดคาดการณ์ว่าธนาคารกลางสหรัฐอาจปรับขึ้นดอกเบี้ยอีก 2 ครั้งในปีนี้ สอดคล้องกับที่ธนาคารเพื่อการชำระหนี้ระหว่างประเทศ (BIS) ซึ่งเป็นองค์กรหลักของธนาคารกลางโลกเรียกร้องให้ปรับขึ้นอัตราดอกเบี้ยมากขึ้น

ทั้งนี้ การที่ FED สาขาชิคาโกเผยดัชนีกิจกรรมทางเศรษฐกิจ (CFNAI) ซึ่งถือเป็นตัวชี้วัดที่ดีที่สุดในการประเมินความเสี่ยงได้ปรับตัวลงในเดือนพ.ค. เนื่องจากได้รับผลกระทบจากการลดลงของการผลิตและการจ้างงาน ขณะที่สถาบันเอสแอนด์พี โกลบอล (S&P Global) ปรับลดการคาดการณ์การขยายตัวของเศรษฐกิจจีนในปี 2566 เหลือ 5.2% จากเดิม 5.5% หลังจากจีนเปิดเผยข้อมูลเศรษฐกิจที่อ่อนแอซึ่งบ่งชี้ว่าเศรษฐกิจจีนยังไม่ฟื้นตัวเต็มที่ในช่วงหลังโควิด-19 แพร่ระบาด

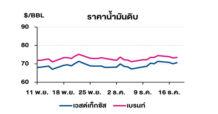

ส่วนราคาน้ำมันปรับลดลงจากความกังวลอุปสงค์น้ำมันลดลง หลังสหรัฐฯ มีแนวโน้มปรับเพิ่มอัตราดอกเบี้ย แต่ในระยะสั้นราคาน้ำมันปรับขึ้นเนื่องจากการมีข้อพิพาทรัสเซีย-กลุ่มวากเนอร์อาจส่งผลกระทบต่ออุปทานน้ำมัน

อย่างไรกก็ตามปัจจัยที่ต้องจับตาในประเทศ อาทิ วันที่ 30 มิ.ย. ธนาคารแห่งประเทศไทย (ธปท.) รายงานภาวะเศรษฐกิจไทย, วันที่ 3 ก.ค. เป็นต้นไป พระบาทสมเด็จพระเจ้าอยู่หัว ทรงพระกรุณาโปรดเกล้าฯ ให้ตราพระราชกฤษฎีกา เรียกประชุมรัฐสภา, กำหนดการประชุมคณะกรรมการนโยบายการเงิน (กนง.) เหลืออีก 3 ครั้งในวันที่ 2 ส.ค. 27 ก.ย. และ 29 พ.ย. ส่วนปัจจัยต่างประเทศที่ต้องจับตาวันนี้ 27 มิ.ย. สหรัฐ รายงานยอดสั่งซื้อสินค้าคงทนเดือนพ.ค. ราคาบ้านเดือนเม.ย.จาก ยอดขายบ้านใหม่เดือนพ.ค. ดัชนีความเชื่อมั่นผู้บริโภคเดือนมิ.ย., วันที่ 28 มิ.ย. จีน รายงานกำไรภาคอุตสาหกรรมเดือนพ.ค., สหรัฐ รายงานสต็อกน้ำมันรายสัปดาห์, วันที่ 29 มิ.ย. อียูรายงานดัชนีความเชื่อมั่นผู้บริโภคเดือนมิ.ย., สหรัฐ รายงานจำนวนผู้ขอรับสวัสดิการว่างงานรายสัปดาห์ GDP 1Q66 ยอดทำสัญญาขายบ้านที่รอปิดการขาย (Pending Home Sales) เดือนพ.ค., กำหนดการประชุมธนาคารกลางสหรัฐ (FED) เหลืออีก 4 ครั้งในวันที่ 25-26 ก.ค. 19-20 ก.ย. 31 ต.ค. – 1 พ.ย. และ 12 – 13 ธ.ค.

ดังนั้น แนะนำกลยุทธ์การลงทุนหุ้น 4 กลุ่มเด่น ได้แก่

- หุ้น Domestic Play คาดได้ประโยชน์จากการกระตุ้นเศรษฐกิจของรัฐบาลใหม่ ได้แก่ CPALL, HMPRO และ CPAXT

- หุ้นท่องเที่ยว จากจำนวนนักท่องเที่ยวกลับมาขยายตัวเนื่องจากเป็น High Season ได้แก่ ERW, CENTEL และ AOT

- หุ้นกลุ่มธนาคารได้รับผลบวกจากการปรับขึ้นอัตราดอกเบี้ยนโยบาย ได้แก่ BBL, KTB และ TTB

- หุ้นผลประกอบการเด่น ได้แก่ AUCT, XO, CEYE และ PJW

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon