มิติหุ้น-ผู้นำตลาดธุรกิจสินเชื่อที่มีทะเบียนรถเป็นประกัน (รถจักรยานยนต์ รถยนต์ รถบรรทุก รถแทรกเตอร์) ด้วยอัตราการเติบโตที่แข็งแกร่ง แถมยังครองส่วนแบ่งการตลาดเป็นอันดับ 2 ใน ธุรกิจนายหน้าประกันภัย ที่มุ่งเน้นลูกค้ารายย่อยภายใต้แบรนด์ประกันติดล้อ ไม่มีใครไม่รู้จัก “TIDLOR หรือ บมจ.เงินติดล้อ”

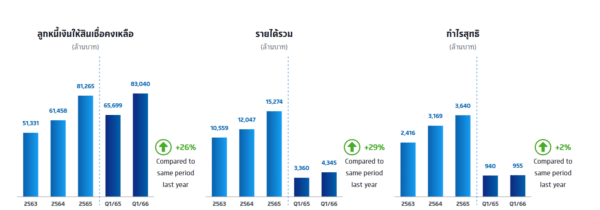

สิ้นปี 65 บริษัทมียอดสินเชื่อรวม 81,265.4 ล้านบาท เพิ่มขึ้น 32.2 % จากปีก่อน ส่วนค่าเบี้ยประกันวินาศภัยที่ 6,977 ล้านบาท จากปีก่อนที่ 5.219 ล้านบาท ขณะที่ Q1/66 บริษัทมียอดสินเชื่อเติบโตต่อเนื่องรวม 83,040 ล้านบาท ซึ่งบริษัทมีสาขาพร้อมให้บริการ 1,629 สาขา ครอบคลุม 74 จังหวัด ด้านหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL) คิดเป็น 1.50% ลดลงเล็กน้อยจาก 1.58% จากสิ้นปี 65 ธุรกิจยังคงความสามารถในการบริหารจัดการคุณภาพลูกหนี้ได้อย่างมีประสิทธิภาพ

แม้ว่าจะเผชิญหน้ากับสถานการณ์ที่ไม่แน่นอนจากปัจจัยมหภาค อัตราเงินเฟ้อที่สูงขึ้น รวมทั้งการสิ้นสุดมาตรการพักชำระหนี้ ด้านอัตราส่วนหนี้สินต่อส่วนของผู้ถือหุ้น (D/E) เท่ากับ 2.4 เท่า ปรับตัวเพิ่มขึ้นจากสิ้นปี 65 ที่ 2.3 เท่า สอดคล้องกับการขยายตัวของพอร์ตสินเชื่อรวม

ปักธงสินเชื่อโต 20% -รุกการตลาดผ่านช่องทางดิจิทัล

บิ๊ก “ปิยะศักดิ์ อุกฤษฎ์นุกูล” กรรมการผู้จัดการใหญ่ TIDLOR ภาพธุรกิจปี 66 มั่นใจจะเติบโตต่อเนื่อง โดยบริษัทตั้งเป้าสินเชื่อเติบโต 10-20% จากปีก่อน ซึ่งในช่วง Q1/66 สินเชื่อเติบโตถึง 26% เมื่อเทียบกับช่วงเดียวกันของปีก่อน และยังคงตั้งเป้าหมายการเติบโตที่แข็งแกร่งอย่างต่อเนื่องในช่วง Q2-Q4/66 สำหรับเบี้ยประกันวินาศภัยในปี 66 ที่ระดับ 20-25% ซึ่งช่วง Q1/66 เติบโต 28% เมื่อเทียบกับช่วงเดียวกันของปีก่อน

โดยช่วงที่เหลือของปี 66 บริษัทกำหนดเป้าหมายขับเคลื่อนธุรกิจ ด้วยนวัตกรรมและสร้างแพลตฟอร์มการให้สินเชื่อ และการให้บริการทางการเงินที่มีความยืดหยุ่น สามารถต่อยอดธุรกิจได้ โดยอาศัยนวัตกรรมโครงสร้างพื้นฐานดิจิทัลและใช้ข้อมูลในการให้บริการลูกค้าผ่านหลายช่องทาง (Omni-Channel) นอกจากนี้บริษัทยังให้ความสำคัญกับการลงทุนในเทคโนโลยีสารสนเทศเพื่อตอบสนองความต้องการของผู้บริโภคที่หลากหลายและเปลี่ยนแปลงเร็ว

อีกทั้งการเปลี่ยนแปลงไปใช้เทคโนโลยีของบริษัทจะช่วยสร้างความแตกต่างจากผู้ให้บริการรายอื่นในธุรกิจเดียวกัน และเพื่อสร้างแบรนด์ให้เป็นที่รู้จักผ่านช่องทางดิจิทัลเพิ่มมากขึ้้น ด้วยการสื่่อสารกับลูกค้าผ่าน 4 ช่องทางหลัก คือ เว็บไซต์, Facebook, Tidlor Connect บนแอปพลิเคชันไลน์ และแอปพลิเคชันเงินติดล้อ ปัจจุบัน แอปพลิเคชันเงินติดล้อมียอดดาวน์โหลด 1.8 ล้านครั้ง ผู้ลงทะเบียนใช้งานแล้วประมาณ 1.1 ล้านราย

TIDLOR ปรับลดเป้า NPL เหลือต่ำกว่า 1.8%

ไม่เพียงเท่านั้นบริษัทเร่งเดินหน้ากลยุทธ์ ปรับประมาณการตัวเล NPLในปีนี้ลดลงมาอยู่ที่ระดับต่ำกว่า 1.8% จากเป้าหมายเดิมที่ต่ำกว่า 2% ซึ่งเป็นผลมาจากการมุ่งเน้นดำเนินนโยบายพิจารณาสินเชื่ออย่างรอบคอบ ส่งผลให้ NPL ใน Q1/66 ลดลงมาเล็กน้อยอยู่ที่ 1.5% ซึ่งถือว่าอยู่ในระดับต่ำเมื่อเทียบกับอุตสาหกรรมและคู่แข่ง

ขณะเดียวกันได้ปรับลดต้นทุนความเสี่ยงด้านเครดิต (Credit cost) ในปีนี้ลงมาอยู่ที่ 3.00-3.35% จากเป้าหมายเดิมที่ 3.00-3.50% โดยการปรับเป้าในครั้งนี้เป็นการปรับเพื่อสะท้อนความสามารถในการควบคุมคุณภาพหนี้ในปัจจุบัน และยังคงการตั้งสำรองในระดับที่เพียงพอและเหมาะสม

15 โบรกฯเชียร์ “ซื้อ” หุ้น TIDLOR

“บล.พาย หรือ PI” แนะนํา “ซื้อ” มูลค่าพื้นฐาน 32.00 บาท แม้คุณภาพสินเชื่อจะปรับดีขึ้นใน Q1/66 แต่บริษัทจําเป็นต้องตั้งสํารองหนี้ฯเพิ่มเพื่อเสริมความแข็งแกร่งให้กับงบดุล ซึ่งอาจไปจํากัดศักยภาพการเติบโตของกําไรสุทธิในครึ่งแรกปี 66 แต่ฝ่ายวิจัยก็เล็งเห็นทิศทางการเติบโตของกําไรสุทธิที่แข็งแกร่งขึ้นในครึ่งหลังปี 66 และคาดว่าจะยิ่งโตสูงขึ้นในปี 67เพราะคุณภาพสินเชื่อที่มีเสถียรภาพมากขึ้นบวกกับภาพรวมการเติบโตของเศรษฐกิจที่สดใสขึ้น โดยปี 66 คาดกําไรสุทธิทำนิวไฮ 3,958 ล้านบาท และปี 67-68 จะเติบโต 23% YoY หนุนจากสินเชื่อที่เติบโตตต่อเนื่องอัตราส่วนค่าใช้จ่ายต่อรายได้ (CIR)ที่ลดลงและค่าใช้จ่ายสํารองหนี้สูญที่น้อยลง

***งบดุลแกร่งกว่าคู่แข่ง

อัตราส่วนหนี้สินที่ไม่ก่อให้เกิดรายได้ต่อสินเชื่อรวม (NPL ratio) ที่1.5%และอัตราส่วนการตั้งสํารองหนี้ฯที่สูงขึ้นเป็น270%ใน Q1/66 ทําให้ TIDLOR มีงบดุลที่ค่อนข้างยืดหยุ่นมากกว่าผู้เล่นอื่นในกลุ่มอย่าง MTCและSAWADการควบคุมหนี้เสียที่ดีกว่าจะช่วยคลายกังวลเรื่องคุณภาพสินเชื่อทั้งยังเอื้อให้บริษัทมีโอกาสลดการตั้งสํารองหนี้ฯในปี 67 ลงในมุมมองของฝ่ายวิจัย

“บล.เอเซียพลัส” แนะนำ “ซื้อ” เป้าหมาย 31 บาท โดยคาดกําไรสุทธิ Q2/66 จะปรับเพิ่มขึ้น QoQ (และทรงตัว YoY) จากแนวโน้มสินเชื่อเติบโตต่อเนื่อง จากกิจกรรมทางเศรษฐกิจฟื้นตัว โดยทั้งปี 66 คาดกําไรสุทธิ 4,026 ล้านบาทเติบโต 10.6% yoy จากแนวโน้มสินเชื่อสุทธิปี 66 เติบโต 17.7% yoy สู่ระดับ 9.6หมื่นล้านบาท แนวโน้มรายได้นายหน้าประกันภัยเติบโตต่อเนื่อง และแนวโน้มสัดส่วน Cost to income ปี 66 ปรับลดลง จากการประหยัดต่อขนาด ซึ่งมีน้ำหนักมากกว่าแนวโน้ม Credit cost ปี 66ที่จะปรับเพิ่มขึ้น ผลกระทบจากภาวะเงินเฟ้อ

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon