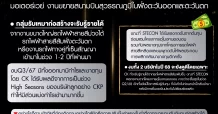

มิติหุ้น – ORI โดย บล.หยวนต้า (ประเทศไทย) ระบุว่า คาดกำไรปกติ Q3/66 ยังไม่โดดเด่น ลดลง QoQ และ YoY จากการ โอนโครงการประเภท Non-IV ที่ลดลง และกำไรจากการขาย Big lot ให้กับ Realx มีแนวโน้มน้อยกว่า ประเมิน

คาดกำไรจะฟื้นตัวเด่นในช่วง Q4/66 หนุนจากการมีโครงการที่จะแล้ว เสร็จพร้อมโอนเป็นจํานวนมาก

บริษัท รายงาน Presale Q3/66 ที่ 1.25 หมื่นลบทำ New High ต่อเนื่อง ฝ่ายวิจัยจึงประเมิน Presale ทั้งปี 2566 มีแนวโน้มทำได้เกินเป้าหมายของบริษัทที่ 4.5 หมื่นลบ.เนื่องจาก Presale 9M65 ทำได้ 3.7 หมื่นลบหรือคิด เป็นกว่า 82%

จึงคงประมาณกำไรปกติปี 66/67 ที่ 4,290 ลบ.และ 4,574 ลบ. ตามลำดับ แต่ปรับลด PER เหมาะสมลงเป็น 7.7 เท่า เพื่อสะท้อนความเสี่ยงปัจจัยมหภาคได้ราคาเหมาะสมใหม่ที่ 11.00 บาท/หุ้น

แนะจับตาแผนการ Spin-off บริษัทลูกประกอบธุรกิจโรงแรมคือ ONEO เข้าจดทะเบียนในตลาดหลักทรัพย์ภายใน Q4/66 คาดช่วยปลดล็อค มูลค่าของ ORI ในระยะยาว

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon