เข้าสู่ช่วงเทศกาลประกาศงบ Q3/67 ประเดิมด้วยหุ้นแบงก์เป็นกลุ่มแรก คาดว่า SET จะเริ่มพักฐานเพื่อรอดูทิศทางผลประกอบการ ซึ่งเห็นสัญญาณหนี้ครัวเรือน Q2-67 ชะลอตัวลง 0.22% QoQ โดยมีสัดส่วนต่อ GDP ลดลงเหลือ 89.6% จาก 90.9% เป็นปัจจัยบวกที่จะช่วยดันหุ้นในกลุ่มแบงก์ ดังนั้นเป็นจังหวะที่ดีในการเข้าสะสมเมื่อมีการย่อตัว

ผลงาน Q3/67 ยังทรงตัว

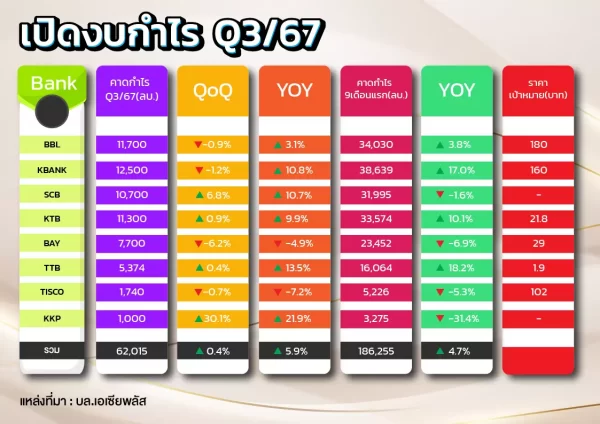

บล.เอเซียพลัส ได้ประมาณกำไรกลุ่มธนาคาร 8 แห่ง ได้แก่ BBL ,KTB ,SCB ,KBANK ,BAY ,TTB ,TISCO และ KKP ไว้ราว 6.2 หมื่นลบ. เพิ่มขึ้น 5.9% YoY แต่ทรงตัว QoQ เนื่องจากการตั้งสำรองหนี้เสียลดลงเหลือ 5.8 หมื่นลบ. จากการที่ Q2/67 มีการตั้งสำรองหนี้เสียพิเศษ อาทิ BBL และ TISCO จะรับรู้ FVTPL ใน Q2 มากกว่าปกติ รวมถึง SCB ตั้งสำรองหนี้เสียให้ลูกหนี้รายใหญ่ 1 ราย ราว 800 ลบ.

ขณะที่รายได้ดอกเบี้ยรับสุทธิ คาดอยู่ที่ 1.8 แสนลบ. ลดลง 1% QoQ จาการที่สินเชื่อหดตัว 2% ด้านคุณภาพสินทรัพย์ภายใต้การฟื้นตัวที่ไม่เท่ากันของเศรษฐกิจไทย โดยเฉพาะกลุ่มเปราะบางอย่างรายย่อย ในกลุ่มเช่าซื้อรถยนต์ บ้าน และ SME ประกอบกับฐานสินเชื่อหดตัว จึงคาดว่า NPL ขยับขึ้นเป็น 3.8% จาก Q2/67 ที่ 3.7%

ทั้งนี้ SETBANK ช่วง 3 เดือนที่ผ่านมา ขึ้น 11% ใกล้เคียง SET Index โดยได้รับแรงหนุนจากการไหลเข้าของ Fund flow ต่างชาติ, กระแสกองทุนวายุภักษ์ และแผนกระตุ้นเศรษฐกิจภาครัฐ ทำให้มี Upside ไม่สูงมาก หุ้นแบงก์ที่ชอบแนะ KBANK ให้ราคาเป้าหมาย 160 บาท และ KTB ให้ราคาเป้าหมาย 21.8 บาท จากแนวโน้มการควบคุมคุณภาพสินทรัพย์ได้ดีกว่ารวมถึงมี SETESG Rating AAA สูงกว่าแบงก์ใหญ่อื่นๆ และมี Div Yield ที่ 5% ต่อปี ช่วยดึงดูดเม็ดเงินจากกองทุนวายุภักษ์และ TESG

สำหรับปี 68 คงประมาณการกำไร ที่ 2.3 แสนลบ. โต 3% YoY ประเมินดอกเบี้ยนโยบายลง 1 ครั้ง 0.25% ในช่วง 4Q67 ซึ่งทุกการปรับอัตราดอกเบี้ยนโยบาย 0.25% จะส่งผลให้ NIM ทั้งปี เปลี่ยนแปลงไม่เกิน 0.05% และรับรู้ผลกระทบเต็มปีในปี 68

สินเชื่อของแบงก์ หดตัวต่อเนื่อง

บล.แลนด์ แอนด์ เฮ้าส์ ได้ประมาณกำไรกลุ่มธนาคาร 7 แห่ง ได้แก่ BBL ,KTB ,SCB ,KBANK ,TTB ,TISCO และ KKP ไว้ราว 5.2 หมื่นลบ. เพิ่มขึ้น 4% YoY แต่หดตัว 2% QoQ เนื่องจากการทรงตัวของอัตราดอกเบี้ยในระดับที่สูงในปัจจุบัน โดยตัวเลขสินเชื่อของธนาคารเดือน ก.ค. – ส.ค.67 ยังหดตัว 1% QTD และหดตัว 1.3% YTD รวมถึงหดตัว 1.5% YoY มีเพียง SCB ที่มีสินเชื่อเพิ่มขึ้นเล็กน้อย

โดยคาดการณ์แนวโน้มดอกเบี้ยไทย ธปท. ยังดูความเหมาะสมกับภาวะเศรษฐกิจ ซึ่งเชื่อว่าทิศทางอัตราดอกเบี้ยเข้าสู่ทิศทางขาลงแต่คงไม่เร็วมาก อย่างไรก็ดีธนาคารไทยค่อนข้างระมัดระวังในการปล่อยสินเชื่อเป็นอย่างมาก จนทำให้สินเชื่อในปีนี้ค่อนข้างทรงตัว ทั้งนี้ให้ลงทุนในหุ้นที่คาดว่าจะมีกำไร 9 เดือนแรก และกำไรทั้งปี แนะหุ้น Top Picks อย่าง BBL ให้ราคาเป้าหมาย 182 บาท , KBANK ให้ราคาเป้าหมาย 174 บาท , KTB ให้ราคาเป้าหมาย 24.40 บาท และ TTB ให้ราคาเป้าหมาย 2.28 บาท

ให้ KTBและ SCB เป็น Top Pick ของกลุ่ม

บล.หยวนต้า (ประเทศไทย) ประมาณกำไรกลุ่มธนาคาร 7 แห่ง ได้แก่ BBL ,KTB ,SCB ,KBANK ,TTB ,TISCO และ KKP ไว้ราว 5.5 หมื่นลบ. เพิ่มขึ้น 9.7% YoY และโต 3.4% QoQ จาก NIM ที่คาดจะเริ่มกลับมาทรงตัว QoQ โดยธนาคารใหญ่ลดฐานเงินฝากประจำลงพื่อปรับต้นทุนทางการเงินให้สอดรับกับการปล่อยสินเชื่อ

ในส่วนรายได้ที่ไม่ใช่ดอกเบี้ย จะได้แรงหนุนจากทั้งการฟื้นตัวของตลาดทุนที่ช่วยให้มีการรับรู้กำไรจากเงินลงทุนเพิ่มเติม รวมถึงรายได้ค่าธรรมเนียมที่มีแนวโน้มฟื้นตัวตามปัจจัยฤดูกาล และปริมาณการซื้อขายของตลาดทุนที่เพิ่มขึ้นกว่า 20.5% QoQ ขณะที่การตั้งสำรองคาดลดลง 7% QoQ แม้คาด NPL ยังปรับขึ้น แต่ไม่ได้อยู่ในระดับที่รุนแรง เพราะลูกหนี้รายใหญ่ไม่มีสัญญาณเป็นหนี้เสียเพิ่มเติม ให้ KTB ราคาเป้าหมาย 25 บาท และ SCB ราคาเป้าหมาย 130 บาท เป็น Top Pick ของกลุ่ม

ทั้งนี้แนวโน้มกำไรสุทธิ Q4/67 คาดลดลง QoQ จากค่าใช้จ่ายตามปัจจัยฤดูกาลที่เพิ่มเข้ามา ทั้งค่าใช้จ่ายโบนัสพนักงานและค่าใช้จ่ายลงทุนพัฒนาระบบ ทำให้ Cost to Income Ratio เร่งตัวขึ้น แต่ YoY คาดยังเติบโตดี เนื่องจาก 4Q66 มีหลายธนาคารมีการตั้งสำรองหนี้เสียที่สูงกว่าปกติ เผื่อกรณีของบริษัทใหญ่ในกลุ่มรับเหมา ขณะที่สินเชื่อรวมเพิ่มขึ้น ทำให้รายได้ดอกเบี้ยและรายได้ค่าธรรมเนียมโต YoY หนุนให้ทั้งปี 67 คาดมีกำไรสุทธิรวม 2.11 แสนลบ. โต 8.4% YoY

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon